Trên thị trường, 2 yếu tố mà giới đầu tư đang quan sát chặt chẽ vì cho rằng sẽ tác động đến thị trường chứng khoán là động thái tăng lãi suất của Fed trong tháng 3 và xung đột vũ trang Nga - Ukraina.

Trong báo cáo chiến lược mới nhất, các chuyên gia Maybank Investment Bank (MBKE) cho rằng, căng thẳng giữa Nga - Ukraina và những hệ quả sẽ tiếp tục làm gia tăng sự biến động của thị trường trong tháng 3/2022.

Tương tự, việc Fed tăng lãi suất như dự đoán vào ngày 15 - 16/3 sẽ chỉ làm TTCK trong nước thêm nhiễu động.

Nhiều quan điểm cho rằng, những yếu tố này làm tăng áp lực lạm phát, qua đó, lãi suất dự báo sẽ gia tăng để kiềm chế lạm phát.

Tuy nhiên, chuyên gia của MBKE cho rằng, lạm phát có thể tăng nhưng chỉ ở mức tương đối và vẫn sẽ giữ ổn định trong năm nay.

Với tổng thương mại quốc tế tương đương 180% GDP, tỷ lệ lạm phát ở Việt Nam sẽ bị tác động bởi lạm phát toàn cầu (tăng 6,0% vào tháng 1/2022) trong bối cảnh nền kinh tế trong nước đang phục hồi. Giao thông vận tải có thể là mặt hàng đóng góp chính vào lạm phát vì giá xăng RON95 bán lẻ trong nước vừa được điều chỉnh tăng hai lần, với tổng mức tăng 8% so với cuối 2021 lên 26.280 đồng/lít (tương đương 1,13 USD) đạt mốc cao mới trong lịch sử, khi dầu Brent tăng 21%.

Tuy nhiên, có những yếu tố có thể giúp Việt Nam thoát khỏi vòng xoáy lạm phát.

Đó là: Lạm phát của Việt Nam tỷ lệ với Trung Quốc nhiều hơn trong khi tỷ lệ lạm phát năm nay của nước này sẽ ở mức vừa phải; Lạm phát của các nước phát triển được dự báo sẽ giảm từ quý II/2022 khi đó sẽ có lợi cho Việt Nam, tạo thêm động lực hồi phục cho nền kinh tế; Giá dầu thô tăng do căng thẳng Nga - Ukraine có thể là ngắn hạn dựa theo lịch sử; Đồng USD tăng giá (nhờ Fed tăng lãi suất) và VND (nhờ kinh tế phục hồi và thặng dư tài khoản vãng lai cao) sẽ làm giảm lạm phát nhập khẩu.

MBKE dự báo, lạm phát Việt Nam ở mức 3,8% vào năm 2022 và giảm xuống 3,5% vào năm 2023, vẫn nằm trong mục tiêu 4% của NHNN.

Đối với việc tăng lãi suất của Fed không nhất thiết sẽ kéo theo việc tăng lãi suất của NHNN Việt Nam. Bên cạnh lạm phát, tăng trưởng GDP là một trong những chỉ tiêu giám sát chính của NHNN, nhất là khi Việt Nam vừa trải qua một năm 2021 bị ảnh hưởng bởi dịch Covid. NHNN cam kết giữ lãi suất ở mức thấp nhất có thể để hỗ trợ nền kinh tế.

Trong khi đó, ở góc độ các ngân hàng thương mại trong nước, lạm phát dưới 4% không phải là vấn đề đáng lo ngại. Các ngân hàng cũng có các công cụ để bảo vệ lợi nhuận trong môi trường lạm phát nhẹ bao gồm tăng tỷ lệ cho vay sang bán lẻ nhiều hơn, tăng hệ số LDR, tăng CASA... Do đó, MBKE dự báo lãi suất cho vay vẫn ở mức 8% và lãi suất huy động sẽ tăng lên nhẹ 30 - 50 điểm cơ bản lên 4,5%.

Diễn biến lãi suất như vậy sẽ tác động không đáng kể đến các doanh nghiệp, do đó duy trì mức tăng trưởng lợi nhuận doanh nghiệp đạt 25% và duy trì mục tiêu của VN-Index ở mức 1.800 điểm, PE năm 2022 đạt 16,5 lần.

Tác động chủ yếu sẽ là tâm lý thận trọng của nhà đầu tư và MBKE kỳ vọng sự biến động của thị trường sẽ tăng lên trong tháng 3.

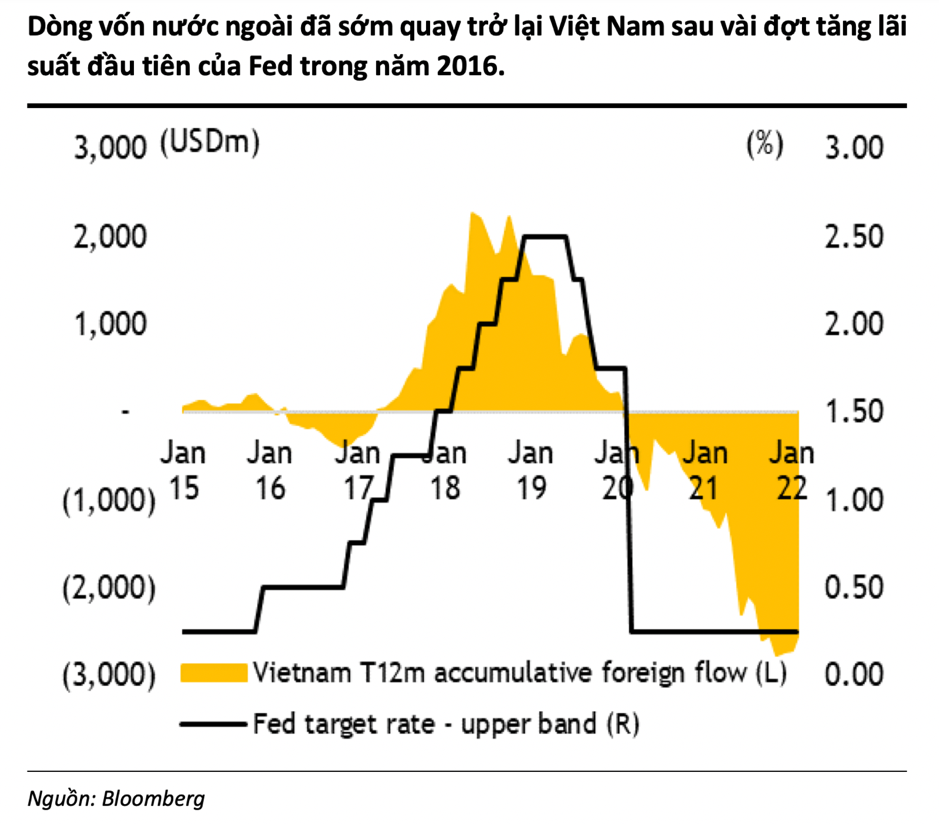

Khối ngoại có thể sẽ rút khỏi Việt Nam trong thời gian ngắn như năm 2016 khi Fed bắt đầu một loạt các đợt tăng lãi suất. Tuy nhiên, áp lực bán sẽ không đáng kể vì nhóm này đã bán ròng 2,5 tỷ USD trong 12 tháng qua.

Trên thực tế, dòng tiền nước ngoài sẽ sớm quay trở lại Việt Nam bởi sự phục hồi của nền kinh tế sau đại dịch. Khối này đã mua ròng 21 triệu USD vào tháng 2/2022, lần đầu tiên kể từ tháng 7/2021.

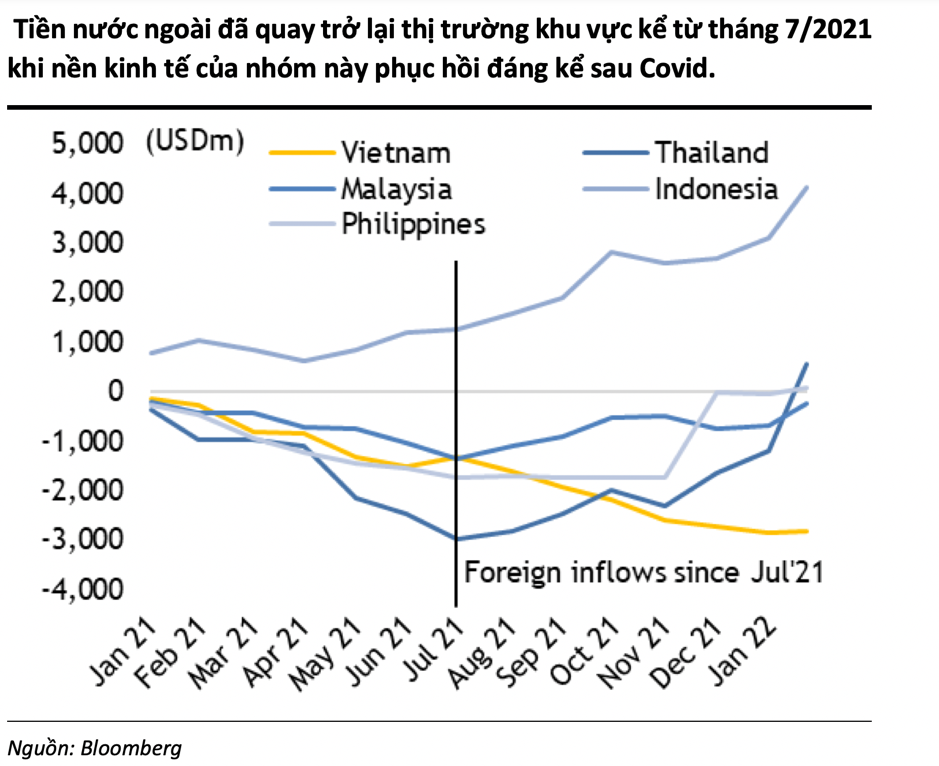

MBKE nhận thấy, dòng vốn nước ngoài vào các thị trường trong khu vực trong nửa cuối năm 2021 và kỳ vọng dòng vốn đầu tư vào Việt Nam sẽ mạnh hơn trong thời gian tới.

|

|

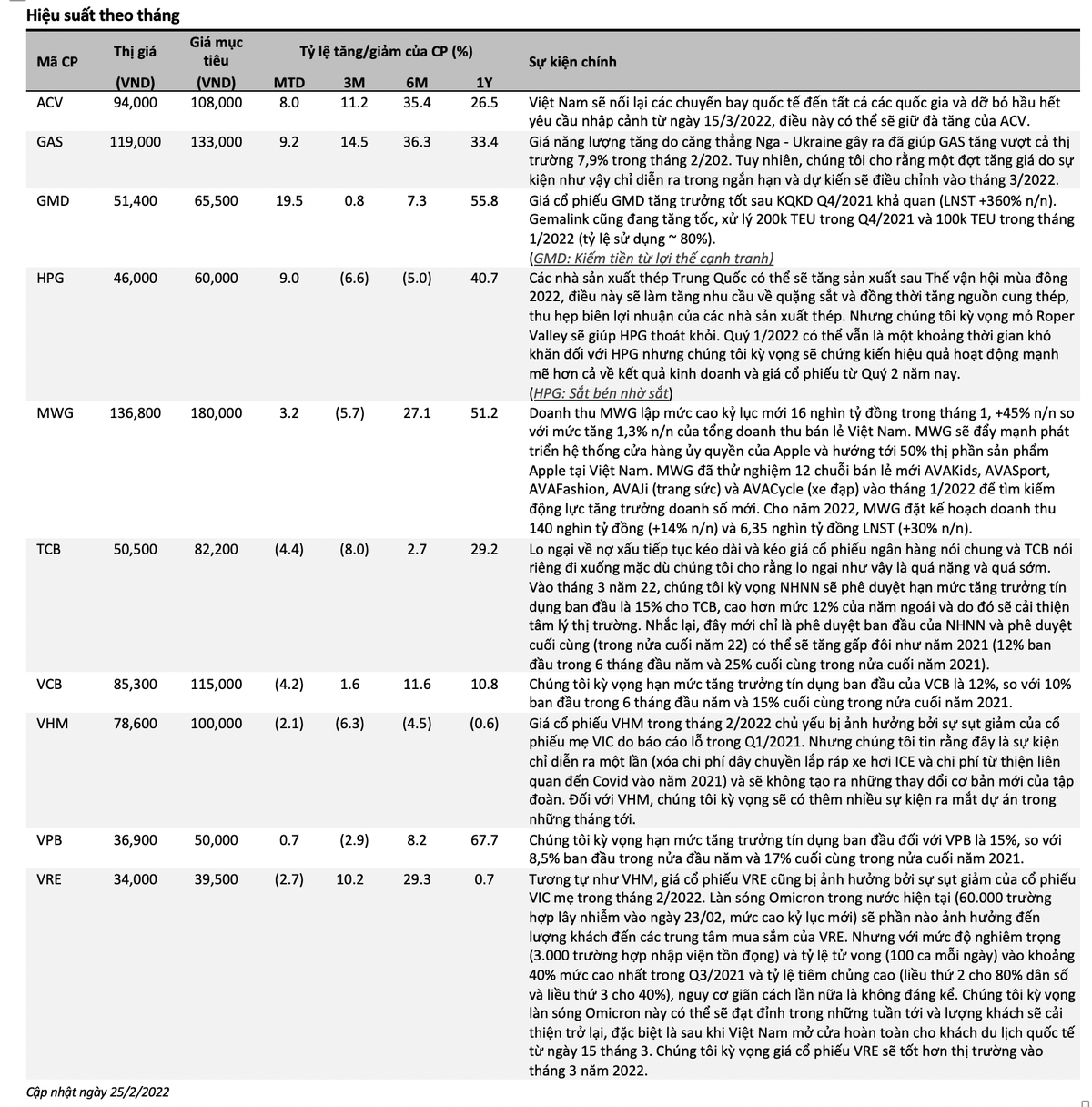

Do giá năng lượng và kim loại tăng nên MBKE thấy cơ hội lướt sóng ở nhóm cổ phiếu năng lượng (GAS, PVD, PVS), cổ phiếu ngành hàng hóa (HPG, NKG, HSG, DCM, DPM). Nhóm cổ phiếu cảng biển (GMD, VSC, HAH) cũng có thể được hưởng lợi phần nào nếu tình trạng gián đoạn nguồn cung trở nên tồi tệ hơn.

Đối với đầu tư dài hạn, MBKE tin rằng, Việt Nam sẽ sớm quay trở lại quỹ đạo tăng trưởng 6,5 - 7% trong năm nay và duy trì khuyến nghị 10 cổ phiếu.

|