Ảnh Internet

Ảnh Internet

Báo cáo tài chính bị ngoại trừ năm thứ 2 liên tiếp

Báo cáo tài chính hợp nhất năm 2018 sau kiểm toán của HAG vừa công bố đã ghi nhận khoản lợi nhuận sau thuế tăng gấp 2,2 lần so với báo cáo tự lập, đạt 117,5 tỷ đồng. Lợi nhuận tăng mạnh là nhờ kiểm toán điều chỉnh giảm một số khoản giá vốn, chi phí quản lý, chi phí khác và tăng doanh thu hoạt động tài chính.

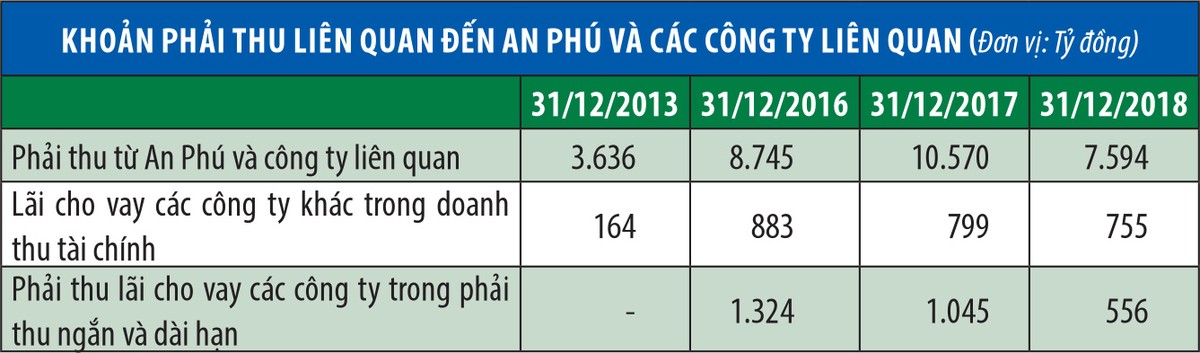

Dù vậy, kết quả này đã gần như bị che lấp khi đơn vị kiểm toán là E&Y Việt Nam tiếp tục đưa ý kiến ngoại trừ với khoản phải thu hơn 2.593 tỷ đồng trong tổng số hơn 7.594 tỷ đồng số dư các khoản phải thu của HAG với các bên liên quan của CTCP Đầu tư bất động sản An Phú.

Đồng thời, E&Y cũng nhấn mạnh, khoản lỗ lũy kế hơn 36,4 tỷ đồng của HAG và tình trạng nợ ngắn hạn đã vượt quá tài sản ngắn hạn là 6.568,8 tỷ đồng cũng như HAG vẫn đang vi phạm một số điều khoản của các khoản vay và trái phiếu dẫn đến tồn tại yếu tố ảnh hưởng đến khả năng hoạt động liên tục.

Với kết quả này, cổ phiếu HAG tiếp tục trong tình trạng bị kiểm soát và không được giao dịch ký quỹ ít nhất thêm 6 tháng nữa.

Thực tế, ý kiến kiểm toán đưa ra với HAG không mới. Tại báo cáo tài chính năm 2017, E&Y Việt Nam cũng ngoại trừ với khả năng thu hồi 4.023 tỷ đồng, chủ yếu là các khoản phải thu từ nhóm công ty liên quan đến An Phú (tổng giá trị phải thu khi đó là 10.470 tỷ đồng). Ngoài ra, kiểm toán viên có nhấn mạnh đến yếu tố có thể dẫn đến khả năng hoạt động liên tục của HAG khi nợ ngắn hạn vượt quá tài sản ngắn hạn là 3.563 tỷ đồng và đã vi phạm một số điều khoản của các khoản vay và trái phiếu.

Như vậy, sau 1 năm, nếu như điểm tích cực là giá trị các khoản phải thu từ nhóm An Phú đã giảm được 2.876 tỷ đồng, giá trị khoản phải thu mà kiểm toán không xác định được khả năng thu hồi giảm 1.450 tỷ đồng thì điểm bất lợi với HAG là giá trị nợ ngắn hạn vượt tài sản ngắn hạn đã tăng thêm gần 3.000 tỷ đồng.

HAG đã giải trình lý do bị kiểm toán ngoại trừ với khoản phải thu trên là do kiểm toán… bị giới hạn phạm vi kiểm toán. HAG vẫn tự tin về khả năng thu hồi và Công ty sẽ tiếp tục đẩy mạnh việc thu hồi công nợ trong thời gian tới. Dù vậy, con số phải thu lên đến hàng nghìn tỷ đồng, trong khi thông tin về nhóm doanh nghiệp mang nợ không rõ ràng khó có thể khiến nhà đầu tư vào HAG yên tâm.

Dùng công ty vệ tinh để làm sạch BCTC, HAG kẹt trong nợ

Được xem là nòng cốt trong nhóm An Phú phải kể đến CTCP Đầu tư bất động sản An Phú. Đây vốn là một chi nhánh xí nghiệp xây lắp được CTCP Hoàng Anh Gia Lai thành lập năm 2006. Đến năm 2010, chi nhánh này được chuyển thành CTCP Xây lắp An Phú và là doanh nghiệp phụ trách phần xây dựng cho nhiều dự án của HAG tại TP.HCM và Gia Lai như HAGL 1&2, New Saigon, Phú Hoàng Anh (giai đoạn 1), Golden House và Hoàng Anh Riverview... Ban lãnh đạo An Phú khi đó hầu hết đều từng công tác nhiều năm tại HAG.

Năm 2013, Xây lắp An Phú được đổi tên thành CTCP Đầu tư bất động sản An Phú. Vốn điều lệ của Công ty tại ngày 30/9/2013 là 360 tỷ đồng; trong đó, HAG sở hữu 99,92%. Tháng 9/2013, với mục đích tái cấu trúc lĩnh vực bất động sản, HAG đem 91,6% số cổ phần An Phú đang nắm giữ chào bán cho cổ đông hiện hữu của HAG dưới hình thức quyền mua, cổ đông sở hữu 100 cổ phiếu HAG được mua 4,58 cổ phiếu An Phú.

Dù trong số hơn 32 triệu cổ phiếu An Phú chào bán, chỉ có 15,4 triệu cổ phiếu (tương đương 46,7% số cổ phần chào bán) được cổ đông HAG thực hiện mua, đợt chào bán vẫn thành công khi 17,5 triệu cổ phiếu còn lại được phân phối cho 5 cá nhân, gồm 4 thành viên trong Hội đồng quản trị của An Phú và 1 thành viên Hội đồng quản trị của HAG và một tổ chức là CTCP Chứng khoán Sài Gòn (nay là CTCP Chứng khoán SSI) - tổ chức tư vấn cho đợt chào bán của HAG khi đó.

Sau chào bán, tỷ lệ sở hữu của HAG tại An Phú đã giảm từ 99,92% xuống còn 8,4% và HAG không còn hợp nhất kết quả kinh doanh của doanh nghiệp này vào báo cáo tài chính của Tập đoàn. Không còn ghi nhận kết quả kinh doanh từ mảng bất động sản, doanh thu hợp nhất năm 2013 của HAG giảm 40% so với năm 2012, nhưng ngược lại, bức tranh lợi nhuận, tài chính lại tốt hơn rất nhiều.

Cụ thể, lợi nhuận gộp cả năm 2013 hầu như không giảm, biên lợi nhuận gộp tăng lên 43% từ mức 27,3% của 2012; lợi nhuận trước thuế tăng đến 1,9 lần nhờ đóng góp đáng kể từ các khoản chuyển nhượng vốn sang An Phú. Nợ vay của HAG đến cuối năm 2013 cũng giảm 1.875 tỷ đồng, trong khi vốn chủ sở hữu tăng thêm 3.100 tỷ đồng. Rõ ràng, việc tách biệt hoàn toàn mảng kinh doanh bất động sản - vốn đang trong giai đoạn khó khăn khi đó khỏi báo cáo tài chính của HAG, giúp các chỉ số tài chính sạch hơn nhiều so với trước.

Những tưởng việc dứt bỏ mảng bất động sản trong nước cùng với việc thoái vốn khỏi lĩnh vực thủy điện, khoáng sản để tập trung vào mảng nông nghiệp với mía đường, cao su đang có biên lợi nhuận tốt và dự án khu phức hợp HAGL tại Myanmar được đánh giá cao về triển vọng trong bối cảnh nguồn cung bất động sản tại Yangon chưa đáp ứng đủ nhu cầu sẽ giúp tình hình kinh doanh của HAG sang trang mới. Tuy nhiên, sự thực thì “gánh nặng” của HAG với An Phú chưa bao giờ dứt.

Tại thời điểm cuối 2013, báo cáo tài chính của HAG cho biết, Công ty có 3.636 tỷ đồng phải thu dài hạn với An Phú. Đây là khoản vay xuất hiện trong thời gian tái cấu trúc tháng 10/2013 với mục đích "hỗ trợ tài chính cho An Phú trong việc mua lại các công ty con và các dự án của Tập đoàn", thời gian dự kiến là 3 năm, lãi suất là 13%/năm.

Như vậy, có thể hiểu HAG đã cho An Phú vay để mua lại chính tài sản của HAG. Một chiến lược hướng đến nhiều đích. Không chỉ giúp bức tranh tài chính, kinh doanh sáng hơn, mà mỗi năm, Công ty sẽ ghi nhận vào báo cáo thu nhập hàng trăm tỷ đồng doanh thu tài chính từ việc cho vay này.

Ngay sau khi HAG tái cấu trúc mảng bất động sản, thị trường bất động sản trong nước ấm trở lại sau thời gian dài đóng băng. Những tưởng điều này sẽ giúp việc triển khai các dự án dễ dàng hơn và An Phú sẽ có dòng tiền trả nợ cho HAG, nhưng thực tế lại diễn ra không như vậy.

Trong suốt 5 năm qua, số dư nợ cũng như mật độ giao dịch của HAG với nhóm An Phú không ngừng tăng lên. Từ các khoản cho vay, phải thu đến số công ty liên quan trong nhóm và từ năm 2017, 3 năm sau thời hạn của các khoản vay đầu tiên kết thúc, các khoản nợ bắt đầu được nhấn mạnh nhiều hơn trên báo cáo tài chính kiểm toán của HAG.

Thaco kiên nhẫn đến bao giờ?

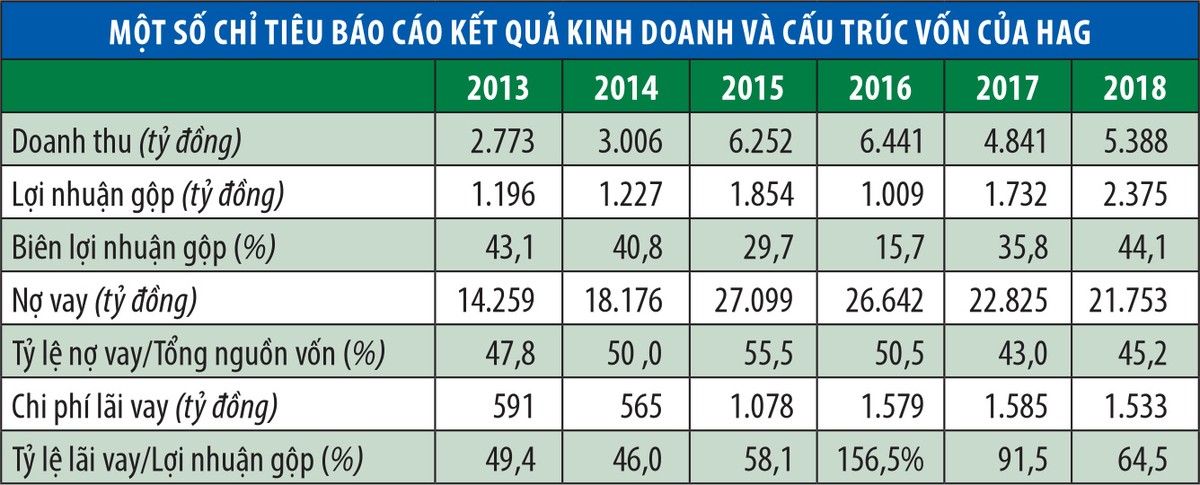

Câu chuyện mất cân đối tài chính, áp lực nợ vay, lãi vay cao bào mòn lợi nhuận, nợ quá hạn… tại HAG đã khá quen thuộc với nhà đầu tư. Sau khi bán đi nhiều tài sản tại các mảng kinh doanh khoáng sản, thủy điện đến cả bất động sản, mía đường…, tình hình tài chính, kinh doanh không được cải thiện. Trên sàn, thị giá HAG ngày càng suy giảm và hiện chỉ giao dịch trên 5.000 đồng/cổ phiếu.

Tuy vậy, bức tranh kinh doanh của HAG không phải chỉ có màu xám. Doanh thu năm 2018 vẫn tăng 11% so với 2017. Biên lợi nhuận gộp hợp nhất đạt 25,5% - một con số đáng mơ ước so với không ít doanh nghiệp đang niêm yết. Riêng doanh thu mảng bán trái cây đã tăng 79,7% trong năm 2018 và đóng góp 53,7% tổng doanh thu, biên lợi nhuận gộp lên đến 55,2%. Dòng tiền hoạt động kinh doanh của HAG cũng khá tốt với mức thu từ 1.000 - 2.000 tỷ đồng/năm trong suốt giai đoạn 2015 - 2017.

Tuy nhiên, nếu không giải quyết được vấn đề cấu trúc tài chính, lợi nhuận làm ra không đủ bù đắp lãi vay, dòng tiền kinh doanh chưa đủ trả nợ đến hạn và việc tái đầu tư lại trở lại phụ thuộc vào vốn vay sẽ đẩy HAG vào một vòng luẩn quẩn và kết quả kinh doanh không thể cải thiện.

Bởi vậy, việc CTCP Ô tô Trường Hải (Thaco) chính thức tham gia vào quá trình tái cấu trúc tại CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HNG) từ việc mua 2.217 tỷ đồng trái phiếu chuyển đổi tháng 8/2018 đã đem đến nhiều kỳ vọng cho nhà đầu tư để giúp HAG tìm được lời giải cho bài toán dòng tiền. Thaco cho biết, trong hơn 7 tháng đã ứng vốn trên 10.500 tỷ đồng giúp HNG tái cơ cấu nợ và đầu tư. Cùng với đó là bổ sung người vào các vị trí điều hành tại HNG.

Thực tế, trong năm 2018, tình hình tài chính của HAG đã có những thay đổi khá tích cực, nợ phải trả giảm 4.000 tỷ đồng; trong đó, nợ vay giảm 1.072 tỷ đồng. Chi phí lãi vay cũng giảm nhẹ sau nhiều năm liên tục gia tăng. Cấu trúc nợ vay dự báo sẽ tốt hơn trong năm nay khi khoản 2.217 tỷ đồng trái phiếu tại HNG được chuyển đổi.

Với vị thế là doanh nghiệp sản xuất, lắp ráp và phân phối ô tô hàng đầu Việt Nam, năng lực tài chính, tên tuổi của Thaco đủ để tạo niềm tin sẽ trở thành chỗ dựa vững chắc giúp HAG tái cấu trúc.

Tuy nhiên, đó mới chỉ là kỳ vọng. Điều mà HAG đang phải đối mặt là làm sao để đảm bảo dòng tiền kinh doanh đủ để tái đầu tư và có thặng dư để giảm nợ trong bối cảnh thị trường nông sản luôn biến động khó lường, áp lực trả nợ của khoản vay gần 1 tỷ USD vẫn còn đó và dòng tiền của Thaco đầu tư vào HNG liệu có phải vô hạn. Nợ vay có thể không tăng, nhưng với việc lãi suất hầu hết các khoản vay được thả nổi, mặt bằng lãi suất tăng nhẹ cũng đủ để xóa đi thành quả hoạt động kinh doanh mang lại.