Boon Rawd Brewery vừa rót 1,1 tỷ USD vào Masan Group

Boon Rawd Brewery vừa rót 1,1 tỷ USD vào Masan Group

Con số này có thể tăng mạnh trong năm 2016, khi các hiệp định thương mại tự do có hiệu lực và Chính phủ giảm rào cản đầu tư, theo hãng luật Baker & McKenzie và Duane Morris.

Các công ty nước ngoài bị hấp dẫn bởi dự báo tăng trưởng GDP 6,7% tại Việt Nam năm 2016 - nhanh nhất 9 năm và thị trường tiêu dùng có tới 60% dân số dưới 35 tuổi. Hãng bia lâu đời nhất Thái Lan - Boon Rawd Brewery tháng trước cũng đã rót 1,1 tỷ USD vào Masan Group của Việt Nam.

"Làm M&A tại Việt Nam ngày càng dễ dàng hơn. Với tình hình này, hoạt động M&A năm nay sẽ còn sôi động nữa", Fred Burke - Giám đốc Baker & McKenzie cho biết trên Bloomberg.

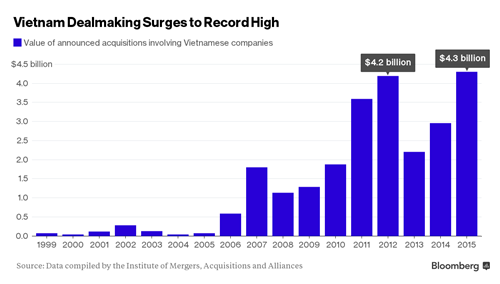

Giá trị các thương vụ M&A tại Việt Nam năm ngoái đã lên kỷ lục với 4,3 tỷ USD

Việt Nam đang xem xét lại các quy định về đầu tư, để minh bạch hóa và tăng tốc quy trình mua lại công ty trong nước. Luật sửa đổi có hiệu lực từ tháng 7/2015 đã cắt giảm hai phần ba thời gian cần thiết để lấy giấy phép đầu tư, xuống còn 15 ngày.

Tháng trước, Việt Nam cũng liệt kê 18 ngành công nghiệp được nhận đầu tư nước ngoài, trong đó có tiêu dùng, bất động sản, giao thông, xây dựng và sản xuất. Một nghị định hồi tháng 6 cũng lần đầu cho phép nhà đầu tư mua cổ phần lớn trong một số công ty niêm yết.

ANA Holdings - công ty điều hành hãng bay lớn nhất Nhật Bản hôm qua đã đồng ý chi 109 triệu USD mua cổ phần trong hãng hàng không Việt Nam - Vietnam Airlines. Hồi tháng 3 năm ngoái, Chính phủ cũng cho biết Aeroports De Paris (Pháp) đang cân nhắc mua cổ phần trong Tổng công ty Cảng hàng không Việt Nam.

Đến tháng 10, Chính phủ công bố kế hoạch bán toàn bộ 45,1% cổ phần trong Công ty Sữa Việt Nam (Vinamilk). Đây là công ty niêm yết có vốn hóa lớn nhất Việt Nam, hiện được định giá 3 tỷ USD.

"Miễn là Chính phủ giữ đúng tiến độ hiện tại, dòng vốn ngoại chảy vào sẽ tiếp tục tăng lên, đặc biệt là năm 2016, 2017", Ralf Matthaes - Giám đốc tư vấn Infocus Mekong Research nhận xét.

Những thương vụ trên được thúc đẩy nhờ tầng lớp trung lưu đang tăng tại Việt Nam. Tiêu dùng tại đây được dự báo tăng 47% trong 4 năm, chạm 184,9 tỷ USD năm 2019, theo số liệu từ Euromonitor International. Chỉ riêng tiêu thụ bia có thể sẽ tăng 33% thời kỳ này, lên 4,8 tỷ lít. Trong khi đó, tiêu thụ tại Thái Lan được dự báo giảm trong cùng kỳ.

Tiêu dùng tại Việt Nam cũng ngày càng tăng, hấp dẫn nhà đầu tư ngoại

Dù vậy, Việt Nam vẫn còn rất nhiều việc phải làm. Các thủ tục thuế và hải quan bị đánh giá còn phức tạp và khả năng tiếp cận vốn còn hạn chế, Oliver Massmann - Giám đốc Điều hành Duane Morris Vietnam cho biết.

Các công ty nước ngoài cũng cần nỗ lực rất nhiều khi mua lại công ty Việt, để đảm bảo việc quản lý chặt chẽ, Burke cho biết. Tình hình trên thị trường Trung Quốc xấu đi cũng có thể khiến nhà đầu tư rút vốn khỏi các thị trường mới nổi khác, như Việt Nam - Chris Freund tại Mekong Capital cảnh báo.

Để đảm bảo tạo môi trường tốt cho đầu tư, Việt Nam cần thực hiện đúng các cam kết trong các hiệp định thương mại gần đây, Massmann nhận định. Thỏa thuận thương mại tự do với Hàn Quốc đã có hiệu lực cuối tháng 12. Việt Nam và Liên minh Châu Âu (EU) cũng đã ký một hiệp định thương mại tự do tháng trước.

Việc này có thể giúp tăng sự tham gia của các công ty nước ngoài vào Việt Nam. Năm ngoái, số liệu của Chính phủ cho thấy giải ngân vốn đầu tư trực tiếp nước ngoài (FDI) đã tăng 17% lên kỷ lục 14,5 tỷ USD.

"Sự hội nhập sâu rộng của Việt Nam vào nền kinh tế đang tạo ra nhiều cơ hội mới cho M&A. Xu hướng này sẽ còn tiếp tục", Massmann kết luận.