Sáp nhập, hợp nhất thông qua con đường phát hành cổ phiếu để hoán đổi được nhiều doanh nghiệp lựa chọn, với nhiều thương vụ đáng kể từ năm 2014 đến nay như SHB sáp nhập Habubank, SHN và An Bình Group, MHB sáp nhập vào BIDV, DL1 với các công ty con, Nam Long với các công ty liên quan...

Gần đây nhất có trường hợp CTCP Ô tô Hàng Xanh (HAX, sàn HOSE) phát hành cổ phiếu hoán đổi cổ phần của CTCP Sản xuất - Thương mại và Dịch vụ ôtô PTM (sàn UPCoM) và tới đây là thương vụ sáp nhập đình đám của CTCP Mía đường Thành Thành Công – Tây Ninh (SBT) và CTCP Đường Biên Hòa (BHS).

Với mỗi thương vụ sáp nhập, hợp nhất kiểu này, nhà đầu tư thường chú ý đến những nội dung như: giá mua - bán thương vụ thế nào (tỷ lệ chuyển đổi cổ phiếu ra sao), cái được (cái mất) của hai bên, ai sẽ là lãnh đạo doanh nghiệp sau M&A…, mà ít chú ý tới việc phát hành này sẽ ảnh hưởng thế nào tới báo cáo tài chính của doanh nghiệp.

Việc hạch toán kế toán trong trường hợp này có rất nhiều điểm thú vị mà những người đọc báo cáo tài chính cần nắm rõ. Điều này càng cần thiết hơn khi các doanh nghiệp đang niêm yết, giao dịch cổ phiếu trên thị trường chứng khoán.

Theo quy định của Thông tư 200/2014/TT-BTC và Thông tư 202/2014/TT-BTC, nếu doanh nghiệp có khoản đầu tư vào công ty con bằng việc phát hành cổ phiếu để hoán đổi cổ phần thì trên báo cáo tài chính riêng, giá trị của khoản đầu tư sẽ được ghi nhận theo giá trị hợp lý và phần chênh lệch của giá trị hợp lý và mệnh giá cổ phiếu sẽ được ghi nhận vào thặng dư vốn cổ phần. Giá trị hợp lý của cổ phiếu niêm yết là giá đóng cửa niêm yết trên thị trường chứng khoán tại ngày trao đổi hoặc giá đóng cửa của ngày trước liền kề.

Còn trên báo cáo tài chính hợp nhất của doanh nghiệp, lợi thế thương mại hoặc lãi từ giao dịch mua rẻ được xác định là chênh lệch giữa phí khoản đầu tư và giá trị hợp lý của tài sản thuần có thể xác định được của công ty con tại ngày mua do công ty mẹ nắm giữ (thời điểm công ty mẹ nắm giữ quyền kiểm soát công ty con).

Với quy định hạch toán nêu trên, việc phát hành cổ phiếu để hoán đổi sẽ phát sinh một khoản thặng dư vốn, nếu giá trị hợp lý cao hơn mệnh giá cổ phiếu và sẽ giảm thặng dư khi giá trị hợp lý thấp hơn mệnh giá của cổ phiếu được phát hành mới để hoán đổi cổ phiếu.

Đối với báo cáo tài chính hợp nhất của doanh nghiệp, việc có phát sinh hay không lợi thế thương mại lại phụ thuộc vào việc đánh giá lại giá trị hợp lý của tài sản thuần có thể xác định được của công ty con và rất có thể khi giá phí khoản đầu tư (trong trường hợp này là giá trị hợp lý). Nếu không có việc đánh giá lại giá trị tài sản thuần, thì giá trị hợp lý cao sẽ tạo ra lợi thế thương mại trong quá trình hợp nhất báo cáo tài chính của các công ty con.

Tuy nhiên, theo quy định của Thông tư 202/TT-BTC thì với khoản lợi thế thương mại ngoài việc khấu hao tối đa 10 năm, công ty phải đánh giá tổn thất lợi thế thương mại tại công ty con nếu có bằng chứng cho thấy số lợi thế thương mại bị tổn thất lớn hơn số phân bổ hàng năm (ví dụ giá trị thị trường của công ty con bị giảm).

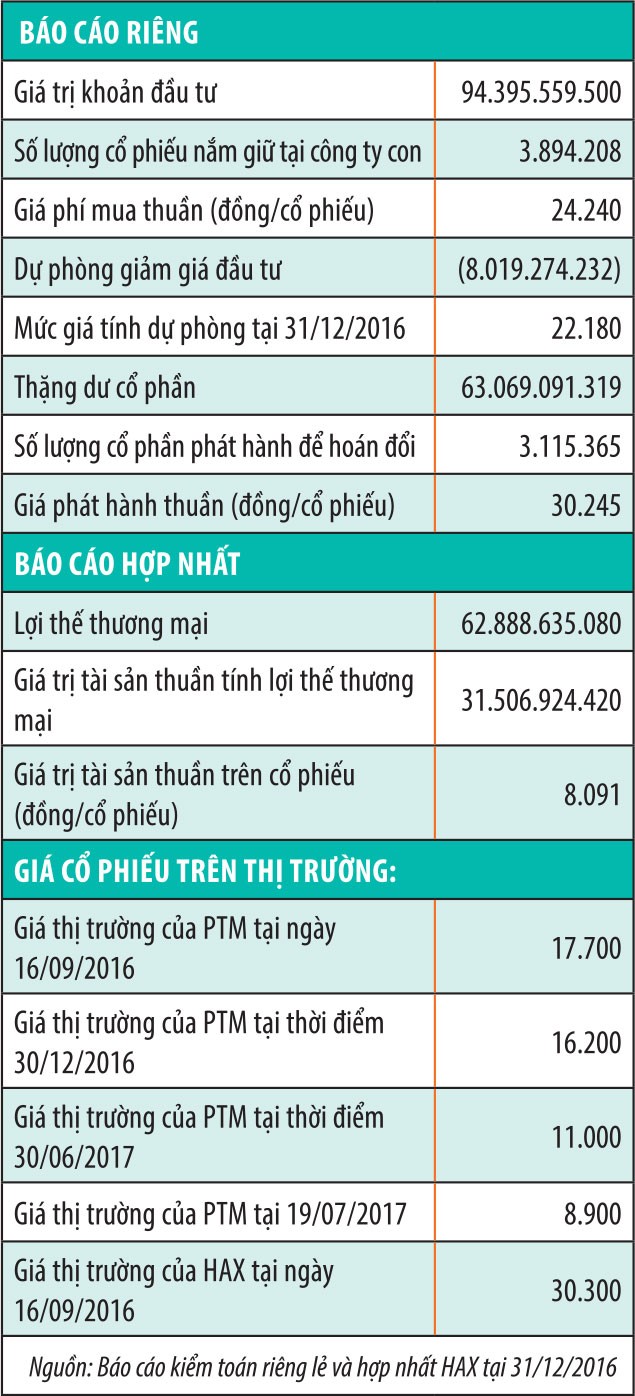

Trong trường hợp HAX phát hành cổ phiếu để hoán đổi cổ phần PTM theo tỷ lệ 10:8, giá trị đầu tư theo giá hợp lý được ghi nhận là giá đóng cửa của cổ phiếu HAX tại ngày hợp nhất. Với mức giá mua này, HAX đã phát sinh một khoản lợi thế thương mại rất lớn, do giá trị tài sản thuần của PTM chỉ có khoảng 8.000 đồng/cổ phiếu.

Trên báo cáo riêng của HAX, kế toán sẽ phải xác định mức lập dự phòng đối với khoản đầu tư vào công ty con PTM khi giá của cổ phiếu này biến động trên thị trường.

Tuy nhiên, ta có thể, thấy tại báo cáo được kiểm toán của HAX, mức giá được áp dụng lập dự phòng cao hơn thị giá thực tế của cổ phiếu PTM tại thời điểm cuối năm, chênh lệch khoảng 4.500 đồng/cổ phiếu. Nếu lập theo đúng giá thị trường, báo cáo công ty mẹ của HAX sẽ phải ghi nhận thêm khoảng 16 tỷ đồng trích lập dự phòng nữa.

Tại thời điểm 30/6/2017, báo cáo riêng của HAX sẽ phải lập dự phòng thêm khi giá của cổ phiếu PTM chỉ còn là 11.000 đồng/cổ phiếu. Trên báo cáo tài chính riêng của Công ty, khoản đầu tư vào PTM được trích lập dự phòng 19,78 tỷ đồng, chỉ tăng nhẹ so với mức 20,6 tỷ đồng vào thời điểm cuối năm 2016.

Việc hạch toán kế toán khoản đầu tư của SBT vào BHS sau thương vụ sáp nhập đình đám giữa hai doanh nghiệp ngành đường dự kiến vào 31/8/2017 thì lại khác. Lý do là sau khi sáp nhập vào SBT, trở thành công ty con 100% vốn của SBT, BHS sẽ huỷ niêm yết. Lúc này, do cổ phiếu không còn giao dịch nên không có căn cứ giá thị trường (giá trị hợp lý) để xác định giá trị của BHS cũng như ảnh hưởng của thông số này tới báo cáo tài chính của SBT sau sáp nhập.

Như vậy, mức giá đóng cửa tại ngày huỷ niêm yết của BHS sẽ chỉ quyết định SBT có bao nhiêu thặng dư cổ phần hay lợi thế thương mại khi thương vụ sáp nhập này kết thúc.