Hệ thống ngân hàng đóng vai trò trung tâm trong nền kinh tế khi đảm nhiệm chức năng tạo tiền, cung cấp vốn cho nền kinh tế. Trong khi đó, kênh OMO (Open Market Operations - thị trường mở) được sử dụng như một công cụ điều tiết linh hoạt, giúp NHNN kiểm soát cung tiền và hỗ trợ thanh khoản cho các ngân hàng thương mại. Nhờ đó, NHNN có thể can thiệp kịp thời vào vấn đề thanh khoản của hệ thống ngân hàng cũng như khi cần có thể nhanh chóng rút tiền đồng ra khỏi hệ thống để kiểm soát tỷ giá.

|

Ông Lê Hoài Ân, CFA, Founder IFSS, chuyên gia đào tạo và tư vấn hoạt động ngân hàng, CTCP Giải pháp tài chính tích hợp |

Trong giai đoạn 2022 - 2024, NHNN thường xuyên sử dụng công cụ này nhằm điều tiết thị trường, từ việc bơm tiền để hỗ trợ thanh khoản cho hệ thống ngân hàng đến việc hút tiền ra nhằm kiểm soát lạm phát và ổn định tỷ giá trước sức ép từ các biến động bên ngoài.

|

Diễn biến hoạt động OMO trong tương quan với tỷ giá

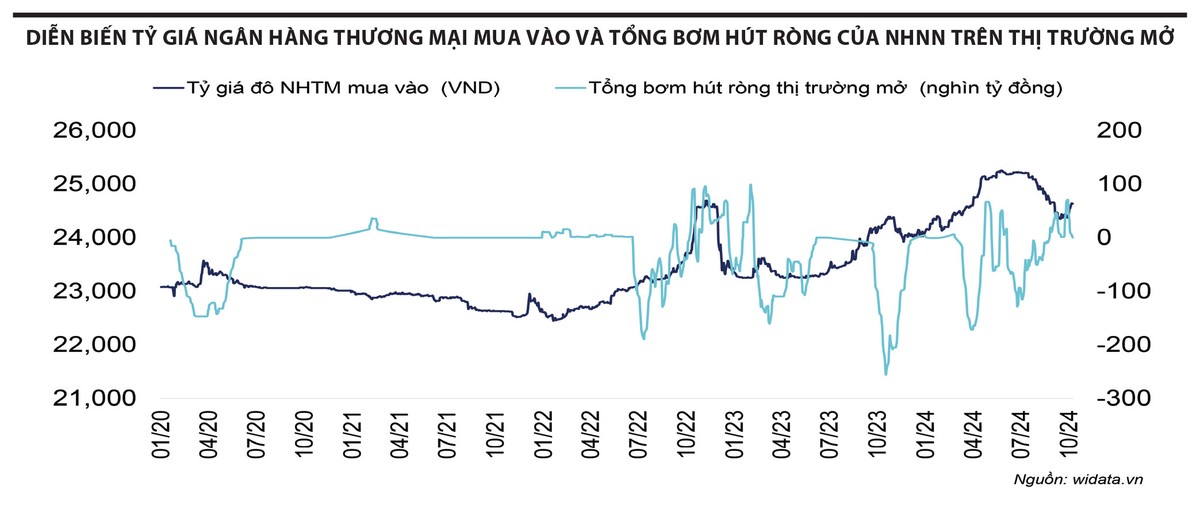

Tỷ giá biến động mạnh từ năm 2022 đến nay, do tác động chủ yếu từ chính sách tiền tệ của Ngân hàng Trung ương Mỹ (Fed). Giai đoạn này, áp lực từ việc tăng lãi suất của Fed đã khiến dòng vốn đầu tư rút mạnh khỏi các nước, trong đó có Việt Nam, gây ra sự mất cân bằng cung - cầu ngoại tệ tại Việt Nam. Trong năm 2022, NHNN đã phải bán ra khoảng 20 tỷ USD và khoảng 5 tỷ USD trong năm 2023 từ quỹ dự trữ ngoại hối để bảo vệ tiền đồng. Việc bán ngoại tệ này đã hút một lượng lớn tiền đồng khỏi thị trường, tạo ra áp lực thanh khoản đối với hệ thống ngân hàng. Tình trạng thiếu hụt thanh khoản đã buộc các ngân hàng thương mại phải tăng lãi suất tiền gửi để giữ chân khách hàng.

Khi NHNN thực hiện hút ròng mạnh mẽ, đặc biệt vào nửa đầu năm 2022 và cuối năm 2023, tỷ giá có xu hướng tăng do áp lực thanh khoản thiếu hụt trong hệ thống ngân hàng. Điều này đạt đỉnh vào cuối năm 2022, khi tỷ giá vượt ngưỡng 24.000 VND/USD. Ngược lại, trong các giai đoạn bơm ròng mạnh mẽ như giữa năm 2022 và nửa cuối năm 2023, thanh khoản được cải thiện, giúp ổn định tỷ giá. Điều này cho thấy khi NHNN bơm tiền ra thị trường, nó không chỉ hỗ trợ thanh khoản ngân hàng mà còn giúp hạ nhiệt tỷ giá, đặc biệt trong bối cảnh áp lực quốc tế gia tăng.

|

Xen kẽ với xu hướng hút tiền mạnh, cũng có những giai đoạn NHNN đẩy mạnh cung tiền trên kênh OMO để giải tỏa áp lực cho hệ thống ngân hàng, nhằm hỗ trợ tăng trưởng tín dụng. Trong năm qua, NHNN đã triển khai các biện pháp điều tiết cung tiền một cách linh hoạt, chủ yếu thông qua hoạt động bơm hút ròng. Cụ thể, NHNN đã thực hiện các đợt bơm tiền đáng kể vào hệ thống ngân hàng nhằm giải quyết vấn đề thanh khoản khi nền kinh tế gặp khó khăn do ảnh hưởng của đại dịch và bất ổn từ các thị trường tài chính quốc tế. Trong quý II/2023, NHNN đã bơm ra khoảng 50.000 tỷ đồng, giúp thanh khoản ngân hàng cải thiện. Đây là minh chứng rõ ràng cho vai trò quan trọng của NHNN trong việc duy trì sự cân bằng giữa cung tiền và thanh khoản, góp phần đảm bảo sự ổn định của hệ thống ngân hàng và nền kinh tế.

Với việc tỷ giá quay đầu sụt giảm khi Fed bắt đầu tuyên bố chính thức hạ lãi suất, áp lực lên tiền đồng cũng được giảm thiểu rất nhiều. Điều này góp phần giúp NHNN có thể sử dụng kênh OMO để bơm vốn hỗ trợ thanh khoản cho hệ thống ngân hàng.

Hoạt động OMO góp phần hỗ trợ thanh khoản

Hoạt động bơm ròng của NHNN trong tháng 9 và 10/2023 đã đóng góp quan trọng vào việc giải quyết vấn đề thanh khoản cho hệ thống ngân hàng, giúp giảm lãi suất và hỗ trợ nền kinh tế.

Trong những tháng gần đây, NHNN đã tăng cường hoạt động bơm tiền vào hệ thống. Đáng chú ý là trong tháng 9 và 10/2023, NHNN đã bơm ròng tổng cộng khoảng 100.000 tỷ đồng nhằm hỗ trợ thanh khoản cho các ngân hàng thương mại. Hoạt động này giúp các ngân hàng thương mại duy trì được khả năng cho vay, hỗ trợ nền kinh tế phục hồi. Nhờ đó, tỷ giá đã ổn định ở mức dưới 24.000 đồng/USD, lãi suất cho vay giảm nhẹ, tạo điều kiện thuận lợi cho doanh nghiệp tiếp cận vốn.

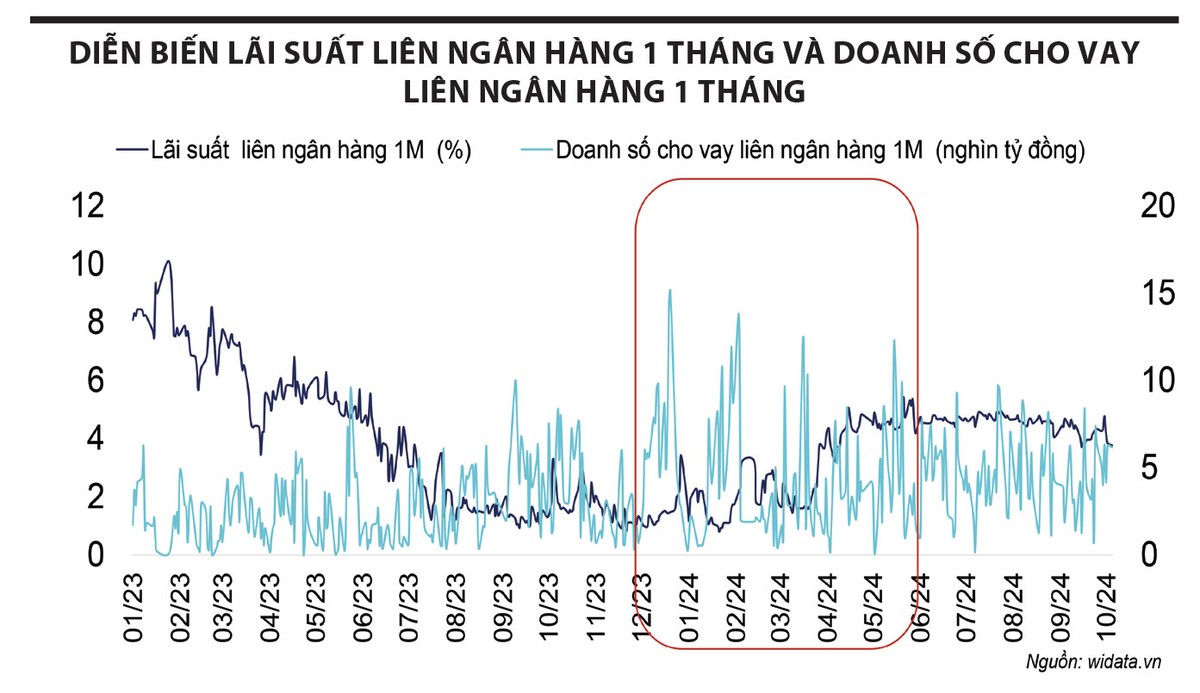

Từ đầu năm 2024, tốc độ tăng trưởng tín dụng đã vượt qua tốc độ tăng trưởng huy động, tạo ra áp lực lớn lên thanh khoản của hệ thống ngân hàng. Cụ thể, tính đến tháng 6/2024, tăng trưởng tín dụng đạt 8,5%, trong khi tăng trưởng huy động chỉ ở mức 6%. Điều này khiến nhiều ngân hàng đối mặt với tình trạng căng thẳng thanh khoản, buộc phải tìm kiếm nguồn vốn từ các kênh khác nhau để duy trì hoạt động. Hoạt động bơm ròng của NHNN trong thời gian này là cần thiết để tránh những rủi ro liên quan đến khả năng thanh toán và ngăn chặn sự gia tăng lãi suất quá mức. Thực tế thì lãi suất trên thị trường liên ngân hàng đã bật tăng mạnh từ đầu năm 2024, doanh số giao dịch liên ngân hàng cũng bật tăng mạnh.

Đồ thị 2 cho thấy mối tương quan chặt chẽ giữa giao dịch trên thị trường liên ngân hàng và lãi suất liên ngân hàng kỳ hạn 1 tháng. Khi khối lượng giao dịch tăng mạnh, như vào tháng 1/2024 và tháng 4/2024, lãi suất cũng tăng đột biến, cho thấy áp lực thanh khoản trong hệ thống ngân hàng gia tăng. Điều này xảy ra khi các ngân hàng có nhu cầu vay mượn lẫn nhau nhiều hơn để duy trì thanh khoản và đảm bảo hoạt động cho vay ra, khiến lãi suất tăng để cân bằng cung - cầu vốn. Ngược lại, khi khối lượng giao dịch giảm, lãi suất cũng bắt đầu tạo đỉnh và trở về mức ổn định, dao động trong khoảng 4-5%/năm hiện tại, phản ánh thanh khoản được cải thiện.

Áp lực thanh khoản khiến một số ngân hàng, đặc biệt là ngân hàng nhỏ, gặp khó khăn trong việc huy động vốn. Những ngân hàng có quy mô nhỏ thường có ít khách hàng gửi tiền và phụ thuộc nhiều vào thị trường liên ngân hàng để duy trì thanh khoản. Trong giai đoạn này, các ngân hàng nhỏ đã phải tăng lãi suất huy động lên mức 7 - 8%/năm để thu hút nguồn vốn. Lãi suất huy động ở cả thị trường 1 và thị trường 2 (thị trường liên ngân hàng) đều gia tăng, góp phần làm gia tăng chi phí vốn của ngân hàng, từ đó khiến cho việc giảm lãi suất cho vay để hỗ trợ nền kinh tế gặp nhiều khó khăn cũng như ảnh hưởng đến lợi nhuận. Do đó, việc NHNN tăng cường điều tiết tăng lượng cung tiền vào hệ thống qua kênh OMO đã giúp giảm bớt áp lực này, duy trì thanh khoản ổn định và tránh những hệ lụy tiêu cực có thể xảy ra đối với hệ thống tài chính.

Hoạt động bơm ròng của NHNN trong tháng 9 và 10/2023 đã đóng góp quan trọng vào việc giải quyết vấn đề thanh khoản cho hệ thống ngân hàng, giúp giảm lãi suất và hỗ trợ nền kinh tế. Những động thái này không chỉ giúp ổn định tỷ giá mà còn đảm bảo khả năng tiếp cận vốn cho doanh nghiệp và người dân. Tuy nhiên, những áp lực từ thị trường quốc tế vẫn còn tồn tại, đòi hỏi NHNN phải tiếp tục linh hoạt trong việc điều chỉnh cung tiền và sử dụng các công cụ chính sách tiền tệ một cách hiệu quả để duy trì sự ổn định của nền kinh tế trong những tháng cuối năm.