Thị trường sơ cấp

KBNN chào thầu 7.000 tỷ đồng thông qua các trái phiếu kỳ hạn 2, 3, 5 và 10 năm. Trong số đó là 1.000 tỷ đồng trái phiếu kỳ hạn 2 năm và 2.000 tỷ đồng cho mỗi loại trái phiếu kỳ hạn 3, 5 và 10 năm.

Tỷ lệ đăng ký dự thầu đối với trái phiếu kỳ hạn 2 năm cao nhất với 3,68 lần, theo sau là tỷ lệ 2,45 lần đối với trái phiếu 3 năm và tỷ lệ 2,14 lần đối với trái phiếu 5 năm. Chỉ có 1.370 tỷ đồng đăng ký dự thầu cho trái phiếu 10 năm ghi nhận mức đăng ký là 0,69 lần, không thay đổi so với phiên đầu thầu trước đó đối với trái phiếu kỳ hạn này.

Cuối cùng, KBNN đã huy động thành công 6.170 tỷ đồng vào ngày 26/6, ghi nhận 88% tỷ lệ trúng thầu. 100% trái phiếu kỳ hạn 2, 3 và 5 năm đã được đấu thầu hết, trong khi đó chỉ có 58,5% trái phiếu kỳ hạn 10 năm được phát hành. Các tỷ lệ tương ứng của phiên đấu thầu gần nhất trước đó là 100%, 98%, 98% và 69% tương ứng.

Lợi suất trúng thầu tiếp tục đà giảm, khi lần lượt là 5,64% (giảm 1 điểm cơ bản), 6,10% (giảm 3 điểm cơ bản), 7,15% (giảm 3 điểm cơ bản) và 8,7% (không thay đổi) đối với trái phiếu kỳ hạn 2, 3, 5 và 10 năm.

Tính từ đầu năm đến nay, tổng khối lượng trúng thầu trên sơ cấp đạt 130.543 tỷ đồng. Trong đó, Kho bạc Nhà nước huy động thành công hơn 116.704 tỷ đồng; Ngân hàng Phát triển Việt Nam huy động thành công 9.987 tỷ đồng; Ngân hàng Chính sách Xã hội huy động được 3.852 tỷ đồng.

Thị trường thứ cấp

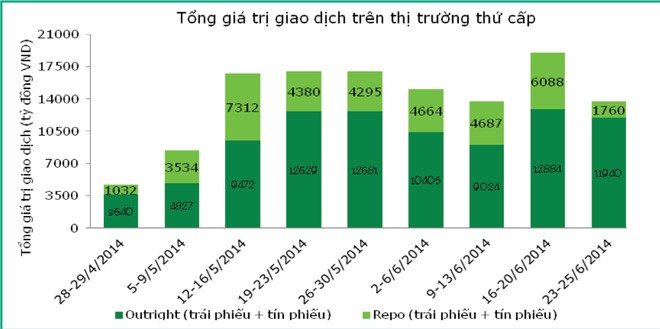

Giao dịch trong 3 ngày đầu tiên của tuần, từ 23 - 25/6, diễn ra khá sôi động trên thị trường thứ cấp. Tổng giá trị giao dịch được ghi nhận là 13.700 tỷ đồng, tương đương giá trị trung bình mỗi phiên giao dịch 4.567 tỷ đồng, tăng 20% so với giao dịch trung bình của tuần trước.

Các giao dịch thông thường (outright) tỏ ra khá sôi động khi chiếm đến 87% tổng giá trị, tương đương khoảng 11.940 tỷ đồng. Tiếp theo sau là giao dịch mua bán lại (repo) với hơn 1.760 tỷ đồng, chiếm 13% tổng giá trị của thị trường.

Đối với các giao dịch outright, trong 3 ngày này vẫn chưa ghi nhận giao dịch nào của trái phiếu kỳ hạn dưới 1 năm. Trái phiếu kỳ hạn từ 1 đến dưới 3 năm đặc biệt thu hút các nhà đầu tư khi giá trị giao dịch chiếm đến 59% tổng giá trị. Trong khi đó, trái phiếu kỳ hạn từ 3 đến dưới 5 năm, từ 5 đến dưới 7 năm và trên 7 năm chiếm 25%, 12% và 5% lần lượt ghi nhận 2.930 tỷ đồng, 1.378 tỷ đồng và 613 tỷ đồng.

Giao dịch repo được mua bán trên các trái phiếu kỳ hạn 29 - 96 ngày. Trong khi đó, 3 ngày đầu tuần không có giao dịch nào đối với tín phiếu trên thị trường thứ cấp.

Các nhà đầu tư nước ngoài duy trì lực mua ròng mạnh từ 23 - 25/6, với hơn 950.6 tỷ đồng đối với các giao dịch outright và repo, tăng 10% giá trị mua ròng trong phiên trước đó. Cụ thể, họ mua ròng 737,3 tỷ đồng các giao dịch outright và được diễn ra sôi động trên các kỳ hạn khác nhau, đồng thời mua ròng 213,3 tỷ đồng giá trị các giao dịch repo và chỉ tập trung vào trái phiếu kỳ hạn 92 ngày.

Thị trường mở

Trong ba ngày đầu tuần, Ngân hàng Nhà nước (NHNN) không có giao dịch repo nào, và không có giao dịch reverse repo đáo hạn.

Trong khi đó, NHNN phát hành khoảng 12.209 tỷ đồng tín phiếu, với khoảng 9.578 tỷ đồng tín phiếu đáo hạn. Qua đó, NHNN đã hút ròng 2.631 tỷ đồng. NHNN tiếp tục phát hành tín phiếu 56 ngày với lãi suất 3,3%. Lãi suất tín phiếu kỳ hạn 91 ngày ổn định ở mức 4,2% trong khi lãi suất tín phiếu kỳ hạn 28 ngày dao động mạnh hơn, có phiên đạt 3,0%, tuy nhiên, có phiên lại chỉ đạt 2,6%/năm.

TRÁI PHIẾU DOANH NGHIỆP

Thị trường trái phiếu doanh nghiệp khá sôi động trong thời gian gần đây. Do mặt bằng lãi suất hiện nay vẫn thấp, một vài doanh nghiệp dự kiến phát hành trái phiếu để tận dụng vay vốn giá rẻ.

Tập đoàn Công nghiệp Than - Khoáng sản Việt Nam (Vinacomin) đang chào bán 3.000 tỷ đồng trái phiếu, kỳ hạn 5 năm và 7 năm, được Ngân hàng Đầu tư và Phát triển Việt Nam tư vấn phát hành. Năm 2013, Vinacomin cũng đã huy động thành công tổng cộng 7.500 tỷ đồng trong 2 đợt phát hành. Đây là hoạt động thường niên của Tập đoàn để tài trợ cho các dự án lớn.

Ngoài ra, cùng thời gian này, một tổng công ty nhà nước thuộc ngành điện cũng đang chào bán khoảng 1.500 - 2.000 tỷ đồng trái phiếu kỳ hạn 5 năm. Tổng công ty này dự kiến sẽ phát hành tổng cộng 4.000 tỷ đồng trong năm nay và năm 2015. Một công ty khác thuộc ngành điện cũng dự kiến phát hành trái phiếu trong nửa cuối năm 2014. Tuy nhiên, kỳ hạn và khối lượng vẫn chưa được xác định.