Những phiên giao dịch tỷ đô đang xuất hiện khá thường xuyên.

Những phiên giao dịch tỷ đô đang xuất hiện khá thường xuyên.

Lãi suất thấp hơn chưa đồng nhất

Khi ông Đoàn Hồng Việt, Chủ tịch Hội đồng quản trị Công ty cổ phần Thế giới số (mã DGW) chia sẻ lãi suất đi vay của công ty này trong thời kỳ lãi suất cao nhất chỉ có 7%/năm và hiện nay là dưới 6%/năm, nhiều nhà đầu tư rất bất ngờ.

Lý do DGW có thể vay lãi suất thấp, theo ông Việt giải thích, là do Công ty có dòng tiền ổn định nên ngân hàng hưởng phí từ các dịch vụ khác cung cấp cho Công ty, chứ không chỉ nhìn vào lãi vay. Tuy nhiên, ngay trong lĩnh vực bán lẻ, không phải công ty nào cũng được hưởng lãi suất thấp như vậy.

Với các chính sách hỗ trợ kinh tế của Chính phủ, mặt bằng lãi suất đã giảm so với mức đỉnh hồi đầu năm. Không chỉ lãi suất tiết kiệm tại ngân hàng thương mại, lãi suất trái phiếu doanh nghiệp có đảm bảo mua lại của các ngân hàng, công ty chứng khoán lớn cũng giảm rõ rệt. Ở các kỳ hạn 1 hay 2 tháng, lãi suất đã giảm về quanh 7,5%/năm, số ít trái phiếu có lãi suất trên mức 8%/năm.

Kỳ hạn từ 3 tháng trở lên, lãi suất từ 8 - 10%/năm. Do khủng hoảng thị trường trái phiếu doanh nghiệp, số nhà đầu tư lựa chọn sản phẩm này không nhiều như trước đây, nhưng một số nhà đầu tư lớn, nhà đầu tư chuyên nghiệp vẫn mua trái phiếu kỳ hạn ngắn, vì lãi suất cao hơn tiền gửi tiết kiệm (vốn bị giới hạn bởi lãi suất chính sách).

Điều này cho thấy thanh khoản của các ngân hàng đã cải thiện - điều kiện quan trọng để giảm lãi suất huy động và lãi suất cho vay, nhất là ở các ngân hàng thương mại cổ phần. Lãi suất cho vay lưu động với doanh nghiệp loại A cũng đã về 5-6%/năm.

Dù lãi suất đã giảm nhiệt, thanh khoản trong nền kinh tế đã tốt hơn trước rất nhiều nhưng tìm kiếm các khoản vay lớn với lãi suất rẻ cho trung hạn là không dễ dàng, do điều kiện cho vay của các ngân hàng chặt chẽ hơn cũng như nguy cơ tăng nợ xấu của ngân hàng thương mại cổ phần vẫn còn khá lớn.

Thị trường trái phiếu doanh nghiệp, theo ông Trần Minh Tuấn, Phó chủ tịch Hội đồng quản trị Công ty Chứng khoán SmartInvest, vẫn đang trong quá trình khắc phục hậu quả của quá trình tăng nóng. Việc huy động mới với trái phiếu doanh nghiệp gần như bế tắc do vấn đề niềm tin và khả năng thanh toán của tổ chức phát hành đang rất yếu.

Cuối tuần qua, Công ty Chứng khoán SSI chào bán lô trái phiếu 2.000 tỷ đồng không có tài sản đảm bảo của một tập đoàn lớn, với lãi suất năm đầu tiên là 14,5%/năm.

Trong cuộc gặp với Thủ tướng Chính phủ tuần trước, các doanh nghiệp không chỉ trong lĩnh vực bất động sản kiến nghị giảm lãi suất vay trung hạn dưới mức 10%/năm - mức cho vay phổ biến hiện nay, với lý do mức lãi suất này thì không nền kinh tế nào chịu được. Mức hợp lý doanh nghiệp đề xuất là 8,5%/năm. “Lãi suất huy động đã giảm nhưng lãi suất cho vay vẫn cần thêm thời gian để giảm theo”, ông Tuấn bình luận.

Trên thị trường bất động sản, lãi suất cho vay mua nhà của Shinhanbank, thường cạnh tranh nhất thị trường đã giảm xuống dưới 10%/năm, cố định trong thời hạn 3 năm. Gói vay cố định lãi suất trong thời hạn 1 năm, lãi suất chỉ còn 8,5%/năm, một mức lãi suất tốt hơn nhiều cho người vay mua nhà cầm cố bất động sản, nhưng mức lãi suất này vẫn cao hơn 2,5 - 3%/năm so với lãi suất vay mua nhà thời điểm năm 2020 của chính ngân hàng này.

Các dữ liệu cho thấy, lãi suất thấp trên thị trường là có và đã hình thành mặt bằng tương đối đồng đều giữa các nhóm ngân hàng, nhưng chỉ dành cho đối tượng hữu hạn, chứ không dễ dàng như giai đoạn trước đây.

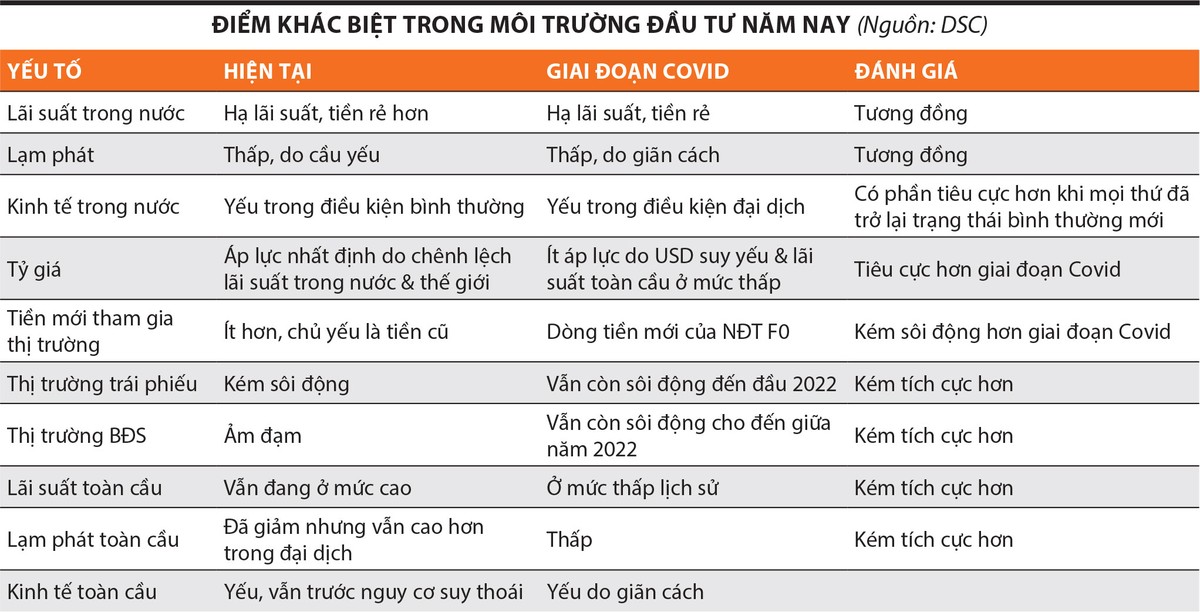

Ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM, Công ty Chứng khoán DSC so sánh các yếu tố môi trường đầu tư giai đoạn hiện nay và đại dịch Covid (xem bảng) và đưa ra nhận định: “Từ đây có thể thấy, bối cảnh có nhiều điểm tương đồng, nhưng xét chung không thuận lợi đối với chứng khoán bằng giai đoạn đại dịch. Do đó, dòng tiền và mức tăng trưởng của thị trường khó có thể so sánh được với giai đoạn đặc biệt này”.

|

Không mơ về tiền rẻ

Mặc dù lạc quan về triển vọng mặt bằng lãi suất sẽ tiếp tục hạ, song các chuyên gia kinh tế - tài chính cho rằng, xu hướng giảm tiếp theo sẽ diễn ra chậm rãi để quan sát các biến động của thị trường thế giới như việc Cục Dự trữ liên bang Mỹ (Fed) có tiếp tục tăng lãi suất một lần nữa và giữ lãi suất cao trong khoảng thời gian bao lâu.

Ông Lê Đạt Chí, Trưởng bộ môn Tài chính, Trường Đại học Kinh tế TP.HCM chia sẻ: “Với những nghiên cứu, có thể khẳng định là khó có thời kỳ tiền rẻ, tiền dễ trở lại”.

Có ba căn cứ để đi đến kết luận này được ông Chí nêu ra:

Thứ nhất, Fed đang được đề xuất lạm phát mục tiêu sẽ là 3%, thay vì 2%.

Thứ hai, các yếu tố tác động lên lạm phát thời gian qua là đứt gãy chuỗi cung ứng, dẫn đến Bộ Tài chính Mỹ ủng hộ thiết lập chuỗi cung ứng mới với tiêu chí linh hoạt và an toàn. Nghĩa là, chuỗi cung ứng dựa trên tiêu chí giá đã không còn, mà có thể chọn nhà cung cấp có giá cao hơn nhưng đảm bảo ổn định lâu dài và an toàn cho quốc gia. Yếu tố nữa tác động đến lạm phát là giá năng lượng biến động, do bất ổn địa chính trị và cạnh tranh giữa các nước lớn.

Thứ ba là cuộc chiến về chip (yếu tố cấu thành nên nhiều sản phẩm quan trọng trong đời sống) dai dẳng và ngày càng đẩy lên cao, từ đất hiếm đến công nghệ.

Nhìn rộng hơn, theo ông Chí, tăng trưởng kinh tế chủ yếu đến từ tăng trưởng cung tiền, thậm chí tăng trưởng GDP không bằng lượng tăng trong chi tiêu của Chính phủ. Các nước như Trung Quốc và Việt Nam tăng trưởng room tín dụng mỗi năm lớn hơn nhiều so với tăng trưởng GDP đã tạo ra tình trạng dư thừa tiền trong lưu thông. Việc bơm tiền ra nền kinh tế, nhất là ở Việt Nam cần phải ưu tiên hiệu quả để ổn định vĩ mô trong trung và dài hạn.

“Thế giới khó mơ về thời kỳ lãi suất thấp và dự báo chu kỳ lãi suất cao - bắt đầu từ khi Fed tăng lãi suất lần đầu tiên - sẽ còn kéo dài”, ông Chí đúc kết sau những nghiên cứu của cá nhân.

Tuy nhiên, thế giới ngày nay đang nói nhiều về giảm phát thải nên ngân sách đầu tư cho hoạt động này suy cho cùng sẽ được đưa vào chi phí và cấu thành nên giá bán sản phẩm. Những cam kết có trách nhiệm trong giảm phát thải của các cường quốc đã gia tăng sức ép đầu tư cho các doanh nghiệp nhưng Chính phủ các nước cũng dành ngân sách lớn với chi phí lãi suất thấp (vốn rẻ) để hỗ trợ các hoạt động đầu tư cắt giảm phát thải. Nên dòng vốn rẻ chỉ có thể được ưu ái dành cho hoạt động này. Thị trường Việt Nam cũng không phải là ngoại lệ.

Theo ghi nhận của Báo Đầu tư Chứng khoán, các doanh nghiệp niêm yết đang chịu áp lực ngày càng lớn về thực hiện giảm phát thải, thực hiện phát triển bền vững. “Chúng tôi bắt đầu làm báo cáo phát triển bền vững từ năm nay, bởi không chỉ nhà đầu tư yêu cầu, mà khi đi vay vốn, ngân hàng cũng hỏi”, nhân viên một tập đoàn niêm yết lớn chia sẻ.