Ảnh Shutterstock

Ảnh Shutterstock

Trong số các câu chuyện kinh tế về đại dịch, câu chuyện về số dư tiền nằm trong tài khoản của mọi người là câu chuyện quan trọng nhất trên thị trường chứng khoán.

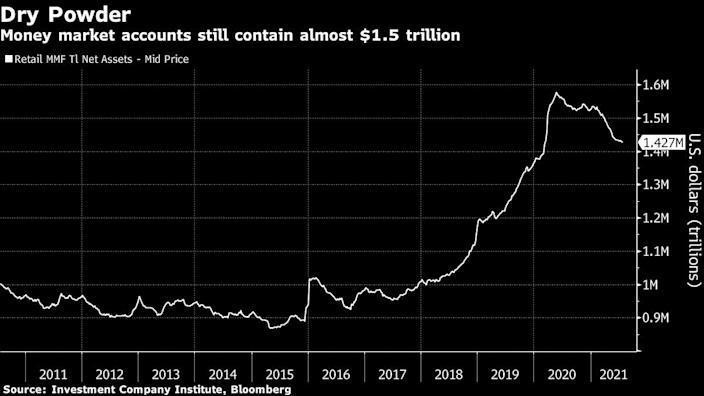

Các tài khoản thị trường tiền tệ thường được xem như một nguồn dự trữ “dry power” để có thể được chuyển vào đầu tư cổ phiếu hiện chỉ ở mức dưới 1.500 tỷ USD. Trong khi đó, số lượng tiền gửi vào các ngân hàng thương mại của Cục Dự trữ Liên bang Mỹ (Fed) đã tăng 33% từ năm 2019 lên 17.000 tỷ USD.

|

Số dư tiền tại các quỹ thị trường tiền tệ |

“Dry powder” là một thuật ngữ dùng để chỉ lượng dự trữ tiền mặt hoặc tài sản lưu động có sẵn để sử dụng. Hay nói cách khác, đây là số tiền để sẵn và có thể giải ngân vào thị trường ngay lập tức.

Trong phiên giao dịch ngày 19/7, lo ngại biến thể delta sẽ lây lan nhanh đã khiến chỉ số S&P 500 giảm 2,2%. Tuy nhiên, nhiều nhà đầu tư đã tham gia bắt đáy, giúp thị trường hồi phục nhanh chóng trong các phiên sau đó, mặc dù các trường hợp nhiễm virus vẫn tăng đột biến.

Sara Rajo-Miller, cố vấn đầu tư tại Miracle Mile Advisors cho biết: “Thị trường có các nhà đầu tư đang mong muốn sử dụng tiền mặt để mua cổ phiếu. Đôi khi mọi người quên rằng các nhà đầu tư cá nhân có thể có bao nhiêu quyền lực trên thị trường và chúng tôi đã thấy điều đó diễn ra rõ ràng. Động lực đó thực sự có thể đẩy giá cổ phiếu lên cao hơn”.

Theo Vanda Research, chỉ riêng trong ngày 19/7, các nhà đầu tư cá nhân Mỹ đã mua số cổ phiếu trị giá kỷ lục 2,2 tỷ USD. Một phân tích từ DataTrek Research cho thấy trong phiên này, từ khoá “Dow Jones” được tìm kiếm trên Google đã tăng đột biến khi cổ phiếu giảm giá nhanh chóng.

Gene Goldman, Giám đốc đầu tư tại Cetera Financial Group cho biết: “Có vẻ như các nhà đầu tư dày dạn kinh nghiệm nói rằng khi cổ phiếu giảm giá, đó phải là cơ hội mua vào. Một phần của điều đó là vì không có trò chơi nào khác hiện tại. Với lợi suất trái phiếu quá thấp, tiền điện tử gặp khó khăn, không có kênh đầu tư nào hấp dẫn khác”.

Khẩu vị rủi ro tăng không ngừng đối với cổ phiếu đã khiến các quỹ ETF cổ phiếu phá vỡ kỷ lục hàng năm vào tháng 4 về số tiền nộp ròng và tốc độ thu hút vốn vẫn không chậm lại. Vào tháng 7, các quỹ ETF cổ phiếu toàn cầu đã thu về hơn 15 tỷ USD giúp tổng dòng vốn vào ETF đạt mức kỷ lục cả năm.

Tuy nhiên, dữ liệu từ Charles Schwab cho thấy tỷ lệ tiền mặt trong tài khoản các khách hàng của các công ty môi giới chứng khoán vào tháng 6 đã giảm xuống 10,5%, mức thấp nhất kể từ năm 2018.

Jeffrey Kleintop, Trưởng chiến lược gia đầu tư toàn cầu của Charles Schwab & Co. cho biết: “Điều đó có thể cho thấy rằng “dry power” đã được đưa vào thị trường trong năm nay, nhưng có lẽ nó vẫn còn dư địa để gia tăng. Thị trường chỉ cần có động lực tốt cùng mong muốn đổ tiền vào thị trường trong bối cảnh không có nhiều kênh đầu tư hấp dẫn khác”.

Theo DataTrek, số dư tiền của các quỹ thị trường tiền tệ vẫn còn 1.000 tỷ USD so với 643 tỷ USD vào năm 2015. Các nhà phân tích tính toán rằng có 400 tỷ USD tiền mặt đã sẵn sàng bắt đáy cho đợt sụt giảm kế tiếp. Thêm vào đó, Robinhood đã có nhiều hơn 13 triệu tài khoản được mở mới so với thời điểm trước đại dịch.

Jim Smigiel, Giám đốc đầu tư của SEI cho biết: “Tâm lý mua bắt đáy là tâm lý mà Fed đã tạo thói quen các nhà đầu tư tổ chức và cá nhân tuân theo vì chính sách của Fed vẫn quá dễ dãi. Điều tích cực lớn nhất hiện có là lập trường dễ dàng từ Fed và mọi ngân hàng trung ương khác và sẽ có hiệu lực trong một thời gian khá dài”.