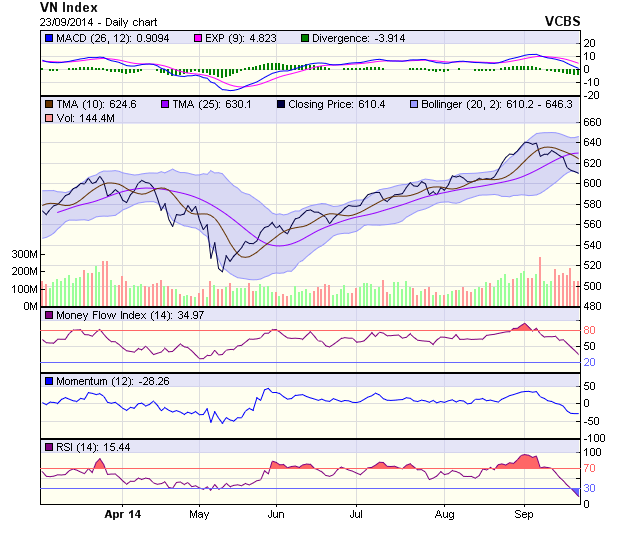

Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS

Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS

Đầu tư Chứng khoán xin lược trích báo cáo phân tích kỹ thuật của một số CTCK cho phiên giao dịch ngày 24/9.

CTCK Bảo Việt – BVSC

VN-Index dù đã có những nỗ lực hồi phục trong phiên nhưng áp lực chốt lời khá lớn tại một vài mã vốn hóa lớn đã đẩy chỉ số giảm điểm về cuối phiên. Mẫu hình nến inverted hammer kèm theo thanh khoản tăng nhẹ xuất hiện ngay sát trên đường SMA50 trong bối cảnh đường STO đã ngừng giảm và đang có dấu hiệu giao cắt trở lại với đường tín hiệu trong vùng quá bán.

Điều này tiếp tục để ngỏ cơ hội hồi phục của chỉ số trong phiên kế tiếp. Tuy nhiên, đường giá vẫn đang phải chịu sức ép khá lớn từ nhóm MA ngắn hạn và đường PSAR đang hướng xuống sau khi phá xuống cận dưới của kênh tăng giá ngắn hạn, trong khi các chỉ báo kỹ thuật khác (MACD, RSI) vẫn đang trong xu hướng đi xuống khá mạnh.

Diễn biến này khiến chúng tôi cho rằng nhiều khả năng đường giá tiếp tục diễn biến giằng co với những phiên tăng giảm đan xen trong ngắn hạn để có thêm thời gian tích lũy cho quá trình tăng điểm trung hạn.

HNX-Index thêm phiên giảm điểm và tạo thành một cây nến đỏ đặc nhỏ với khối lượng tiếp tục sụt giảm hàm ý tương quan cung cầu vẫn đang nghiêng về phía người bán trước sự thận trọng và dè dặt trong giao dịch của bên mua.

Điều này có thể sẽ khiến chỉ số tiếp tục điều chỉnh trong phiên tiếp theo khi mà đường giá đã chớm xuống dưới đường SMA20 trong khi đường MACD và các chỉ báo momentum vẫn đang đi xuống.

Vùng hỗ trợ gần của 2 chỉ số được điều chỉnh xuống quanh 605 điểm của VN-Index tương ứng 86.5 điểm của HNX-Index. Đây được xem là điểm mua trading một phần tỷ trọng cho các vị thế ngắn hạn.

CTCK Sài Gòn Hà Nội – SHS

VN-Index tuy không tạo được phiên tăng điểm tại ngưỡng hỗ trợ này, tuy nhiên tạo ra mẫu hình Gravestone Doji Star, là mẫu đảo chiều khá mạnh, đặc biệt khi có dấu hiệu quá bán. Chỉ số Stochastic có xu hướng quay đầu tăng điểm ngay tại vùng quá bán, điều này cho khả năng về việc tăng điểm của VN-Index trong phiên ngày 24/9.

HNX-Index tiếp tục xu hướng vận động khá kém khiến các chỉ báo xung lượng như Stochastic và MACD đều tiếp tục có xu hướng quay đầu giảm điểm. Khả năng trong các phiên tới, xu hướng điều chỉnh của chỉ số này sẽ tiếp diễn nếu các cổ phiếu dòng P vẫn tiếp tục xu thế bán chốt lời.

Biểu đồ kỹ thuật HNX-Index. Nguồn: VCBS

CTCK FPT – FPTS

Với diễn biến tương tự như các phiên trước, VN-Index không giữ được đà hồi phục từ đầu phiên và tiếp tục giảm điểm nhẹ 1,54 điểm lùi về mức 610,39 điểm. Như vậy hiện tại đường giá đang nằm trong xu thế giảm khá rõ tính từ vùng đỉnh cũ 640 điểm. Các chỉ báo vẫn phát ra tín hiệu khá xấu khi phần lớn các chỉ số đang ủng hộ xu thế “bán”.

Trong ngắn hạn, vùng hỗ trợ 605 điểm sẽ tạo lực đỡ khi VN-Index tiếp tục lùi về vùng này.

Thị trường chưa có nhiều sự thay đổi rõ rệt, đóng cửa phiên 23/9, HNX-Index giảm nhẹ 0,48 điểm về 87,75 điểm. Chủ yếu đường giá dao động trong biên độ hẹp với thanh khoản tiếp tục có phần sụt giảm tính từ 1 tuần trở lại đây.

Dải Bollinger khép chặt trở lại, cùng diễn biến từ các nhóm chỉ báo kỹ thuật không mấy khả quan cho thấy thị trường vẫn cần thêm thời gian để cho tín hiệu rõ ràng hơn.

CTCK Maritime Bank – MSBS)

Thị trường chứng khoán tiếp tục chứng kiến thêm một phiên giảm điểm do áp lực bán tăng cao trong phiên ATC.

Dựa trên mẫu hình nến và việc chỉ số RSI rơi xuống vùng quá bán, chúng tôi cho rằng phiên giao dịch ngày 24/9 thị trường sẽ tăng điểm trở lại. Thanh khoản sụt giảm cho thấy tâm lý thận trọng của nhà đầu tư khi thị trường trong giai đoạn điều chỉnh mang nhiều rủi ro.

Thị trường đang có sự phân hóa mạnh và vẫn tiềm ẩn nhiều cơ hội đầu tư tốt, đặc biệt là với mục tiêu đầu tư trung và dài hạn. Một số cổ phiếu đáng chú ý: SAM, LGC, REE …