Thị trường đã có phiên điều chỉnh giảm gần 7 điểm trong phiên ngày 10/7, nhưng thanh khoản vẫn giữ được mức cao nên khó có thể giảm sâu trong tuần tới. Quan điểm của các ông về nhận định này như thế nào?

Ông Ngô Thế Hiển, Phó trưởng phòng Phân tích CTCK SHS

Hiện tại vẫn chưa có bất kỳ thông tin vĩ mô tiêu cực nào có khả năng tác động mạnh lên thị trường khiến VN-Index phá vỡ kênh tăng trưởng trung hạn. Các thông tin vĩ mô trong thời gian qua cho thấy, nền kinh tế vẫn đang duy trì sự ổn định, kỳ vọng về khả năng hồi phục của nền kinh tế trong các tháng cuối năm vẫn tiếp tục được nuôi dưỡng. Tuy nhiên, xét trong ngắn hạn thì nhiều khả năng sẽ không có các thông tin vĩ mô đủ sức giúp VN-Index vượt các ngưỡng cản ngắn hạn một cách dễ dàng.

Chúng tôi đánh giá thị trường sẽ tiếp tục phân hóa và phiên giảm điểm mang tính kỹ thuật trong ngày 10/7 vừa qua đã tạo ra cơ hội tốt để sở hữu những cổ phiếu tiềm năng ở các mức giá hấp dẫn hơn.

Ông Lê Đức Khánh, Giám đốc Chiến lược, CTCK MSBS

Dưới góc độ phân tích kỹ thuật thông thường, VN-Index sẽ cần phải chạm ngưỡng 595 - 600 điểm và điều chỉnh. Chỉ số VN-Index chỉ đạt tối đa 593 điểm và xuất hiện tổ hợp nến đảo chiều cảnh báo sự sụt giảm mặc dù ở ngưỡng kháng cự quan trọng này, thì chuỗi giảm điểm dài dễ xẩy ra.

Với phiên giảm điểm mạnh kèm thanh khoản lớn (10/7) thì tôi cho rằng, quá trình tăng điểm ngắn hạn đã kết thúc và VN-Index sẽ cần điều chỉnh về mốc thấp hơn và nhà đầu tư nên thận trọng và giảm tỷ lệ cổ phiếu nắm giữ xuống.

Ông Trần Hoàng Sơn, Giám đốc Chiến lược CTCK MB (MBS)

Sự hưng phấn trong vòng 2 tháng qua gần như đã xóa nhòa đợt hoảng loạn và bán tháo do sự kiện biển Đông, tâm lý chung của thị trường và nhà đầu tư đang được các thông tin vĩ mô và kết quả kinh doanh của các doanh nghiệp nâng đỡ khá tốt và phần lớn các yếu tố đó đã phản ánh vào giá cổ phiếu trong vòng 2 tháng qua.

Phiên điều chỉnh giảm khá mạnh vào ngày 10/7 vừa qua đơn thuần là do lực cung tiềm năng đã được tích lũy đủ và đến điểm phân phối ngắn hạn dưới tác động của hành động chốt lời khi nhiều cổ phiếu đã tăng khá mạnh, từ 15 - 25% so với đáy. Dòng tiền ngắn hạn có xu hướng phân hóa rõ rệt, luân chuyển lòng vòng qua các nhóm cổ phiếu có tin kết quả kinh doanh tốt đã tăng nhiều sang các nhóm khác. Nhưng xét về tổng thể, thị trường giai đoạn thiếu cổ phiếu dẫn dắt xu hướng, mà nghiêng về hoạt động đầu cơ ngắn hạn tại các nhóm cổ phiếu đầu cơ cho thấy, tính bền vững của dòng tiền này là không cao.

Ông Trần Hoàng Sơn

Với diễn biến điều chỉnh giảm 2 phiên liên tiếp về cuối tuần cho thấy, tín hiệu điều chỉnh ngắn hạn của VN-INDEX đang dần rõ ràng hơn. Đáng chú ý, khối lượng giao dịch có tín hiệu tăng mạnh khi giá giảm và sau đó thu hẹp dần đang củng cố cho khả năng giảm có thể tiếp diễn.

Về kỹ thuật, VN-INDEX đang tạo mẫu hình Tweezer Top trong tuần vừa qua và khả năng đỉnh ngắn hạn của đợt hồi chữ V này đã hình thành và thị trường đang rơi vào nhịp điều chỉnh giảm có thể Sideway down kéo dài. Tín hiệu giảm mạnh sẽ xuất hiện nếu VN-INDEX giảm qua 580 điểm tức xuyên qua đường xu hướng tăng và MA20 ngày.

Ông Nguyễn Trung Du, Giám đốc Môi giới CTCK VNDirect (VNDS)

Theo quan điểm của tôi, thì động lực tăng của thị trường hiện đã chững lại và xuất hiện một số rủi ro ngắn hạn do khối ngoại chuyển từ đợt mua ròng đều đặn để hỗ trợ thị trường trước đó nay đã chuyển sang bá ròng. Hơn nữa, các cổ phiếu đa số đã hồi phục rất tốt từ mức đáy 510 của VN-Index trước đó lên mức bằng hoặc thậm chí cao hơn trước khi diễn ra sự kiện biển Đông. Những cổ phiếu đi lên do các thông tin hé lộ từ kết quả kinh doanh quý II đa số đã phản ánh vào giá. Do đó, hiện tại thị trường đã giảm các động lực đi lên mặc dù vẫn có sự phân hóa ở một số cổ phiếu nhưng nhìn chung rủi ro ngắn hạn đang lớn hơn cơ hội kiếm lợi nhuận.

Ông Trần Thăng Long, Trưởng phòng Phân tích CTCK BIDV (BSC)

Thị trường có phiên giảm điểm mạnh ngày 10/7 và cân bằng trở lại vào phiên cuối tuần. Sự sụt giảm bất ngờ trong tuần qua chủ yếu do thị trường không có một cổ phiếu chủ chốt dẫn dắt như 2 tuần trước đã làm chậm tốc độ luân chuyển của các nhóm cổ phiếu và tạo áp lực bán chốt lãi. VIC đã không thể thay thế vị trí dẫn dắt thị trường của VNM và GAS tuần qua. Phiên cuối tuần, VN-Index phản ứng tốt với ngưỡng 580 điểm khi đã bật trở lại. Phiên cuối tuần tạo cây nến spinning với khối khối lượng giao dịch giảm sút mạnh cho thấy tâm lý thị trường đã ổn định trở lại nhưng hoạt động bắt đáy vẫn khá dè dặt.

Xu hướng và thanh khoản có dấu hiệu chững khiến hoạt động chốt lãi xuất hiện kéo thị trường giảm điểm. Cần thêm một vài phiên giao dịch để xác định phiên 10/7 là phiên điều chỉnh mang tính kỹ thuật hay là sự điều chỉnh về xu hướng.

CTCP Quản lý Quỹ đầu tư Việt Nam (VFM) vừa chính thức ra mắt Quỹ ETF VFMVN30 - quỹ hoán đổi danh mục đầu tiên tại Việt Nam. Như vậy, sau gần 15 năm phát triển, TTCK Việt Nam đã có ETF đầu tiên. Theo các ông, sự kiện này sẽ tác động đến thị trường ra sao?

Ông Ngô Thế Hiển, Phó trưởng phòng Phân tích CTCK SHS

Tôi cho rằng, việc ra mắt ETF đúng là một bước tiến mới với TTCK Việt Nam sau gần 15 năm phát triển. Sau khi chứng chỉ quỹ ETF được niêm yết, nhà đầu tư sẽ có cơ hội tiếp cận 1 sản phẩm đầu tư có sự phát triển rất nhanh và đang khá phổ biến trên thế giới như quỹ ETF.

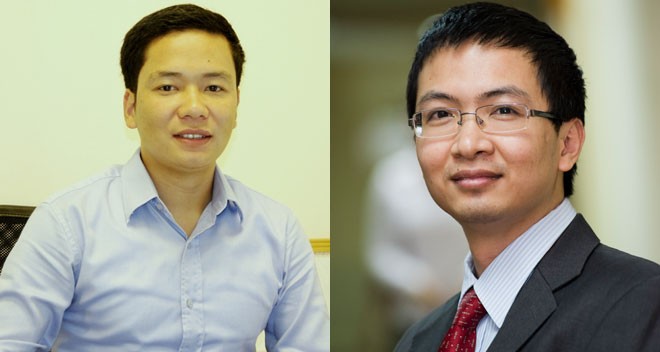

Ông Nguyễn Trung Du (trái) và ông Ngô Thế Hiển (phải)

Ông Lê Đức Khánh, Giám đốc Chiến lược, CTCK MSBS

Thông thường, quỹ ETF kiểu này sẽ thay đổi khẩu vị và phong cách đầu tư của nhiều nhà đầu tư cá nhân. Khi quỹ ETF ra đời với chi phí quản lý thấp và mức sinh lời kỳ vọng ngang bằng mức sinh lời của thị trường, thì nó sẽ thu hút dòng tiền đầu tư từ phía các cá nhân nhỏ lẻ. Hơn nữa, việc ra đời của quỹ ETF này sẽ góp phần vào tăng thanh khoản cho thị trường, cũng như là công cụ cho phép giảm nợ xấu, cũng như tỷ lệ sở hữu chéo của các tổ chức tài chính. Tôi cho rằng, thông tin này sẽ hỗ trợ tốt cho thị trường.

Ông Trần Hoàng Sơn, Giám đốc Chiến lược CTCK MB (MBS)

Trong ngắn hạn, tôi cho rằng, việc ra mắt chính thức quỹ ETF VFMVN30, chưa tác động đáng kể đến thị trường do quy mô quỹ còn nhỏ so với quy mô thị trường. Thêm vào đó, việc góp vốn phần lớn là bằng cổ phiếu thay vì tiền trong khi chi phí quản lý quỹ lại thấp, do đó nếu quy mô quỹ không huy động được số vốn lớn (trên 500 tỷ đồng), thì hoạt động của quỹ cũng không hiệu quả. Bên cạnh đó, các nhà đầu tư Việt Nam cũng cần có thời gian làm quen với mô hình đầu tư mới này, do đó khả năng huy động vốn của các quỹ ETF nói chung trong thời gian đầu sẽ khó khăn.

Tuy nhiên trong dài hạn, tôi cho rằng, hình thức quỹ ETF sẽ tác động tích cực đến thị trường chứng khoán khi đây là một mô hình được ưa chuộng trên thế giới nhờ các ưu điểm của nó là tính thanh khoản và giá chứng chỉ quỹ có khả năng bám sát NAV của quỹ. Tôi đánh giá khi các quỹ ETF trở thành phổ biến tại Việt Nam, sẽ tạo thêm một kênh huy động vốn quan trọng cho TTCK.

Ông Nguyễn Trung Du, Giám đốc Môi giới CTCK VNDirect (VNDS)

Đây là một trong những bước tiến quan trọng ghi nhận những nỗ lực của các cơ quan quản lý nhằm thúc đẩy sự phát triển của TTCK Việt Nam. Hơn nữa, sự ra đời của các quỹ này sẽ gia tăng thêm nhiều lựa chọn cho các nhà đầu tư và gia tăng dòng tiền vào TTCK, đem lại các tác động rất tích cực cho thị trường. Tuy nhiên, về dài hạn, khi có quá nhiều quỹ ETF và tỷ trọng tham gia thị trường của các quỹ này lớn sẽ khiến thị trường chịu các tác động lớn do dòng tiền từ các ETF thường không bền vững như những dòng tiền đầu tư lâu dài của các quỹ đầu tư.

Ông Trần Thăng Long, Trưởng phòng Phân tích CTCK BIDV (BSC)

Quỹ ETF là một sản phẩm được đón nhận rộng rãi tại các TTCK phát triển trong 3 năm qua, nhờ phí quản lý thấp, minh bạch. Đối với Việt Nam, sản phẩm quỹ ETF vẫn còn chưa quen thuộc với công chúng nhà đầu tư, tuy nhiên, nhu cầu tương lai của sản phẩm này theo tôi dự đoán là sẽ phát triển nhanh.

Thêm vào đó, TTCK Việt Nam không nhiều cổ phiếu tốt còn room cho nhà đầu tư nước ngoài, cho nên quỹ ETF là một trong những công cụ hiệu quả để thu hút vốn từ khối ngoại. Nhà đầu tư nước ngoài có thể sở hữu gián tiếp các cổ phiếu tốt (đã hết room) thông qua mua chứng chỉ quỹ ETF nội mà VFM là đơn vị phát hành đầu tiên.

Theo nhận định cá nhân của các ông, thì nhóm cổ phiếu nào sẽ thu hút dòng tiền trong tuần tới (14-18/7)?

Ông Ngô Thế Hiển, Phó trưởng phòng Phân tích CTCK SHS

Trong tuần tới, tôi đánh giá dòng tiền sẽ tiếp tục phân hóa mạnh, tập trung vào các doanh nghiệp có tình hình kinh doanh khả quan trong quý II, đã có điều chỉnh giảm trong các phiên giảm điểm của 2 sàn trong tuần trước.

Ông Lê Đức Khánh, Giám đốc Chiến lược, CTCK MSBS

Nhìn xu hướng thị trường, cũng như dòng tiền tham gia vào các nhóm cổ phiếu, tôi cho rằng, dòng tiền tuần tới sẽ chạy vào nhóm cổ phiếu cao su xăm lốp, dầu khí, điện, vận tải biển.

Ông Trần Hoàng Sơn, Giám đốc Chiến lược CTCK MB (MBS)

Trong thời gian 2 tuần gần đây, những thông tin dự báo sớm về kết quả kinh doanh quý II của các cổ phiếu niêm yết đã phần lớn phản ánh vào giá khi nhiều cổ phiếu đã có mức tăng mạnh hơn so với Index, như nhóm cổ phiếu săm lốp (CSM, DRC, SRC…), dầu khí (PVS, PVC, PXS, PGS…), chứng khoán (HCM, SSI…) và một số cổ phiếu khác như FPT, HPG… Trong đó, đa số các cổ phiếu thuộc nhóm này hầu hết đã điều chỉnh giảm trở lại. Do đó, tôi cho rằng, thị trường tuần tới sẽ rất phân hóa. Những cổ phiếu nào có kết quả kinh doanh quý II thực sự tốt, đột biến có thể duy trì xu hướng tăng nhẹ còn lại đa số sẽ chịu áp lực điều chỉnh giảm.

Ông Lê Đức Khánh (trái) và ông Trần Thăng Long (phải)

Ông Nguyễn Trung Du, Giám đốc Môi giới CTCK VNDirect (VNDS)

Hiện thị trường đã giảm động lực tăng và đang theo hướng sideway tích lũy và các chỉ số sẽ theo hướng điều chỉnh giảm trong tuần tới, nhưng không xuất hiện các rủi ro lớn để giảm sâu. Do đó, các cổ phiếu có nền tảng tích lũy tốt và bắt đầu có dòng tiền tham gia sẽ là cơ hội trong một thị trường sideway có sự phân hóa. Tuy nhiên, các cơ hội này chỉ phù hợp với các nhà đầu cơ ngắn hạn nhanh nhạy trong sử dụng phân tích kỹ thuật để tìm kiếm các cơ hội ngắn hạn

Ông Trần Thăng Long, Trưởng phòng Phân tích CTCK BIDV (BSC)

Trong dài hạn, như báo cáo triển vọng 6 tháng của BSC vừa công bố giữa tuần trước. Các nhóm cổ phiếu bluechip đầu ngành và nhóm ngành dự kiến có kết quả kinh doanh khả quan như dầu khí, dệt may, săm lốp và các nhóm ngành tăng trưởng đều như dược, hàng tiêu dùng, cảng biển vẫn được khuyến nghị. Nhóm cổ phiếu bất động sản, xây dựng, vật liệu cũng đáng chú ý với nhà đầu tư có mức chịu rủi ro cao.

Trong ngắn hạn tuần tới, tôi cho rằng, nhóm cổ phiếu dự kiến có kết quả kinh doanh kinh doanh tốt vẫn thu hút dòng tiền và có sự phục hồi tốt. Đầu tuần áp lực từ nhà đầu tư nước ngoài có thể sẽ lớn (do ảnh hưởng của việc QE3 thu hẹp dần sau các buổi họp của Ủy ban Thị trường mở FED). Yếu tố tích cực trong tuần tới là các bluechip và largecap hàng đầu sẽ công bố kết quả kinh doanh quý II/2014, sẽ giúp nâng đỡ thị trường.