Ảnh Internet

Ảnh Internet

Lỗ nghìn tỷ bởi nặng gánh dự phòng

Báo cáo tài chính 2019 của Công ty cổ phần Kỹ nghệ Gỗ Trường Thành (TTF) được kiểm toán bởi Công ty TNHH Ernst & Young Việt Nam (E&Y) tiếp tục đem đến thông tin không vui cho nhà đầu tư khi lợi nhuận sau thuế sau kiểm toán tăng lỗ thêm 121,6 tỷ đồng so với báo cáo tự lập, từ lỗ 881,5 tỷ đồng lên lỗ 1.002,6 tỷ đồng.

Theo đó, phần lợi nhuận sau thuế của cổ đông công ty mẹ có mức lỗ tăng thêm gần 93 tỷ đồng, từ lỗ 804,2 tỷ đồng lên lỗ 897 tỷ đồng.

Nguyên nhân lỗ tăng sau kiểm toán chủ yếu đến từ việc chi phí khác bị điều chỉnh tăng 125,6 tỷ đồng, theo giải trình của TTF là do phân loại lại khấu hao tài sản cố định đã ngưng sử dụng từ giá vốn (78,2 tỷ đồng) và trích trước khoản bồi thường do không cung cấp đủ diện tích rừng trồng như đã cam kết (46,46 tỷ đồng).

Thêm vào đó, phần lỗ trong công ty liên doanh, liên kết tăng thêm 22,1 tỷ đồng, chủ yếu do Công ty TNHH Trồng rừng Trường Thành OJT đã xóa một phần chi phí trồng rừng và một phần giá trị quyền phát triển rừng vào báo kết quả kinh doanh 2019.

Mặc dù giá vốn và chi phí bán hàng sau kiểm toán được điều chỉnh giảm lần lượt 26,7 tỷ đồng và 8,3 tỷ đồng cùng khoản thu nhập khác tăng 12,8 tỷ đồng, nhưng doanh thu điều chỉnh giảm 17,1 tỷ đồng, lỗ trong công ty liên kết và chi phí khác tăng mạnh, khiến các con số điều chỉnh theo hướng tích cực không đủ bù đắp.

Như vậy, sau năm 2018 thua lỗ 804,5 tỷ đồng, mức lỗ năm 2019 của TTF vượt 70% kế hoạch lỗ đặt ra.

Trong năm 2019, doanh thu của TTF tiếp tục giảm, mức giảm so với năm 2018 là 31%, chủ yếu do doanh thu của mảng kinh doanh chính là thi công, lắp đặt giảm 68,3%; doanh thu bán rừng giảm 99%; doanh thu từ bất động sản không có. Tình trạng giá vốn vượt doanh thu tái diễn, khiến lợi nhuận gộp âm 546,1 tỷ đồng.

Gánh nặng dự phòng giảm giá hàng tồn kho vẫn là nguyên nhân chính khiến lợi nhuận gộp của TTF âm khi phải tăng trích lập thêm 374,7 tỷ đồng trong năm 2019 so với mức 329,3 tỷ đồng của năm 2018.

Tuy vậy, nếu loại trừ khoản mục này, doanh thu các mảng kinh doanh chính của TTF là bán hàng hóa, thành phẩm và thi công công trình vẫn chưa đủ bù đắp cho chi phí hình thành nên giá vốn như nguyên vật liệu, nhân công sản xuất, khấu hao…, chưa kể đến các chi phí bán hàng và chi phí quản lý chiếm tỷ trọng lớn trên doanh thu.

3 năm tái cấu trúc, vẫn trong “vũng lầy”

TTF từng là công ty chế biến và xuất khẩu gỗ hàng đầu Việt Nam cả về năng lực sản xuất và vùng nguyên liệu, nhận được nhiều hợp đồng cung cấp sản phẩm cho các dự án bất động sản lớn…, niêm yết trên HOSE ngày 18/2/2008.

Năm 2012 và 2013, TTF thua lỗ do đầu tư dựa nhiều vào vốn vay, trong khi lãi suất thị trường tăng cao, còn đầu ra gặp khó khăn.

Sau khi tái cấu trúc nợ thành công và báo lãi tăng trưởng đột biến năm 2014 và 2015, triển vọng sáng của TTF mở ra khi thị trường xây dựng, bất động sản phục hồi, các hiệp định thương mại tự do được ký kết, mở đường phát triển cả thị trường nội địa và xuất khẩu, đặc biệt khi TTF trở thành mục tiêu M&A của Tập đoàn Vingroup.

Tuy nhiên, cổ đông bất ngờ nhận cú sốc khi Công ty bị phát hiện sai lệch trọng yếu trong hàng tồn kho và khoản phải thu, dẫn đến thua lỗ gần 1.300 tỷ đồng trong năm 2016.

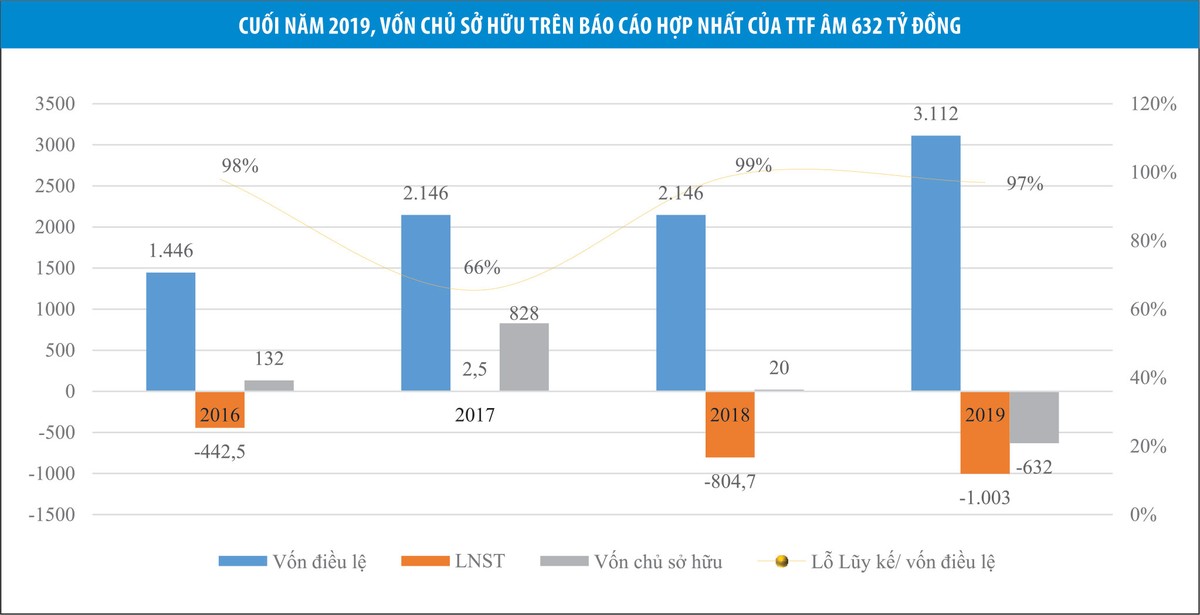

Trước nguy cơ bị hủy niêm yết khi lỗ lũy kế ăn mòn đến 97% vốn điều lệ, TTF lên kế hoạch phát hành riêng lẻ 100 triệu cổ phiếu vào cuối năm 2017. Kết quả, Công ty phát hành được 70 triệu cổ phiếu, tăng vốn điều lệ từ 1.446 tỷ đồng lên 2.146 tỷ đồng.

Cuối năm 2018, tỷ lệ lỗ lũy kế/vốn điều lệ tăng trở lại 98% khi TTF lỗ thêm 805 tỷ đồng do tiếp tục phải trích lập dự phòng phải thu và tồn kho.

Công ty thoát “án” hủy niêm yết cũng như tình trạng âm vốn điều lệ nhờ một chủ nợ miễn giảm nợ gốc và lãi vay gần 200 tỷ đồng.

Trong năm 2019, TTF phát hành riêng lẻ gần 95,6 triệu cổ phiếu để hoán đổi cổ phiếu Công ty cổ phần Sứ Thiên Thanh (STT), tăng vốn lên 3.112 tỷ đồng, đồng thời thay đổi nhân sự cao nhất trong Hội đồng quản trị, với kỳ vọng thoát khỏi “vũng lầy”.

Tuy vậy, với kết quả kinh doanh thua lỗ lớn, lỗ lũy kế của TTF đến cuối năm 2019 chiếm 97% vốn điều lệ. Vốn chủ sở hữu âm 631,8 tỷ đồng, chủ yếu do ảnh hưởng của đợt phát hành cổ phiếu hoán đổi với STT, khiến Công ty ghi nhận khoản thặng dư vốn cổ phần âm 629,3 tỷ đồng.

Tính đến cuối năm 2019, TTF có quy mô tổng tài sản 2.145,6 tỷ đồng, nợ phải trả 2.777,5 tỷ đồng.

Chiếm tỷ trọng lớn nhất trong tổng nợ là khoản người mua trả tiền trước trị giá 1.210,7 tỷ đồng, chủ yếu từ Công ty cổ phần Vinhomes và Vingroup theo thỏa thuận nguyên tắc ký tháng 5/2017.

Mặc dù ghi nhận là người mua trả tiền trước, nhưng trong số này có 1.032 tỷ đồng TTF phải trả lãi tham chiếu theo lãi suất tiền gửi tiết kiệm 12 tháng của Vietcombank.

Cũng tính đến cuối năm 2019, TTF có 494 tỷ đồng nợ vay ngân hàng và cá nhân. Tổng giá trị các khoản vay quá hạn chưa thanh toán trên báo cáo hợp nhất là 130,7 tỷ đồng.

Ngoài ra, Công ty có 232,4 tỷ đồng lãi vay và lãi đặt cọc ngắn hạn phải trả và 33,8 tỷ đồng lãi chậm nộp. Cùng với đó, TTF có 246,7 tỷ đồng phải trả người bán ngắn hạn. Những nghĩa vụ tài chính quá lớn so với số tiền và tương đương tiền các loại là 230 tỷ đồng; dòng tiền kinh doanh trong 2 năm 2018 - 2019 tuy dương nhưng khá nhỏ, 20 - 30 tỷ đồng/năm.

Ðó là chưa kể các khoản nợ bị tính lãi lớn sẽ tiếp tục khiến chi phí tài chính (lãi vay) chiếm tỷ trọng lớn trong cấu trúc chi phí của Công ty.

Trong khi đó, tồn kho và phải thu vẫn là 2 khoản mục có tỷ trọng lớn nhất trong cơ cấu tài sản, với tỷ lệ lần lượt là 27,2% và 18,6%.

Dù đã trích lập dự phòng hàng trăm tỷ đồng mỗi năm, nhưng nhà đầu tư vẫn chưa thể yên tâm về nguy cơ dự phòng tiếp tục là gánh nặng với TTF, nhất là trong tình hình thị trường năm nay gặp nhiều khó khăn.

Trên sàn chứng khoán, giá cổ phiếu TTF gần đây giảm về quanh mức 2.000 đồng/cổ phiếu, thấp nhất trong hơn 12 năm niêm yết, nhưng vẫn được đánh giá là cao so với tình hình tài chính của doanh nghiệp.

Kế hoạch kinh doanh 2020 nhiều thách thức

Trước thềm Ðại hội cổ đông 2020, Hội đồng quản trị TTF đề xuất kế hoạch kinh doanh tăng trưởng với mục tiêu doanh thu năm nay đạt 2.427 tỷ đồng, gấp 3,4 lần năm 2019, lợi nhuận trước thuế 69,6 tỷ đồng.

Một số định hướng đã được Ban lãnh đạo TTF đưa ra như đẩy mạnh thị trường xuất khẩu, gia tăng doanh thu tại các thị trường Mỹ, châu Âu, Nhật Bản, Ý, tìm kiếm đối tác liên doanh, liên kết trong lĩnh vực đồ gỗ nội thất, đầu tư xây dựng nhà máy ván ép mới với công suất 9.000 m3/tháng tại Bình Ðịnh…

Tuy vậy, trong bối cảnh dịch Covid-19 diễn biến phức tạp, triển vọng gia tăng doanh thu, khôi phục lợi nhuận của TTF gặp thách thức lớn.

Theo Chủ tịch Hội đồng quản trị TTF, dịch bệnh có tác động rất lớn tới ngành gỗ và chế biến gỗ, một số khách hàng đề nghị chậm giao hàng theo đơn hàng đã ký, chậm thanh toán tiền hàng vì nhân viên phải nghỉ tránh dịch. Dự kiến, đơn hàng mới sẽ ký chậm từ 3 - 6 tháng…

Nhiều ý kiến đánh giá, khó khăn đối với ngành gỗ không chỉ đến từ việc các thị trường nhập khẩu các mặt hàng gỗ quan trọng của Việt Nam như Nhật Bản, Hàn Quốc, EU hay Mỹ đang bị ảnh hưởng nặng nề, sức mua sụt giảm, mà ngay tại thị trường nội địa, các dự án bất động sản cũng đang bị chậm tiến độ, đối tác khó khăn về dòng tiền thanh toán.

Ngoài ra, nguy cơ trích lập giảm giá hàng tồn kho gia tăng khi giá các loại nguyên liệu, hàng hóa gỗ trên thị trường suy giảm.

Trong bối cảnh đó, các doanh nghiệp lớn, mạnh về tài chính, dòng tiền hiện nay cũng gặp khó khăn, nên với TTF, khó khăn sẽ nhân lên gấp bội, đe doạ đến khả năng thanh toán cũng như các nghĩa vụ tài chính khác.

Ðiểm tích cực là TTF vẫn đang đẩy mạnh tái cấu trúc. Ðầu tháng 3/2020, Công ty đã thông báo hoàn tất chuyển nhượng toàn bộ 5,96 triệu cổ phiếu tại Công ty cổ phần Lâm nghiệp Trường Thành (TTC).

Trước đó, TTF công bố, mức giá chuyển nhượng sẽ không thấp hơn 8.500 đồng/cổ phiếu, tương đương giá trị 50,66 tỷ đồng. Ðây cũng là phần giá trị còn lại của khoản đầu tư của TTF vào TTC đến cuối năm 2019.

Dù không đem lại lợi nhuận, nhưng việc tái cấu trúc mở ra tia hy vọng sẽ giúp Công ty cải thiện dòng tiền, tạo dư địa cho các kế hoạch đầu tư mới.