Ngày 1/1/2022, 8 nhà đầu tư đã thực hiện quyền chuyển đổi với 82,35 triệu cổ phiếu ưu đãi cổ tức của CTCP Tập đoàn Kỹ nghệ gỗ Trường Thành (mã chứng khoán TTF) sang cổ phiếu phổ thông, chiếm 82,35% tổng lượng cổ phiếu ưu đãi mới chào bán.

Trong đó, đáng chú ý, ông Bùi Hồng Minh chuyển đổi hơn 40,5 triệu cổ phiếu, ông Võ Đình Ngọc chuyển đổi gần 17,2 triệu cổ phiếu, ông Hồ Minh Quang chuyển đổi 10 triệu cổ phiếu.

Trước đó, ngày 10/12/2021, Gỗ Trường Thành đã phát hành 40,53 triệu cổ phiếu ưu đãi cổ tức để hoán đổi 405,3 tỷ đồng nợ vay đối với ông Bùi Hồng Minh. Bên cạnh đó, Công ty phát hành 59,47 triệu cổ phiếu ưu đãi cổ tức với giá 10.000 đồng/cổ phiếu để huy động 594,7 tỷ đồng từ 18 nhà đầu tư chứng khoán chuyên nghiệp.

“Chiêu” thoát huỷ niêm yết bắt buộc

Phát hành hoán đổi nợ vay sang cổ phiếu ưu đãi không phát sinh dòng tiền vào đối với Gỗ Trường Thành, mà là dịch chuyển khoản mục từ nợ vay sang vốn chủ sở hữu để tránh trường hợp lỗ luỹ kế vượt vốn điều lệ và có khả năng bị huỷ niêm yết bắt buộc.

Đối với phát hành cổ phiếu ưu đãi cổ tức trong đợt phát hành riêng lẻ để huy động 594,7 tỷ đồng, Công ty dự định dùng 202,7 tỷ đồng trả nợ vay Ngân hàng TMCP Đông Á Chi nhánh Bình Dương; 108,9 tỷ đồng trả nợ vay cho bà Đoàn Thị Diễm Huyền; và 283,1 tỷ đồng bổ sung vốn lưu động.

Ngoài ra, ngày 22/12/2021, Công ty cho biết đã trả nợ vay xong tại Ngân hàng Đông Á. Nếu trừ hết đi các nghĩa vụ nợ vay đối với các tổ chức và cá nhân, dòng tiền thực sự chảy vào Gỗ Trường Thành chỉ là 283,1 tỷ đồng để bổ sung vốn lưu động.

Tuy nhiên, nếu xem xét báo cáo tài chính của Gỗ Trường Thành, tính tới 30/9/2021, Công ty ghi nhận khoản người mua trả tiền trước ngắn hạn là 1.196,7 tỷ đồng, chiếm 47% tổng nguồn vốn.

Trong đó, có tới 1.032,3 tỷ đồng là khoản đặt cọc mà nhóm công ty sẽ phải thanh toán tiền lãi theo lãi suất huy động tiền gửi tiết kiệm thời hạn 12 tháng của Vietcombank. Số tiền đặc cọc và tiền lãi phát sinh sẽ được cấn trừ tương ứng 10% giá trị nghiệm thu theo các hợp đồng thi công lắp đặt giữa nhóm công ty, Vingroup và Vinhomes.

|

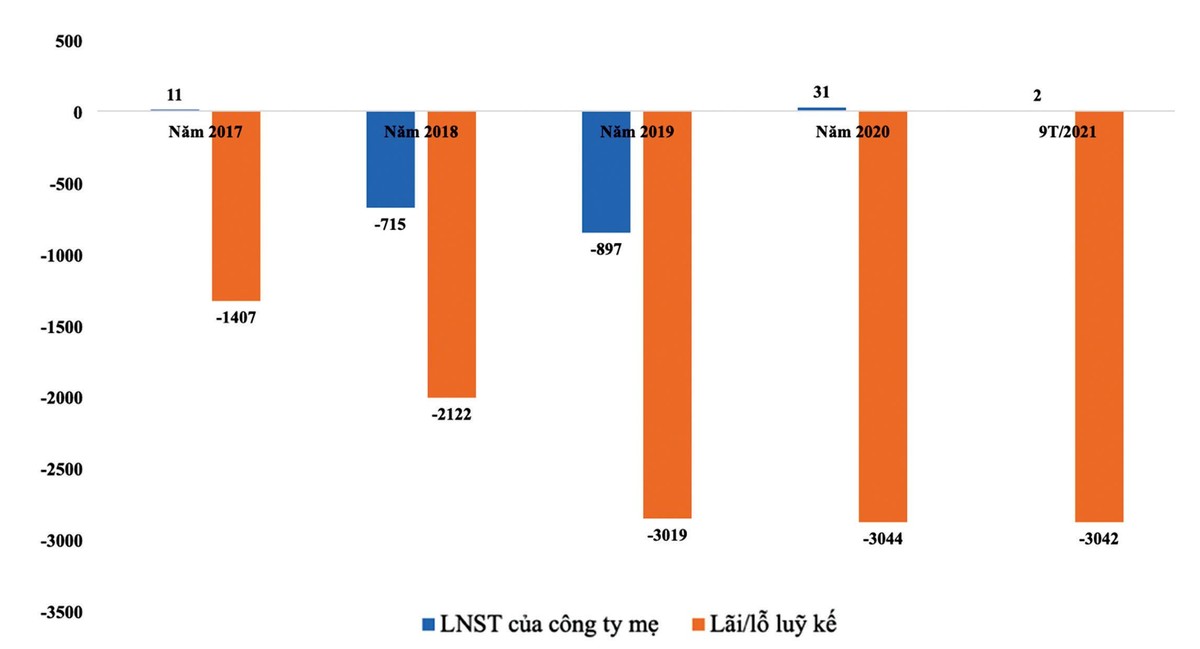

Tình hình kinh doanh lao dốc từ 2017 tới nay. |

Được biết, khoản tiền này phát sinh từ năm 2017 tới nay, Vingroup chỉ định nhóm công ty Gỗ Trường Thành cung cấp các sản phẩm gỗ thành phẩm phục vụ các dự án bất động sản.

Tuy nhiên, số tiền có được từ Vingroup, Gỗ Trường Thành đã sử dụng gần hết, hiện tại chỉ còn lại 132,54 tỷ đồng tiền và các khoản tương đương tiền, chiếm 5,2% tổng tài sản. Trong khi đó, tài sản của Công ty chủ yếu nằm ở tồn kho và khoản phải thu ngắn hạn lên tới 1.288,2 tỷ đồng, chiếm 50,6% tổng tài sản.

Như vậy, mặc dù đã trả hết nợ vay ngân hàng, cũng như có dòng tiền bổ sung thêm từ đợt phát hành riêng lẻ là 283,1 tỷ đồng, Gỗ Trường Thành vẫn còn nghĩa vụ cung cấp sản phẩm lên tới 1.032,3 tỷ đồng cho nhóm Vingroup và chưa hết nghĩa vụ đối với nhóm khách hàng lớn này.

Việc Công ty huy động được vốn, bổ sung nguồn vốn kinh doanh và tạo ra sản phẩm nhưng vẫn còn nghĩa vụ cung cấp sản phẩm tương đối lớn cho nhóm khách hàng Vingroup, sản phẩm cung cấp có thể ghi nhận doanh thu nhưng khó có thể cải thiện dòng tiền mà là nghĩa vụ đối với nhóm khách hàng đã ứng trước tiền sản phẩm và Công ty chưa cung cấp dịch vụ.

Điều này đồng nghĩa, chất lượng dòng tiền đối với Công ty sẽ khó cải thiện nếu như chưa cung cấp toàn bộ giá trị hợp đồng tương ứng 1.032,3 tỷ đồng cho khách hàng lớn đã ứng trước tiền.

Mặc dù biết rằng việc phát hành thêm 100 triệu cổ phiếu sẽ nâng vốn điều lệ lên 4.111,98 tỷ đồng, cao hơn mức lỗ luỹ kế tính tới 30/9/2021 là 3.041,8 tỷ đồng. Thực tế, Công ty vẫn chưa cải thiện được hoạt động kinh doanh cốt lõi, khi lỗ luỹ kế cao.

Về danh nghĩa, việc tăng vốn từ hoán đổi nợ vay và phát hành riêng lẻ giúp Công ty có thêm thời gian để xoá lỗ luỹ kế và không bị yêu cầu huỷ niêm yết bắt buộc.

Tuy nhiên, điều này không có nghĩa mọi khó khăn của Gỗ Trường Thành đã qua đi, các ngân hàng có thể thận trọng khi xem xét cấp tín dụng cho một doanh nghiệp lỗ luỹ kế hơn 3.000 tỷ đồng, có lịch sử nợ quá hạn và chỉ mới trả được nợ vay cuối năm 2021 nhờ việc huy động dòng vốn bên ngoài và hoạt động kinh doanh cốt lõi chưa có dấu hiệu cải thiện.

Cổ đông hiện hữu chịu áp lực

Riêng đối với cổ đông hiện hữu của Gỗ Trường Thành, bên cạnh áp lực pha loãng từ đợt phát hành riêng lẻ vừa qua, còn chịu áp lực lượng lớn cổ phiếu phát hành riêng lẻ có thể bán trực tiếp trên sàn sau khi hết thời gian phong toả 1 năm.

Theo phương án phát hành cổ phiếu ưu đãi, cổ phiếu ưu đãi hoán đổi nợ vay và cổ phiếu ưu đãi phát hành riêng lẻ đều bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày phát hành và giá phát hành đều là 10.000 đồng/cổ phiếu.

Tạm tính theo giá thị trường ngày 18/1/2021 là 13.600 đồng/cổ phiếu, nhóm cổ đông thực hiện chuyển đổi hoặc mua phát hành riêng lẻ đã lãi 36% sau hơn 1 tháng nắm giữ cổ phiếu. Việc thị giá cao hơn nhiều so với giá mua cổ phiếu phát hành riêng lẻ, đã khuyến khích tới 82,35% tổng lượng phát hành thực hiện quyền chuyển đổi sang cổ phiếu phổ thông. Đây là một dữ liệu có thể ảnh hưởng tới giá cổ phiếu TTF nếu như hết thời gian phong toả, những nhà đầu tư này ồ ạt bán trực tiếp cổ phiếu trên sàn để chốt lời.