Về lý thuyết, khi Cục Dự trữ Liên bang Mỹ (Fed) giảm lãi suất thì các thị trường chứng khoán mới nổi và các nền kinh tế đang phát triển như Việt Nam sẽ hưởng lợi vì có cơ hội được hưởng chi phí vốn rẻ hơn. Tuy nhiên, đặt trong bối kinh tế thế giới hiện nay và cuộc chiến thương mại Mỹ - Trung leo thang thì việc nới lỏng tiền tệ của Fed không có nghĩa là dòng tiền dễ chảy hơn trước.

Bình luận về hai sự kiện quan trọng ảnh hưởng đến chứng khoán toàn cầu trong tuần qua là Fed giảm 0,25 điểm phần trăm lãi suất và Tổng thống Mỹ đe dọa áp thuế 10% lên 300 tỷ USD hàng hóa nhập khẩu từ Trung Quốc từ ngày 1/9 tới, ông Huỳnh Anh Tuấn, Phó tổng giám đốc Công ty Chứng khoán Everest chia sẻ, đây là những bước tính rất “logic” của chính quyền ông Donald Trump.

Fed vừa quyết định giảm lãi suất thì Tổng thống Mỹ cũng dọa áp thuế 10% với 300 tỷ USD hàng nhập khẩu từ Trung Quốc, nằm ngoài gói 250 tỷ USD đã chịu thuế 25% đã áp dụng trước đó.

“Như vậy, việc Tổng thống Mỹ hối thúc Fed giảm lãi suất là để có điều kiện thuận lợi trong các bước đi tiếp theo trong cuộc chiến thương mại với Trung Quốc”, ông Tuấn nói.

Lãi suất giảm, thị trường Mỹ giảm điểm, theo ông Tuấn, cũng là điều dễ hiểu như lẽ thông thường “tin ra là bán”. Thực tế, thị trường Mỹ đã tăng vượt đỉnh trước đó khi kỳ vọng Fed giảm lãi suất và giảm nhiều hơn mức kỳ vọng.

Trước mắt, việc này tác động đến tâm lý của các thị trường khác, nhưng theo ông Tuấn, khi chi phí vốn rẻ hơn thì thị trường chứng khoán mới nổi có cơ hội được hưởng lợi. Nỗi lo đến từ việc Mỹ tăng thuế với hàng hóa Trung Quốc khiến thị trường châu Á giảm điểm, giá dầu giảm bởi việc này tác động ra sao đến tăng trưởng kinh tế toàn cầu thì cần thời gian mới có thể dự đoán được.

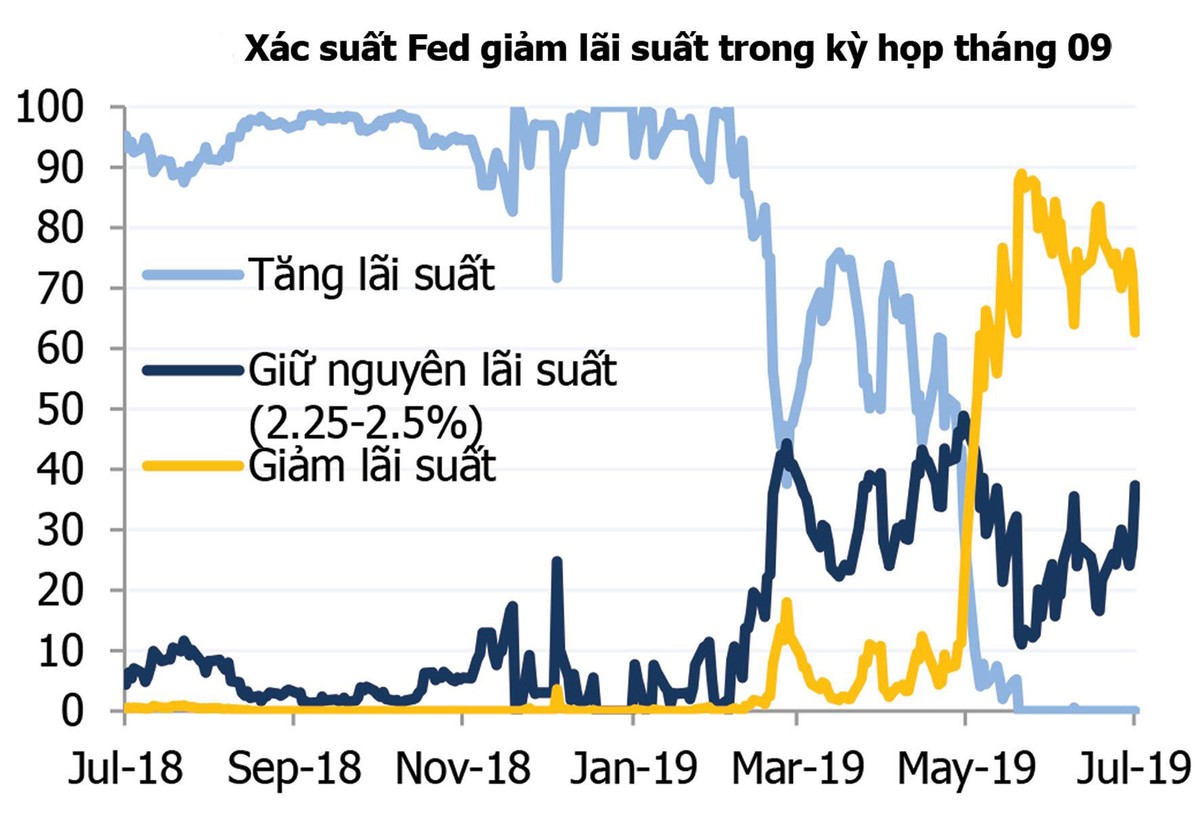

Theo phân tích của Công ty Chứng khoán Bảo Việt, việc giảm lãi suất của Fed đã nằm trong kỳ vọng của giới đầu tư, khi khảo sát của CMG Group cho biết, tỷ lệ kỳ vọng Fed cắt giảm lãi suất liên tục duy trì ở mức cao trên 80% kể từ đầu tháng 7/2019.

Thông thường Fed chỉ cắt giảm lãi suất khi có tín hiệu nền kinh tế suy giảm. Tuy nhiên, lần này kinh tế Mỹ chưa rơi vào trạng thái quá nguy hiểm do GDP quý II vẫn tăng 2,2%, chỉ chậm lại so với mức 3,1% của quý I/2019, nhưng chưa đến mức bước vào suy giảm (tức chưa âm).

Ngoài ra, hai tín hiệu cảnh báo sớm về khả năng kinh tế Mỹ bước vào pha suy giảm là tỷ lệ thất nghiệp và chênh lệch lợi suất trái phiếu Chính phủ Mỹ giữa kỳ hạn 10 năm và 2 năm hiện cũng chưa hoàn toàn rõ ràng.

Các số liệu về bảng lương phi nông nghiệp đang ở trên mức cảnh báo, điều kiện tài chính ở trạng thái không quá thắt chặt. Vì thế, chuyên gia của Chứng khoán Bảo Việt cho rằng, việc Fed cắt giảm lãi suất chỉ mang tính đi trước, nhằm ngăn chặn khả năng suy giảm của nền kinh tế.

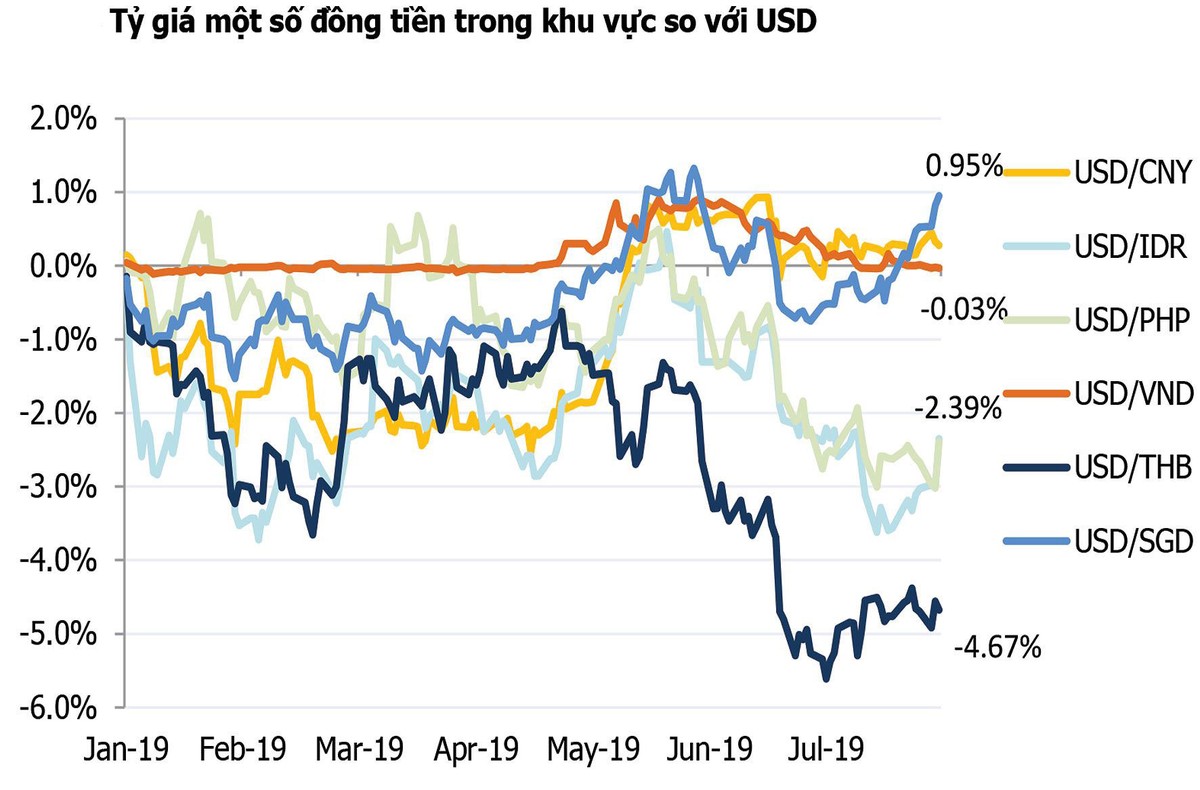

Ðối với thị trường Việt Nam, cả hai sự kiện từ bên kia bán cầu đều tác động có phần tích cực khi áp lực tỷ giá giảm và thu hút vốn ngoại vào Việt Nam dự báo có thể tiếp tục tăng.

Trên TTCK, sắc đỏ vẫn bao trùm và xu hướng giảm tiếp diễn theo đà giảm chung của thị trường châu Á, nhóm các cổ phiếu khu công nghiệp lại tăng giá mạnh, mặc dù nhóm này đã tăng trong giai đoạn khá dài trước đó.

Ðây là lĩnh vực đang và sẽ được hưởng lợi từ diễn biến cuộc chiến tranh thương mại thế giới. Ðiều này cho thấy, dòng tiền trên TTCK Việt Nam vẫn không rời bỏ thị trường mà tập trung vào các lĩnh vực được hưởng lợi như bất động sản khu công nghiệp, bán lẻ và sắp tới có thể là mở rộng các công ty trong lĩnh vực logistic, cảng biển, vận tải…

Dù có giảm, nhưng nhìn sâu hơn, mức giảm của TTCK tuần qua là không đáng kể. Ðiều này thể hiện tâm lý khá vững vàng của nhà đầu tư và nhiều cổ phiếu đang ở mặt bằng giá khá rẻ, chỉ số giá trên thu nhập mỗi cổ phần (P/E) chỉ 7-8 lần, xét trên lợi nhuận kế hoạch của năm 2019.

Quan sát đánh giá chung của khối công ty chứng khoán cho thấy, từ nay đến cuối năm khó có thể có tin xấu hơn, nên thị trường sẽ khả quan dần lên, cho dù dòng tiền vào thị trường không phải dồi dào.

Trong bối cảnh hiện nay, giới phân tích cho rằng, nội tại TTCK Việt Nam cần có những đổi mới để trở nên cạnh tranh hơn, đó là tăng nguồn cung hàng hóa và xây dựng cơ chế sản phẩm mới để thu hút dòng vốn mới.

Trong cuộc hội thảo góp ý cho Luật Chứng khoán sửa đổi do Ủy ban Kinh tế Quốc hội tổ chức tại TP.HCM tuần qua, đại diện Dragon Capital nêu một câu chuyện đáng chú ý. Dù TTCK có quy mô vốn hóa 200 tỷ USD, nhưng vốn hóa có thể chuyển nhượng (trừ đi sở hữu Nhà nước hoặc các khoản sở hữu bị hạn chế chuyển nhượng) chỉ có 145 tỷ USD và trong số này không gian còn lại cho nhà đầu tư nước ngoài có thể mua được chỉ còn 18 tỷ USD.

Trong 18 tỷ USD này, nhóm công ty lớn thuộc Vingroup chiếm tới 7,2 tỷ USD, tức gần 50%. Còn 751 công ty niêm yết còn lại chỉ còn room 8,5 tỷ USD. Như vậy, trung bình mỗi công ty, nhà đầu tư nước ngoài chỉ có thể đầu tư 11 triệu USD. Ðây là con số thấp không tưởng. Và với việc nới room như hiện nay, các tổ chức đầu tư lớn không thể đầu tư vào Việt Nam hoặc chỉ có thể đầu tư vào Vingroup.

“Việc mở rộng khả năng tiếp cận của nhà đầu tư ngoại với thị trường chứng khoán là vô cùng cấp bách”, ông Kiên Nguyễn, đại diện của Dragon Capital phát biểu với Ủy ban Kinh tế của Quốc hội và kiến nghị, Việt Nam cần sớm đưa sản phẩm cổ phiếu không có quyền biểu quyết (NVDR) vào áp dụng để giải quyết vấn đề room.

Ðây là kiến nghị của không chỉ Dragon, mà nhiều tổ chức lớn đã nêu lên thời gian dài vừa qua và cũng là kiến nghị của Tiểu ban thị trường Vốn trong diễn đàn Doanh nghiệp tại các hội nghị nhà tài trợ.

Trong khi dòng vốn từ nhà đầu tư trong nước còn dè dặt với TTCK hiện tại thì dòng vốn Hàn Quốc vẫn đang tràn vào Việt Nam thông qua hình thức M&A tại các công ty lớn cũng như len lỏi vào các công ty quy mô nhỏ.

Thông tin ngoài thị trường tự do cho biết, một công ty Hàn Quốc đang mua nâng cổ phần tại một công ty xây dựng Việt Nam niêm yết lên tỷ lệ 49%, trở thành cổ đông lớn nhất của công ty này, hơn cả nhóm cổ đông sáng lập.

Một công ty chứng khoán khác đang đàm phán với đối tác là một công ty chứng khoán của Hàn Quốc để chuyển nhượng vốn góp của cổ đông sáng lập là một ngân hàng nội địa hoặc phát hành tăng vốn lớn.

Bối cảnh của thị trường chứng khoán Việt Nam hiện nay có thể mô tả một cách hình tượng là: Trong khi bầu trời đang bị ảnh hưởng bởi giông bão phía xa thì dưới mặt đất, các mạch ngầm vẫn chảy và chỉ chờ một tác nhân mạnh để phun trào, thúc đẩy vốn đầu tư mạnh mẽ hơn từ thị trường trong nước cũng như nước ngoài.

Ông Trần Ðình Long, Chủ tịch HÐQT Tập đoàn Hòa Phát trong cuộc gặp gỡ nhà đầu tư mới đây bày tỏ cảm nhận rằng: “Thế giới không còn phẳng”. Theo đó, cùng với việc chờ đợi những tác động tích cực từ diễn biến Fed “lỏng tay” với lãi suất, nền kinh tế và TTCK Việt Nam cần có kịch bản chủ động ứng phó trước những tác động tiêu cực không thể tránh khỏi là cuộc chiến tranh thương mại Mỹ - Trung kéo dài và có xu hướng lan rộng khi các nền kinh tế đều có xu hướng bảo hộ nhiều hơn.

Trong tác động kép, kịch bản nghiêng về khả năng TTCK Việt Nam tăng sức hấp dẫn dòng vốn

Ông Nguyễn Hồng Khanh, Trưởng phòng phân tích, Công ty Chứng khoán Quốc tế Việt Nam (VIS).

Trước đó, vào cuối năm 2018, Fed giữ quan điểm duy trì chính sách thắt chặt tiền tệ và dự tính sẽ tiếp tục lộ trình tăng lãi suất thêm vài lần trong năm 2019. Tuy nhiên, trước sức ép lớn từ chính quyền của Tổng thống Mỹ Donald Trump và bối cảnh nền kinh tế thế giới tăng trưởng chậm lại, cơ quan này đã thay đổi quan điểm, chuyển sang chính sách nới lỏng tiền tệ.

Thực tế, báo cáo kinh tế quý II của Mỹ cho thấy, nền kinh tế lớn nhất thế giới dù có giảm tốc, nhưng tình hình không quá xấu, nguyên nhân suy giảm chủ yếu tới từ cuộc chiến thương mại Mỹ - Trung khiến nhiều doanh nghiệp Mỹ chịu vạ lây. Vì vậy, động thái hạ lãi suất của Fed là để tạo ra dư địa giúp Tổng thống Trump thực thi nhiều biện pháp hơn nữa nhằm đối phó với Trung Quốc trong các cuộc đàm phán sắp tới.

Thị trường tài chính tại nhiều quốc gia châu Âu và châu Á đã có phản ứng khá tiêu cực sau khi Fed hạ lãi suất và tiếp tục rơi sâu hơn nữa khi Mỹ có thể áp thêm thuế với 300 tỷ USD hàng hóa nhập khẩu từ Trung Quốc. Trong bối cảnh này, thị trường chứng khoán Việt Nam cuối tuần trước cũng chịu ảnh hưởng, nhưng động lực của thị trường vẫn tốt và sẽ sớm lấy lại sự cân bằng.

Hiện tại, các áp lực trong việc điều hành tỷ giá đang nhẹ hơn và chính sách nới lỏng có thể được đẩy mạnh để hỗ trợ tăng trưởng kinh tế trong thời gian tới. Tuy nhiên, việc nới lỏng cung tiền cần thận trọng bởi có thể dẫn tới việc gia tăng nợ xấu, nhất là khi báo cáo kết quả kinh doanh quý II của nhiều nhà băng cho thấy, nợ xấu chung của nhóm ngân hàng đã tăng hơn 9% so với cuối năm 2018.

Dù tăng trưởng GDP quý II vẫn đúng kế hoạch, nhưng bối cảnh chung của nền kinh tế năm nay có nhiều khó khăn hơn so với năm 2018, tạo ra nhiều thử thách với các lĩnh vực từ nông nghiệp cho tới sản xuất, thương mại. Ngay cả nhóm ngân hàng dù có kết quả kinh doanh 6 tháng khá tốt nhưng lợi nhuận chỉ tăng khoảng 17% so với cùng kỳ năm ngoái, trong khi nợ xấu tăng gần 10%.

Bên cạnh đó, nhiều ngành như sản xuất, thương mại, xây dựng đều sụt giảm lợi nhuận so với cùng kỳ do chi phí và lãi suất tăng cao. Ðiểm sáng chỉ xuất hiện ở các doanh nghiệp đầu ngành có kết quả hoạt động sản xuất - kinh doanh tích cực.

Sau khi có đầy đủ thông tin về kết quả hoạt động của các doanh nghiệp trong quý II và nửa đầu năm 2019, dòng tiền sẽ có sự phân hóa mạnh và đổ vào các nhóm ngành kỳ vọng bứt tốc 6 tháng cuối năm. Tôi cho rằng, sẽ có một vài nhịp điều chỉnh trong tháng 8 nhưng không quá lớn. Ðây là một nhịp dừng để thị trường cơ cấu lại dòng tiền. So với nhiều thị trường khác, hiện thị trường chứng khoán Việt Nam vẫn duy trì sức hấp dẫn và dòng vốn quốc tế sẽ tiếp tục đổ vào từ nay đến cuối năm.

Rất khó để VN-Index vượt ngưỡng 1.000 điểm

Ông Ðào Tuấn Trung, Giám đốc Trung tâm nghiên cứu Công ty Chứng khoán Vietinbank.

Chúng tôi cho rằng, việc Fed hạ lãi suất lần đầu tiên trong 1 thập kỷ qua không có quá nhiều tác động tới tình hình thị trường chứng khoán toàn cầu, bởi động thái này phần nhiều mang tính chất điều chỉnh kỹ thuật sau các lần nâng lãi suất liên tiếp trước đó.

Ngay cả Chủ tịch Fed Jerome Powell cũng đã có phát biểu hàm ý rằng, nhà đầu tư không nên kỳ vọng đây là khởi đầu của một chuỗi các đợt hạ lãi suất trong thời gian tới, nhất là khi các dữ liệu kinh tế gần đây cho thấy, nền kinh tế Mỹ giữ tình trạng ổn định và khả quan. Dù vậy, cơ quan hoạch định chính sách này vẫn để ngỏ kịch bản sẽ tiếp tục cắt giảm lãi suất nếu cần thiết.

Không tạo nên biến động quá lớn, nhưng động thái hạ lãi suất của Fed vẫn góp phần tác động tích cực tới các thị trường tài chính khi được xem là chất xúc tác để các ngân hàng trung ương khác trên toàn cầu có hành động tương tự nhằm hỗ trợ tăng trưởng kinh tế và đảm bảo tính cạnh tranh tương đối của đồng nội tệ.

Bên cạnh đó, việc Fed giảm lãi suất còn gián tiếp chặn đà giảm của tăng trưởng kinh tế thế giới thông qua thúc đẩy đầu tư tiêu dùng, cũng như hỗ trợ phát triển thương mại.

Ðối với thị trường Việt Nam, mặt bằng lãi suất thấp hơn sẽ giúp ích cho các doanh nghiệp muốn tiếp cận với dòng vốn ngân hàng để đầu tư mở rộng sản xuất, đồng thời giảm áp lực lên tỷ lệ lạm phát và tỷ giá VND/USD. Không chỉ vậy, mặt bằng lãi suất hạ xuống cũng góp phần điều hướng dòng tiền quay trở lại với thị trường chứng khoán, dù hiệu ứng tác động tích cực này có thể bị lu mờ trước các rủi ro và bất ổn vĩ mô hiện tại.

Về mặt kỹ thuật, chỉ số VN-Index đã phá vỡ cả kênh giá giảm 12 tháng và 3 tháng khi vượt qua ngưỡng 975 điểm nhờ lực kéo từ nhóm cổ phiếu vốn hóa lớn. Tuy vậy, ngưỡng 1.000 điểm tiếp tục tỏ ra là ngưỡng cản mạnh trong bối cảnh áp lực điều chỉnh tại đây rất lớn và tháng 8 là giai đoạn thiếu vắng thông tin hỗ trợ.

Ði kèm với những rủi ro vĩ mô hiện tại như căng thẳng thương mại Mỹ - Trung Quốc tiếp tục leo thang, dòng tiền đang đứng ngoài không mặn mà tham gia thị trường, tôi cho rằng sẽ rất khó để VN-Index vượt được ngưỡng 1.000 điểm.

Trong kịch bản lạc quan nhất, chúng tôi nhận định, chỉ số VN-Index sẽ vận động tích lũy tăng giảm đan xen trong vùng điểm 975 - 1.000 điểm với dòng tiền có xu hướng luân phiên tập trung tại nhóm các cổ phiếu có kỳ vọng kết quả báo cáo kinh doanh quý III khả quan.

Các ngân hàng lớn tại Việt Nam hạ lãi suất trong lĩnh vực ưu tiên, sẽ tác động tích cực đến hiệu quả kinh doanh của nhiều doanh nghiệp

Ông Ðinh Quang Hinh, Trưởng Bộ phận Chiến lược thị trường, Khối Phân tích, Công ty Chứng khoán VNDIRECT.

Việc Fed hạ lãi suất 0,25% trong phiên họp tuần trước tương đồng với kỳ vọng của thị trường. Cơ quan này đang để ngỏ khả năng giảm thêm lãi suất nếu các rủi ro, bất ổn đối với kinh tế toàn cầu nói chung và kinh tế Mỹ nói riêng không biến mất.

Cùng với động thái cắt giảm lãi suất điều hành của Fed, trong ngày hôm qua, một số ngân hàng lớn tại Việt Nam như Vietcombank, BIDV, Vietinbank, Agribank, ACB, MBBank, VPBank đã phát đi thông điệp sẽ giảm lãi suất cho vay đối một số lĩnh vực ưu tiên như xuất khẩu; phát triển nông nghiệp, nông thôn; doanh nghiệp nhỏ và vừa; công nghiệp hỗ trợ; doanh nghiệp ứng dụng công nghệ cao; khởi nghiệp.

Việc giảm lãi suất sẽ được áp dụng cho khách hàng đang có khoản vay và khách hàng vay mới từ 1/8/2019 đến 31/12/2019. Diễn biến này sẽ có tác động tích cực đến hiệu quả kinh doanh của doanh nghiệp đang hoạt động trong các lĩnh vực kể trên.

Nhìn chung, việc Fed giảm lãi suất điều hành nằm trong xu thế chung của các ngân hàng trung ương trên thế giới trong thời gian gần đây là nới lỏng chính sách tiền tệ để hỗ trợ tăng trưởng kinh tế, trong bối cảnh tăng trưởng kinh tế thế giới có dấu hiệu giảm tốc rõ rệt do ảnh hưởng tiêu cực từ cuộc chiến thương mại giữa Mỹ - Trung Quốc và Brexit.

Việc Fed giảm lãi suất điều hành sẽ có tác động tích cực đến thị trường chứng khoán toàn cầu, trong đó có thị trường Việt Nam. Theo đó, lãi suất USD giảm xuống thúc đẩy nhu cầu đầu tư vào các tài sản rủi ro của nhà đầu tư, bao gồm cổ phiếu; kích thích dòng tiền đầu tư đổ vào các thị trường mới nổi và cận biên, trong đó có Việt Nam. Ðồng thời, lãi suất thấp hơn giúp giảm chi phí đi vay của doanh nghiệp, từ đó thúc đẩy lợi nhuận doanh nghiệp và tăng trưởng kinh tế.

Tuy nhiên, việc Fed giảm lãi suất lần này đã được thị trường dự báo từ trước và hầu hết đã được phản ảnh vào diễn biến tích cực của thị trường chứng khoán thế giới trong những tuần vừa qua. Do đó, thị trường cần thời gian tích lũy và chờ đợi những kết quả thực sự từ việc Fed giảm lãi suất thông qua các số liệu về tăng trưởng GDP, lạm phát, tăng trưởng lợi nhuận doanh nghiệp, để có thể định hình xu hướng tiếp theo.

Trong ngắn hạn, tôi cho rằng, tác động tâm lý tích cực từ việc Fed giảm lãi suất điều hành hầu như đã được phản ánh đầy đủ trên thị trường chứng khoán.

![[interActive] Chứng khoán tuần qua: Dòng tiền hướng tới nhóm cổ phiếu nào?](https://image.tinnhanhchungkhoan.vn/110x83/Uploaded/2026/Ivp-Kpcx/2019/Chungkhoan/Yuanta/ndm_7219_DRCK.JPG)