Trong 9T đầu năm 2022, tình hình sản xuất kinh doanh của EVNGENCO3 ổn định

Trong 9T đầu năm 2022, tình hình sản xuất kinh doanh của EVNGENCO3 ổn định

Tình hình sản xuất kinh doanh ổn định

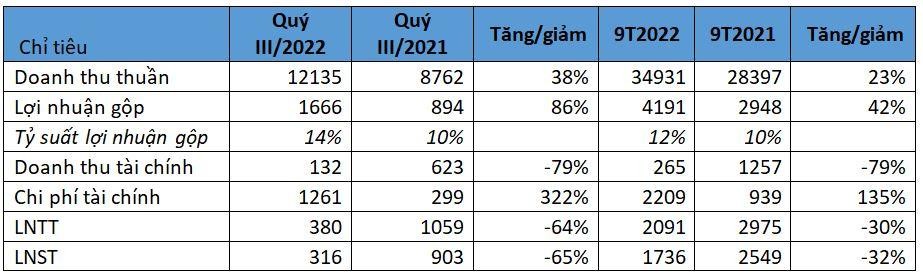

Tổng Công ty Phát điện 3 (EVNGENCO3, mã PGV-sàn HoSE) vừa công bố báo cáo tài chính quý III/2022 với hoạt động kinh doanh điện cải thiện so với cùng kỳ. Tuy nhiên, diễn biến tỷ giá đã tác động đến chi phí tài chính của doanh nghiệp sản xuất điện này.

Theo Báo cáo tài chính Công ty mẹ, doanh thu từ hoạt động sản xuất kinh doanh đạt 11.742 tỷ đồng, tăng 39,5% so với cùng kỳ. Tỷ suất lợi nhuận gộp tăng từ mức 10,2% cùng kỳ lên 13,7%. Nhờ đó, EVNGENCO3 báo lãi gộp đạt 1.600 tỷ đồng, tăng 86% so với quý III/2021.

Sự hồi phục của nền kinh tế đi kèm là nhu cầu sử dụng điện đã giúp kết quả kinh doanh của EVNGENCO3 cùng nhiều doanh nghiệp điện tăng so với cùng kỳ năm 2021, khoảng thời gian mọi hoạt động “tê liệt” vì đại dịch Covid-19.

Tuy nhiên, tỷ giá USD/VND tăng lại khiến chi phí tài chính của công ty mạnh lên hơn 1.278 tỷ đồng, ảnh hưởng đến thành quả từ hoạt động kinh doanh.

Tương tự đối với Báo cáo tài chính Hợp nhất, Lợi nhuận gộp trên báo cáo tài chính hợp nhất là 1.666 tỷ đồng tăng 86% so với cùng kỳ năm trước, lợi nhuận sau thuế hợp nhất quý III đạt 315,5 tỷ đồng, giảm 65% so với cùng kỳ.

Theo giải trình của EVNGENCO3, chi phí tài chính trong kỳ là 1.261 tỷ đồng, tăng 963 tỷ đồng so với cùng kỳ năm 2021 do lỗ chênh lệch tỷ giá tăng 1.334 tỷ đồng. Cụ thể, quý 3 năm 2022, lỗ chênh lệch tỷ giá là 793 tỷ đồng, trong khi lãi chênh lệch tỷ giá quý 3 năm 2021 là 541 tỷ đồng. Chi phí lãi vay tăng 134 tỷ đồng.

|

Kết quả kinh doanh quý III và 9 tháng đầu năm của EVNGENCO3 – Nguồn: BCTC |

Quy mô nợ vay ngân hàng tiếp tục thu hẹp

Áp lực kiềm chế lạm phát đã khiến Cục dự trữ liên bang Mỹ (Fed) cùng hàng loạt ngân hàng trung ương trên thế giới liên tục tăng lãi suất điều hành. Xu hướng tăng lãi suất và sự mạnh lên của đồng USD đã diễn ra trong thời gian dài. So với biến động của nhiều đồng tiền khác, VND vẫn khá ổn định ở nửa đầu năm 2022 nhưng đã tăng mạnh thời gian qua. Riêng quý III, tỷ giá USD/VND tại Vietcombank tăng 2,6%; tỷ giá JPY/VND ngược lại giảm hơn 3%.

Đây cũng là hai đồng tiền chính trong các khoản vay ngoại tệ của EVNGENCO3. Tỷ trọng vay USD lớn là nguyên nhân chính khiến chênh lệch lỗ tỷ giá tăng cao.

Tại thời điểm 30/9/2022, dư nợ vay của công ty tiếp tục thu hẹp, đạt xấp xỉ 41.200 tỷ đồng, giảm gần 3.456 tỷ đồng so với đầu năm. Trong cơ cấu tổng nguồn vốn 70.484 tỷ đồng đến cuối quý III, tỷ trọng vay nợ đã giảm xuống còn 58%, từ mức 66% hồi đầu năm.

|

| Đến cuối quý III, tỷ trọng vay nợ của EVNGENCO3 đã giảm xuống còn 58% |

Lũy kế 9 tháng đầu năm, doanh thu từ hoạt động kinh doanh Hợp nhất đạt 34.931 tỷ đồng, tăng 23% so với cùng kỳ năm 2021. Trong khi đó, lợi nhuận sau thuế hợp nhất lũy kế giảm hơn 32%, đạt xấp xỉ 1.736 tỷ đồng.

Kết phiên giao dịch ngày 27/10, cổ phiếu PGV đóng cửa ở mức 20.600 đồng. Giá trị sổ sách tại thời điểm 30/9 đạt 14.926 đồng.