Thị giá cổ phiếu giảm mạnh đã kích thích dòng tiền ngoại mua vào.

Thị giá cổ phiếu giảm mạnh đã kích thích dòng tiền ngoại mua vào.

Ngoại tích cực hơn nội

Thống kê của FiinGroup cho thấy, trong tuần từ ngày 7 - 11/11/2022, các quỹ ETF đầu tư vào cổ phiếu Việt Nam ghi nhận dòng tiền vào ròng gần 2.150 tỷ đồng, gấp gần 3 lần so với tuần trước đó.

|

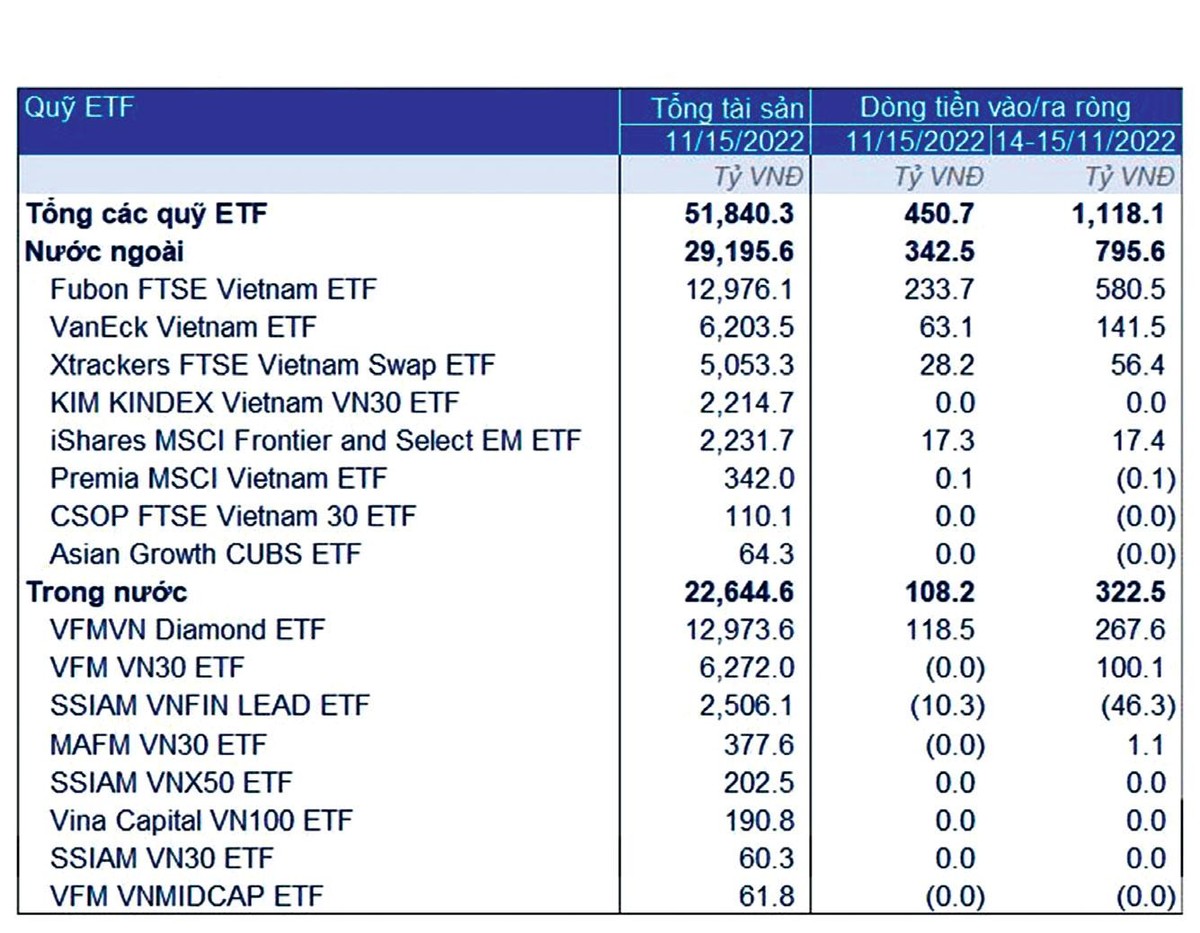

Dòng tiền ròng vào các quỹ ETF ngày 15/11/2022. Nguồn: FiinGroup. |

Trong đó, các quỹ ETF nước ngoài có mức vào ròng gần 1.520 tỷ đồng, tập trung ở Quỹ Fubon FTSE Vietnam ETF, với hơn 1.472 tỷ đồng. Đây là tuần mà dòng tiền vào ròng mạnh nhất của Quỹ kể từ đầu năm 2022.

Hai phiên đầu tuần qua (14 - 15/11), các quỹ ETF nhận thêm 1.118,1 tỷ đồng vốn ròng, trong đó, nhóm quỹ ngoại đón nhận 795,6 tỷ đồng.

|

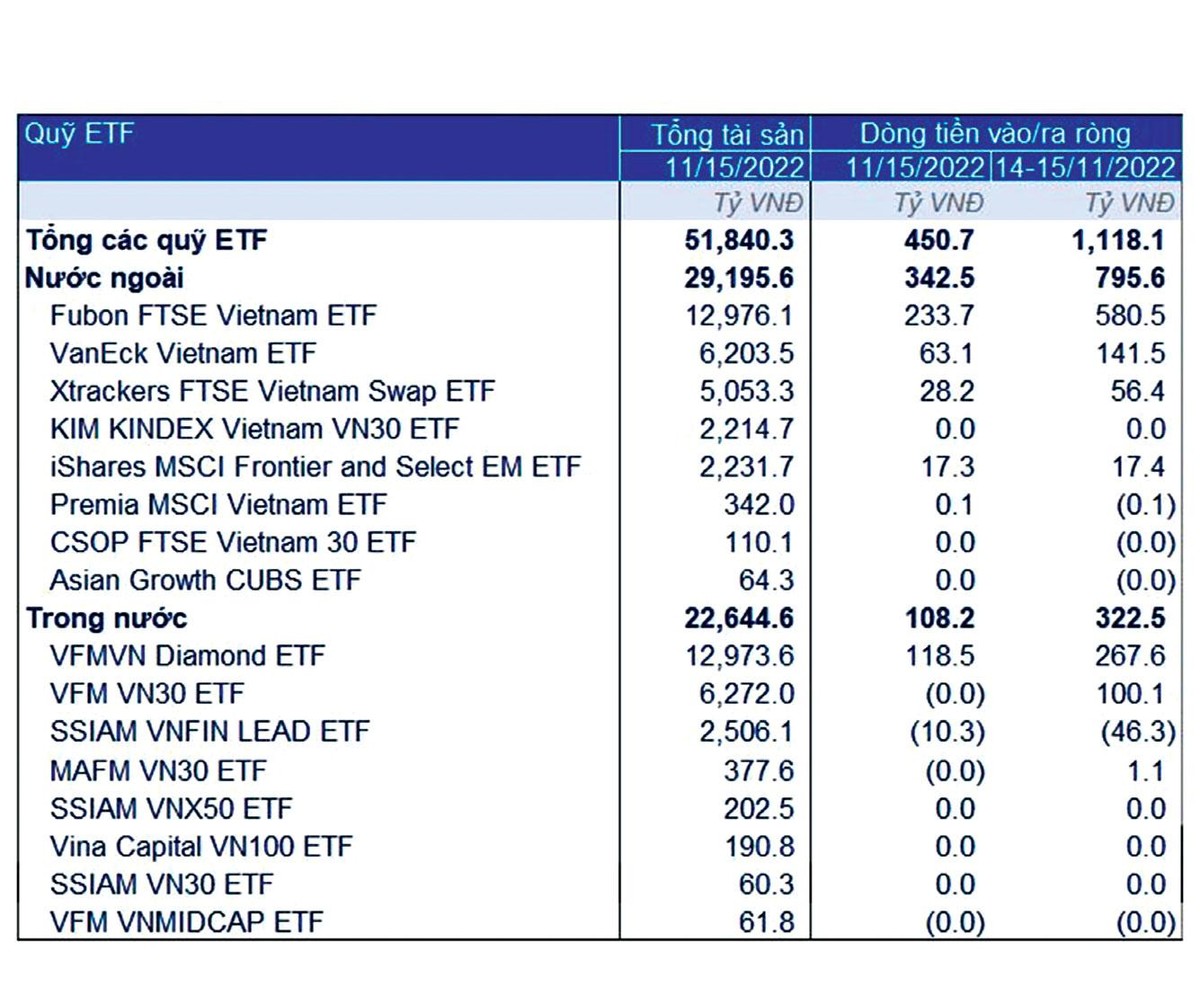

Giá trị mua/bán ròng cổ phiếu trong danh mục các quỹ ETF ngày 15/11/2022. Nguồn: FiinGroup. |

Có thêm vốn trong bối cảnh thị trường chứng khoán lao dốc, các quỹ ETF có động thái bắt đáy khi mua ròng cổ phiếu, tính riêng phiên 15/11 là 450,5 tỷ đồng, Quỹ Fubon FTSE Vietnam ETF đóng góp hơn 50%. Top 10 cổ phiếu được mua nhiều nhất là VIC, MSN, VHM, HPG, VNM, NVL, MWG, PNJ, FPT, VRE.

Trong khi đó, tính đến ngày 15/11/2022, thị trường chứng khoán Việt Nam đứng đầu tất cả các bảng xếp hạng chỉ số giảm mạnh trên thế giới: giảm mạnh nhất trong 1 ngày, 1 tuần, 1 tháng, 1 quý , 6 tháng, 1 năm, từ đầu năm 2022 và từ đỉnh.

Xét giá trị mua ròng của toàn khối ngoại, theo dữ liệu từ Công ty Chứng khoán VNDIRECT, phiên 15/11 mua ròng 1.189,1 tỷ đồng, 2 phiên sau đó lần lượt mua thêm 657,7 tỷ đồng và 1.508 tỷ đồng, kéo dài chuỗi mua ròng lên 9 phiên liên tiếp, với tổng giá trị gần 9.180 tỷ đồng.

Trao đổi với phóng viên Báo Đầu tư Chứng khoán về động thái mua ròng của khối ngoại, trái ngược với tình trạng bán tháo của nhiều nhà đầu tư cá nhân trong nước nửa đầu tháng 11, ông Trần Minh Tuấn, Phó chủ tịch Hội đồng quản trị Công ty Chứng khoán Smart Invest cho rằng, khi có tương quan nghịch sẽ có động thái mua hoặc bán ròng.

Tương quan nghịch ở trên chiều giá cổ phiếu thấp hơn giá trị doanh nghiệp theo đánh giá của nhà đầu tư thì sẽ mua ròng. Khi giá cổ phiếu trên thị trường vượt qua giá trị của doanh nghiệp theo đánh giá của nhà đầu tư thì sẽ bán ròng.

Ông Tuấn phân tích, mỗi nhà đầu tư, nhóm nhà đầu tư có quan điểm về thị trường khác nhau và dòng tiền khác nhau. Hiện tại, tương quan nghịch giữa giá cổ phiếu và giá trị doanh nghiệp tương đối cao. Nếu như nhà đầu tư thực sự có tiền nhàn rỗi và nghĩ đến đầu tư dài hạn với doanh nghiệp có giá cổ phiếu đang thấp hơn giá trị doanh nghiệp, thì có thể mua vào. Các nhà đầu tư nước ngoài có quan điểm như vậy nên động thái mua ròng đã diễn ra trong thời gian gần đây.

Thận trọng khi định giá

Dựa trên dự phóng tốc độ tăng trưởng EPS kép giai đoạn 2020 - 2022 và P/E năm 2022, Công ty cổ phần WiGroup chia chỉ số thị trường chứng khoán trong khu vực làm 4 nhóm: nhóm định giá thấp và tăng trưởng thấp; nhóm định giá thấp và tăng trưởng cao; nhóm định giá cao và tăng trưởng cao; nhóm định giá cao và tăng trưởng thấp.

Trong đó, chỉ số VN-Index của Việt Nam được xếp vào nhóm định giá thấp và tăng trưởng cao cùng với Đài Loan (Trung Quốc) và Hàn Quốc. Mức ROE thể hiện khả năng sinh lời của thị trường Việt Nam nằm trong tốp cao nhất khu vực, với hơn 15%.

WiGroup phân tích, so với mức định giá trung bình 10 năm là 16,06 lần thì mức định giá theo P/E hiện tại của VN-Index thấp hơn đáng kể. Tuy nhiên, thị trường đang giao dịch trong bối cảnh mà lãi suất không còn thấp như trước và có thể gia tăng.

Đánh giá sát hơn về mức định giá của VN-Index, Wigroup sử dụng kết hợp 2 phương pháp: so sánh với dữ liệu lịch sử và so sánh với lãi suất tiết kiệm bình quân, do đây là kênh đầu tư “cơ sở” của hầu hết người dân Việt Nam. Theo tính toán, mức chênh lệch trung bình của hiệu suất E/P (nghịch đảo của P/E) VN-Index và lãi suất huy động bình quân kỳ hạn 12 tháng của nhóm ngân hàng thương mại cổ phần nhà nước trong 10 năm gần nhất là -0,37%, có nghĩa mức lãi suất danh nghĩa của thị trường thường thấp hơn 0,37% so với lãi suất tiết kiệm.

Tại ngày 4/11, E/P của VN-Index đạt 9,2%, mức chênh lệch giữa E/P và lãi suất huy động kỳ hạn 12 tháng là 1,8%. Đây là mức chênh lệch được Wigroup phân vào “Vùng định giá rẻ”.

Tuy nhiên, đến cuối năm 2022, dựa trên ước tính tăng trưởng lợi nhuận quý IV của các doanh nghiệp là -9,8%, E/P của thị trường sẽ được chiết khấu về gần 9%. Với giả định lãi suất huy động sẽ tăng thêm 0,5%, mức chêch lệch E/P và lãi suất huy động cuối năm nay chỉ còn 1%, nằm giữa “Vùng định giá rẻ” và “Vùng hợp lý”.

Ông Trần Minh Tuấn cho rằng, thị trường chứng khoán vẫn là kênh đầu tư hấp dẫn từ hàng trăm năm nay trên thế giới và hàng chục năm nay ở Việt Nam. Thị trường từng sụp đổ, nhưng chỉ trong ngắn hạn, sau đó phục hồi đi lên. Nhìn về quá khứ, năm 2008, thị trường chứng khoán Việt Nam giảm mạnh đến mức phải hạ biên độ dao động giá khi nhà đầu tư mất niềm tin và chịu áp lực về tài chính nên bán tháo cổ phiếu, nhưng về dài hạn, cổ phiếu là kênh đầu tư hiệu quả.

Trong bối cảnh thị trường hiện tại, nhà đầu tư nên ứng xử như thế nào? Ông Tuấn khuyến nghị, nhà đầu tư phải tự đánh giá những diễn biến đang diễn ra, danh mục cổ phiếu mà mình theo dõi như thế nào, giá cổ phiếu đang ở đâu so với giá trị doanh nghiệp để ra quyết định đầu cơ hay đầu tư.

“Nếu đầu cơ trong giai đoạn thị trường biến động như hiện nay, nhà đầu tư sẽ đối mặt với rủi ro, vì thị trường có trồi, có sụt. Trong tương quan nghịch, nhiều cổ phiếu giá thấp dù doanh nghiệp rất tiềm năng, nhà đầu tư dài hạn có thể cân nhắc”, ông Tuấn nói.

“Cơ hội luôn mở ra đối với nhà đầu tư khi xác định giá cổ phiếu đã rẻ hơn so với giá doanh nghiệp, có thể phân bổ mua. Tuy nhiên, tâm lý nhà đầu cơ luôn muốn mua đáy, bán đỉnh nên sẽ khó khăn với thị trường hiện tại. Nhà đầu tư nên ưu tiên đầu tư dài hạn, bởi không dễ mua lúc đáy nhọn và bán lúc đỉnh nhọn”, ông Tuấn nói thêm.

Trong hai phiên giao dịch ngày 16 và 17/11, VN-Index bật tăng với thanh khoản được cải thiện cho thấy, niềm tin của nhà đầu tư dần được khôi phục, nhưng lại bị thử thách khi phiên cuối tuần qua (18/11) chỉ nhích nhẹ sau khi chìm trong sắc đỏ.

Thị trường đang mong chờ các giải pháp từ chính sách để lấy lại niềm tin cho nhà đầu tư, khi VN-Index hiện giảm gần 40% so với đầu tháng 4 và một loạt cổ phiếu mất 50 - 70% giá trị. Theo một số chuyên gia, giải pháp chắc chắn sẽ được cơ quan quản lý đưa ra, nhưng thời điểm ban hành và thực thi như thế nào cần phải có thời gian.