Từ “hàng hot” trở thành thảm họa

Thông tin trên website của DCL (http://pharimexco.com.vn) cho thấy, từ năm 2005 đến năm 2011, Công ty luôn chia cổ tức với tỷ lệ cao, từ 16 - 30% vốn điều lệ. Năm 2007, DCL từng là DN mục tiêu mà nhiều quỹ đầu tư nước ngoài nhắm tới. Giai đoạn 2007 - 2009, DCL đạt mức sinh lời trên vốn điều lệ ở mức cao (xem bảng), lợi nhuận sau thuế xấp xỉ 50% vốn điều lệ, do Công ty mở rộng kinh doanh.

Không chỉ kinh doanh trong lĩnh vực dược phẩm, một ngành “hot” của những năm gần đây, mà DCL còn hấp dẫn NĐT ngoại bởi những ưu thế riêng. Cụ thể, Công ty có thêm nhà máy capsule, sản xuất vỏ bọc viên nang thuốc. Đây là sản phẩm chuyên cung cấp cho các nhà máy sản xuất thuốc khác, mà trong các năm qua và đến tận bây giờ, Việt

Vậy nhưng, từ năm 2010, hiệu quả kinh doanh của DCL bất ngờ sụt giảm, thậm chí năm 2011 thua lỗ lớn và đứng trước nguy cơ bị hủy niêm yết bắt buộc vì vi phạm chế độ báo cáo khi kết thúc năm 2011 vẫn chưa có báo cáo tài chính (BCTC) bán niên.

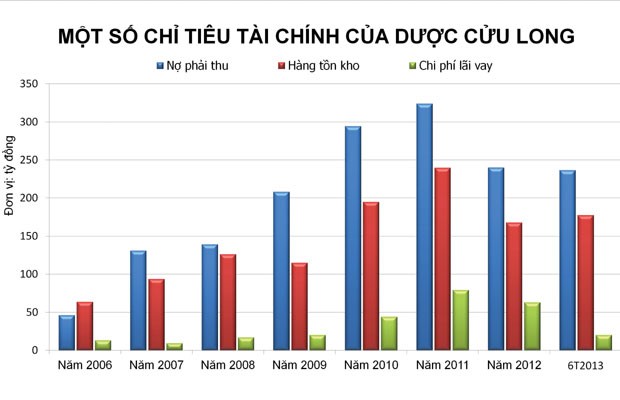

Hai rủi ro lớn nhất của DCL có thể nhìn thấy ngay trên BCTC là nợ phải thu và hàng tồn kho tăng mạnh. Từ 130 tỷ đồng nợ phải thu khách hàng và 93 tỷ đồng hàng tồn kho cuối năm 2007, đến đầu năm 2012, con số này đã lên tới hơn 323 tỷ đồng nợ phải thu, 239 tỷ đồng hàng tồn kho. Trong khi đó, quy mô vốn chủ sở hữu trong giai đoạn này hầu như không thay đổi.

Không tích cực đẩy mạnh thu hồi công nợ, vòng quay hàng tồn kho chậm, trong bối cảnh năng lực tài chính không tăng theo, dẫn đến DCL vay nợ nhiều hơn. Cuối năm 2011, tổng nợ vay của Công ty là gần 500 tỷ đồng, gấp 12 lần năm 2007. Chi phí tài chính của DCL cũng chịu sức ép tăng kép, khi lãi suất năm 2011 leo lên mức trên 20%. DCL lỗ 30,8 tỷ đồng năm 2011, chìm trong nợ nần và các khoản phải thu quá hạn. Trong con mắt của công chúng đầu tư giai đoạn đầu năm 2012, DCL là mã cổ phiếu đáng quên!

Hồi sinh sau “đại phẫu”

Mở màn cho cuộc “đại phẫu” của DCL là việc thay Chủ tịch HĐQT. Trong cơ cấu cũ, ông Lương Văn Hóa giữ chức Chủ tịch HĐQT kiêm Tổng giám đốc. Nhưng từ cuối tháng 7/2012, DCL có Chủ tịch HĐQT mới là ông Lê Thanh Tuấn. Tiếp sau đó là sự bổ sung, thay mới nhân sự ở nhiều vị trí chủ chốt khác như: Phó tổng giám đốc, Trưởng ban Kiểm soát, Giám đốc Tài chính.

Trao đổi với ĐTCK, ông Trần Chí Kiên, Giám đốc Tài chính DCL chia sẻ: “Trong quá khứ, DCL chưa làm tốt khâu quản lý hàng tồn kho, khoản phải thu. Từ năm 2012, Công ty đã thuê đối tác tư vấn quản trị, tư vấn lập báo cáo, tái cấu trúc hoạt động kinh doanh theo hướng tập trung thu hồi công nợ, tăng tỷ trọng kinh doanh vào các nhóm hàng có tỷ suất sinh lời cao hơn, nhằm giảm tỷ lệ vốn vay, tăng cường hiệu quả kinh doanh. Đồng thời, việc kiện toàn hệ thống kế toán cũng giúp Công ty giảm được tình trạng báo cáo trễ như của năm trước đó”.

Ông Nguyễn Văn Thanh Hải, Kế toán trưởng DCL cho biết, với chính sách tích cực thu hồi công nợ, đẩy nhanh vòng quay hàng tồn kho thông qua công tác phát triển thị trường, Công ty đã có bước chuyển mình ngoạn mục. Hiện tại, vay nợ của Công ty xấp xỉ 300 tỷ đồng, giảm 40% so với thời điểm cuối năm 2011.

“Chúng tôi cũng có một may mắn nữa là nhờ chính sách của Ngân hàng Nhà nước, lãi suất đã giảm mạnh. Nhiều khoản vay trước kia có lãi suất lên tới trên 20%/năm, nay chỉ còn 8,5 - 9%/năm”, ông Hải nói và cho hay, 6 tháng đầu năm nay, chi phí lãi vay của DCL là hơn 19 tỷ đồng, giảm mạnh so với cùng kỳ năm 2012 là trên 34 tỷ đồng, trong khi các chỉ tiêu kinh doanh vẫn duy trì tốt. Chỉ riêng khoản chênh lệch chi phí tài chính này đã mang lại lợi nhuận không nhỏ cho Công ty.

Một số chỉ tiêu tài chính của DCL (Đơn vị: tỷ đồng)

Chỉ tiêu

Năm 2006

Năm 2007

Năm 2008

Năm 2009

Năm 2010

Năm 2011

Năm 2012

6T2013

Nợ phải thu

45,982

130,484

138,894

208,028

294,237

323,507

239,766

236,254

Hàng tồn kho

63,334

93,303

125,991

114,656

194,566

239,442

167,488

177,268

Tổng tài sản

269,722

399,617

551,411

640,72

792,156

841,771

665,899

648,625

Tổng nợ vay

92,02

40,166

187,433

240,184

415,758

492,232

330,322

315,031

Vốn chủ sở hữu

68,777

239,248

270,19

289,477

279,78

229,465

249,682

267,689

Vốn điều lệ

56

81

97,811

97,193

99,137

99,137

91,137

91,137

doanh thu

350,342

362,819

474,909

573,649

557,602

630,014

611,829

323,676

Chi phí lãi vay

12,715

9,099

16,803

19,971

43,826

78,808

62,58

19,832

Lợi nhuận sau thuế

10,479

40,707

46,114

56,472

11,742

-30,788

19,157

18,007

LNST/VĐL

18,71%

50,26%

47,15%

58,10%

11,84%

-31,06%

21,02%

19,76%

Nguồn: BCTC hợp nhất kiểm toán của Công ty

Tuy nhiên, quý II/2013, DCL vẫn trích lập dự phòng 7 tỷ đồng khoản phải thu quá hạn. Theo ông Hải, đây là các khoản trích lập tuân thủ theo chế độ kế toán, kiểm toán hiện nay, do khách hàng chậm thanh toán so với hạn định.

“Chúng tôi am hiểu khách hàng và đặc trưng thu - chi của mình. Nợ của Công ty vẫn quay vòng tốt và đều là các khoản có thể thu hồi được. Việc trích lập chỉ đảm bảo nguyên tắc thận trọng và tuân theo chuẩn mực kế toán”, ông Hải nhấn mạnh.

Vẫn theo ông Hải, trong quý III/2013, DCL ước lãi 10 tỷ đồng, đảm bảo hoàn thành chỉ tiêu lợi nhuận năm 2013 mà ĐHCĐ đã đề ra. Công ty tự tin sẽ duy trì đà tăng trưởng trong năm 2014.

Ngoài câu chuyện củng cố nội bộ, DCL cũng đẩy mạnh công tác thông tin, nhằm tăng cường minh bạch với NĐT. Báo cáo HĐQT, Ban tổng giám đốc năm 2012 của Công ty cho thấy, quan hệ nhà đầu tư (IR) là một trong trong những nội dung quan trọng, song hành với việc tái cấu trúc hoạt động kinh doanh. Trên website của Sở GDCK TP. HCM, nơi cổ phiếu DCL niêm yết, từ lâu đã không còn xuất hiện những dòng cảnh báo, nhắc nhở DCL vì vi phạm chế độ công bố thông tin.

Trên TTCK, cổ phiếu DCL đã có bước tăng giá ấn tượng, từ mức 7.200 đồng/CP hồi tháng 11/2012 lên mức 25.900 đồng/CP ngày 8/10 vừa qua, tương đương mức tăng 260% cho 11 tháng.