DBT niêm yết trên HNX từ năm 2009, vừa qua được HOSE chấp thuận niêm yết và giá cổ phiếu này tăng hơn 50% trong 7 phiên, trong đó 3 phiên gần nhất (tính đến ngày 17/8) đều tăng trần.

Lợi nhuận giảm, nợ vay tăng

Nhìn lại quá trình hoạt động của DBT trong khoảng 10 năm trở lại đây, có thể thấy 2 giai đoạn rõ rệt. Giai đoạn từ năm 2013 trở về trước, tỷ lệ sở hữu của phần vốn nhà nước thông qua Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) là 34%, nhưng số cổ phần còn lại chủ yếu do các cổ đông nhỏ lẻ nắm giữ nên quyền chi phối hoạt động của Công ty vẫn thuộc cổ đông nhà nước.

Giai đoạn này, DBT có quy mô tài sản, nguồn vốn và hoạt động kinh doanh ổn định, lợi nhuận sau thuế (LNST) từ năm 2010 - 2014 dao động quanh 11 tỷ đồng/năm, với quy mô vốn điều lệ giữ nguyên mức 30 tỷ đồng và nhu cầu đầu tư không lớn, Công ty duy trì tỷ lệ cổ tức tiền mặt 20%/năm (2.000 đồng/cổ phiếu).

Tình hình thay đổi đáng kể sau khi SCIC và 2 cổ đông bên ngoài là Công ty cổ phần Chế biến thủy hải sản Liên Thành và Công ty TNHH Dược phẩm Tín Đức thoái toàn bộ vốn tại DBT trong tháng 12/2014 và ban quản trị, điều hành Công ty trong năm cũng có sự thay đổi.

Quy mô tài sản, nguồn vốn của DBT tăng nhanh, vốn điều lệ tăng từ 30 tỷ đồng lên gần 70 tỷ đồng trong năm 2014, 77 tỷ đồng trong năm 2015, 123,1 tỷ đồng trong năm 2017 và 135,4 tỷ đồng trong năm 2019; tổng tài sản tăng từ 276 tỷ đồng đầu năm 2014 lên 714 tỷ đồng đến cuối năm 2019, tương đương mức tăng trưởng bình quân 21%/năm.

Đây là giai đoạn DBT có nhiều hoạt động mở rộng quy mô sản xuất - kinh doanh. Sau khi đưa Công ty cổ phần Dược phẩm Trung ương Codupha (Codupha) trở thành công ty liên kết với tỷ lệ sở hữu 25,16% vào tháng 8/2015 (tỷ lệ hiện nay là 23,14%), DBT từng bước nâng sở hữu tại Công ty cổ phần Dược phẩm Yên Bái (Ypharco) lên 51,84% tính đến tháng 3/2017, trở thành công ty con.

Tháng 4/2017, Công ty cổ phần Vắc xin và Sinh phẩm Nha Trang (Biopharco) trở thành công ty con của DBT, với tỷ lệ sở hữu 51%. Tháng 7/2019, DBT tăng tỷ lệ sở hữu tại Ypharco từ 51,84% lên 82,15%.

Các hoạt động mua bán - sáp nhập (M&A) được kỳ vọng sẽ đem đến cho DBT động lực tăng trưởng mới, tuy nhiên, kết quả kinh doanh thực tế đến nay vẫn chưa được như kỳ vọng.

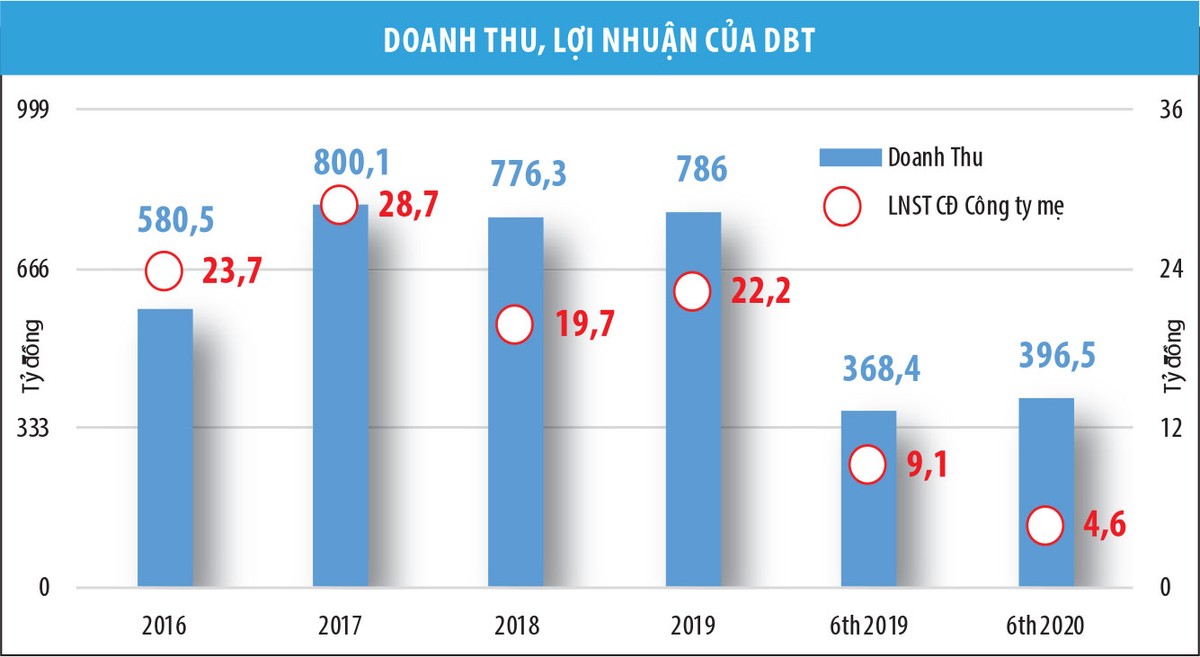

Nếu như trong năm 2015, khi không còn sự chi phối của cổ đông nhà nước, doanh thu của DBT tăng 5,4%, nhưng LNST tăng 94,7%. Hai năm tiếp theo (2016 - 2017), mức tăng trưởng lợi nhuận lần lượt là 8,1% và 17%.

Năm 2018, doanh thu của DBT giảm 3%, LNST giảm 25,2% so với năm 2017. Năm 2019, lợi nhuận tăng 21%, nhưng tương đương mức thực hiện năm 2015 và thấp hơn so với kết quả của năm 2016 - 2017.

Quy mô tài sản tăng trong khi lợi nhuận nhìn chung đi xuống khiến các chỉ số hiệu suất sinh lời trên tổng tài sản (ROA) và nguồn vốn (ROE) của DBT giảm và thấp hơn so với một số doanh nghiệp khác cùng ngành trên sàn. Mức ROA và ROE năm 2019 lần lượt là 3,56% và 10,94%.

Dòng tiền kinh doanh cũng là vấn đề đáng lưu ý khi liên tục âm trong năm 2018 và 2019 do giá trị các khoản tồn kho và phải thu gia tăng.

Riêng năm 2019, tồn kho của DBT tăng 67,2%, từ 174 tỷ đồng đầu năm lên 291 tỷ đồng cuối năm và chiếm gần 41% tổng tài sản, là yếu tố chính khiến dòng tiền kinh doanh âm 79,3 tỷ đồng.

Trước đó, năm 2016 - 2017, DBT có dòng tiền kinh doanh dương, nhưng việc đẩy mạnh hoạt động đầu tư, M&A khiến dòng tiền đầu tư lớn hơn dòng tiền kinh doanh mang lại.

Hệ quả là xu hướng vay nợ của DBT ngày càng tăng. Dư nợ vay tăng 11,6% trong năm 2017, tăng 47,6% trong năm 2019, đến cuối năm 2019 là 326,3 tỷ đồng, chiếm 45,7% tổng nguồn vốn, trong đó 97,3% là nợ ngắn hạn, chi phí lãi vay theo đó tăng lên.

Trong nửa đầu năm 2020, bức tranh tài chính, dòng tiền của DBT chưa có dấu hiệu cải thiện khi tồn kho tăng 12,9% lên 328 tỷ đồng, tỷ trọng trong tổng tài sản tăng lên 44%; nợ vay tăng 16,9% lên 380,8 tỷ đồng, tỷ lệ trong tổng nguồn vốn tăng lên 51,1%; chi phí lãi vay riêng quý II là 5,4 tỷ đồng, tăng 54% so với cùng kỳ, lũy kế 6 tháng là 10,6 tỷ đồng, tăng 53% và chiếm 2/3 lợi nhuận từ hoạt động kinh doanh, chưa bao gồm hoạt động tài chính.

Lãi vay tăng là một trong những nguyên nhân khiến nửa đầu năm nay, LNST của DBT ghi nhận 6,98 tỷ đồng, giảm 31,5% so với cùng kỳ. Trong đó, LNST của cổ đông công ty mẹ giảm 49,5%, chỉ đạt 4,6 tỷ đồng. Riêng quý II/2020, LNST của cổ đông công ty mẹ âm 1,8 triệu đồng.

Tại Đại hội đồng cổ đông tổ chức cuối tháng 5/2020, DBT đã thông qua kế hoạch kinh doanh năm nay với 912 tỷ đồng doanh thu và 31,3 tỷ đồng LNST hợp nhất, tăng 16% về doanh thu và tăng 22,2% về lợi nhuận so với thực hiện năm 2019. Với kết quả thực hiện nửa đầu năm, áp lực kinh doanh trong nửa cuối năm là không nhỏ.

Hoạt động kinh doanh đối mặt nhiều thách thức

DBT có quy mô trung bình trong số các doanh nghiệp ngành dược đang niêm yết xét về quy mô tổng tài sản, nguồn vốn.

Sản phẩm kinh doanh của Công ty bao gồm 2 nguồn hàng chính là hàng sản xuất và hàng thương mại, trong đó các sản phẩm nhập khẩu là nguồn đóng góp chính, trên dưới 50% doanh thu hàng năm, hàng sản xuất đóng góp khoảng 15 - 20%, còn lại là hàng hóa được mua từ các doanh nghiệp trong nước.

Nguồn hàng sản xuất của DBT đến từ 3 nhà máy, bao gồm: nhà máy của Công ty tại Bến Tre, chuyên sản xuất thuốc dạng siro và thuốc dạng hỗn dịch uống; nhà máy của Biopharco tại Khánh Hòa, chuyên sản xuất vắc-xin, sinh phẩm, các sản phẩm thuốc, thực phẩm chức năng chứa men vi sinh; nhà máy của Ypharco tại Yên Bái, chuyên sản xuất thuốc đông dược, thực phẩm chức năng từ đông dược, thảo dược. Cả 3 nhà máy đều đã được cấp chứng nhận đạt tiêu chuẩn “Thực hành tốt sản xuất thuốc” (WHO-GMP).

Đối với nguồn hàng nhập khẩu, sản phẩm của Công ty chủ yếu được nhập khẩu từ các đối tác tại châu Âu như Gedeon Richter, Egis Pharmaceuticals, Raptakos, Sanavita, Cadilla...

Do đặc điểm danh mục sản phẩm thuốc nhập khẩu chủ yếu là sản phẩm đặc trị nên kênh điều trị (ETC - thuốc bán theo đơn, cung cấp qua kênh đấu thầu) là kênh phân phối chính của DBT. Tuy nhiên, kênh phân phối này của DBT đang bị đánh giá đối mặt nhiều khó khăn do chính sách đấu thầu ưu tiên về giá.

Thực tế, doanh thu mảng hàng hóa của DBT những năm gần đây suy giảm, từ mức 764 tỷ đồng năm 2017 xuống 728 tỷ đồng năm 2018 và 703 tỷ đồng năm 2019.

Trong khi đó, với hàng hóa sản xuất, sản phẩm của các nhà máy thuộc DBT được đánh giá là các sản phẩm thuốc thông thường, không có nhiều lợi thế cạnh tranh.

Riêng năm nay, dịch bệnh Covid-19 diễn biến phức tạp và tỷ giá biến động trong những tháng đầu năm được đánh giá là khó khăn với DBT khi làm gia tăng chi phí, hoạt động vận chuyển, nhập khẩu hàng hóa cũng bị ảnh hưởng.

Về nguyên nhân lợi nhuận sụt giảm trong quý II/2020, báo cáo của DBT cho biết, chi phí bán hàng tăng cao khi Công ty đẩy mạnh bán hàng trong tình hình khó khăn của dịch bệnh Covid-19, dịch bệnh cũng khiến Công ty tăng nhập hàng để chủ động nguồn hàng và làm lãi vay tăng do sử dụng nguồn tài trợ bằng vốn vay.