Thị trường dao động trong biên độ hẹp

Sau khi vượt mốc 1.700 điểm vào đầu tháng 9, VN-Index nhanh chóng rơi vào trạng thái giằng co quanh vùng đỉnh và kết thúc tháng tại 1.661,7 điểm, giảm 1,2% so với đầu tháng. Điều này cho thấy tâm lý thận trọng của nhà đầu tư trước yếu tố vĩ mô chưa rõ ràng; thanh khoản suy giảm phản ánh lực cầu yếu, trong khi áp lực chốt lời luôn thường trực ở vùng cao. Diễn biến này cũng khiến lợi nhuận quỹ mở cổ phiếu chịu biến động và giảm nhẹ. Lúc này, vai trò “bộ đệm” của nhóm quỹ trái phiếu được phát huy nhằm giữ nhịp ổn định cho danh mục.

Tuy nhiên, nếu nhìn toàn cảnh quý III, VN-Index ghi nhận nhịp tăng hơn 285 điểm, tương đương 20,6% so với cuối quý II - một cú huých mạnh mẽ giúp nhiều quỹ cổ phiếu bứt phá, thậm chí vượt trội so với thị trường chung.

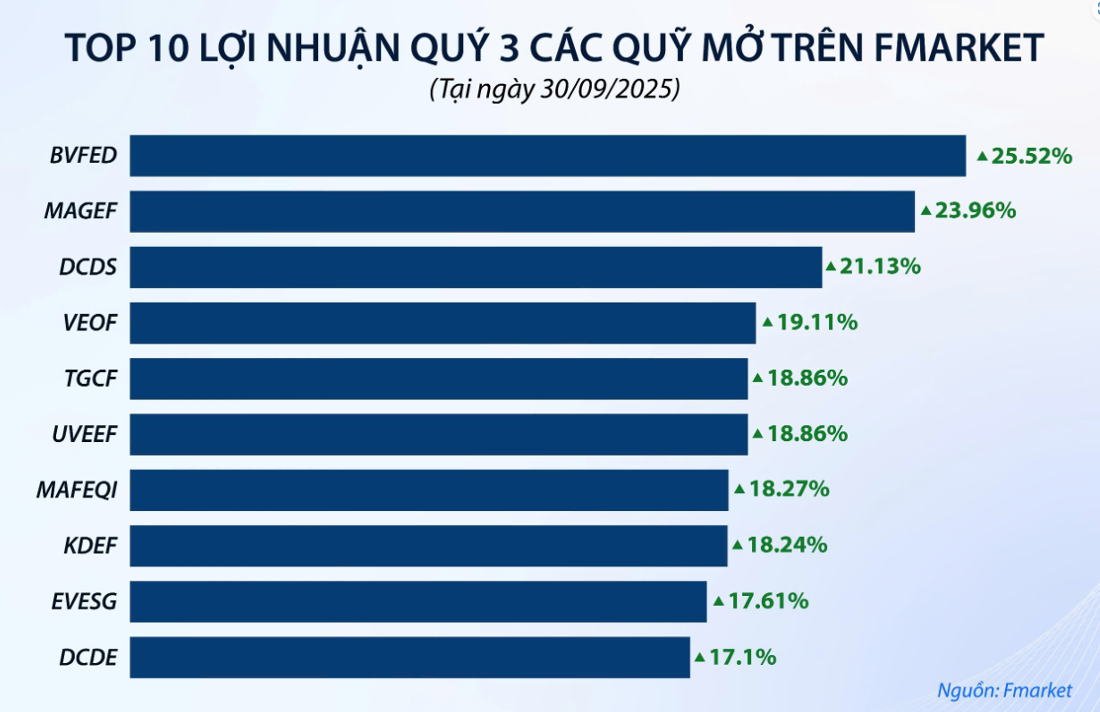

Số liệu từ Fmarket, nền tảng tập trung nhiều quỹ mở nhất Việt Nam cho thấy, các quỹ mở có lợi nhuận quý III tốt nhất bao gồm: BVFED (tăng trưởng 25,52%), MAGEF (23,96%), DCDS (21,13), VEOF (19,11%), TCGF (18,86%), UVEEF (18,86%), MAFEQI (18,27%), KDEF (18,24%), EVESG (17,61%) hay DCDE (17,1%).

|

Các quỹ mở cổ phiếu có lợi nhuận quý III tốt nhất |

Thực tế, đà tăng của thị trường từ đầu năm đến nay chủ yếu đến từ nhóm cổ phiếu vốn hóa lớn, trong khi các mã cơ bản tốt lại chưa thực sự tăng trưởng như kỳ vọng. Sự phân hóa này buộc các quỹ mở phải đồng thời duy trì kỷ luật quản trị rủi ro nhưng vẫn linh hoạt tận dụng cơ hội ở nhóm dẫn dắt. Nếu năm 2024, “khẩu vị” chính của các quỹ mở là nhóm cổ phiếu công nghệ thì trong năm 2025, danh mục quỹ hầu hết tập trung ở nhóm ngành ngân hàng, bên cạnh xây dựng, bán lẻ và nhóm chứng khoán.

Điểm đáng chú ý là cách các quỹ mở “uyển chuyển” thích ứng với biến động. Khi Mỹ áp thuế quan, quỹ chủ động nâng tỷ trọng tiền mặt, tái cơ cấu sang ngành hưởng lợi từ nhu cầu nội địa và chính sách tài khóa. Đến lúc xu hướng rõ ràng, quỹ nhanh chóng giải ngân mạnh vào nhóm cổ phiếu chủ lực, giúp duy trì hiệu quả. Đặc biệt trong tháng 8, khi thị trường tiến sát vùng đỉnh ngắn hạn, các quỹ đã kịp thời chốt lời loạt cổ phiếu ngân hàng chiếm tỷ trọng lớn như MBB, ACB, TCB, VIB, VPB, TPB, hạ tỷ trọng cổ phiếu để bảo toàn thành quả và sẵn sàng cho cơ hội mới.

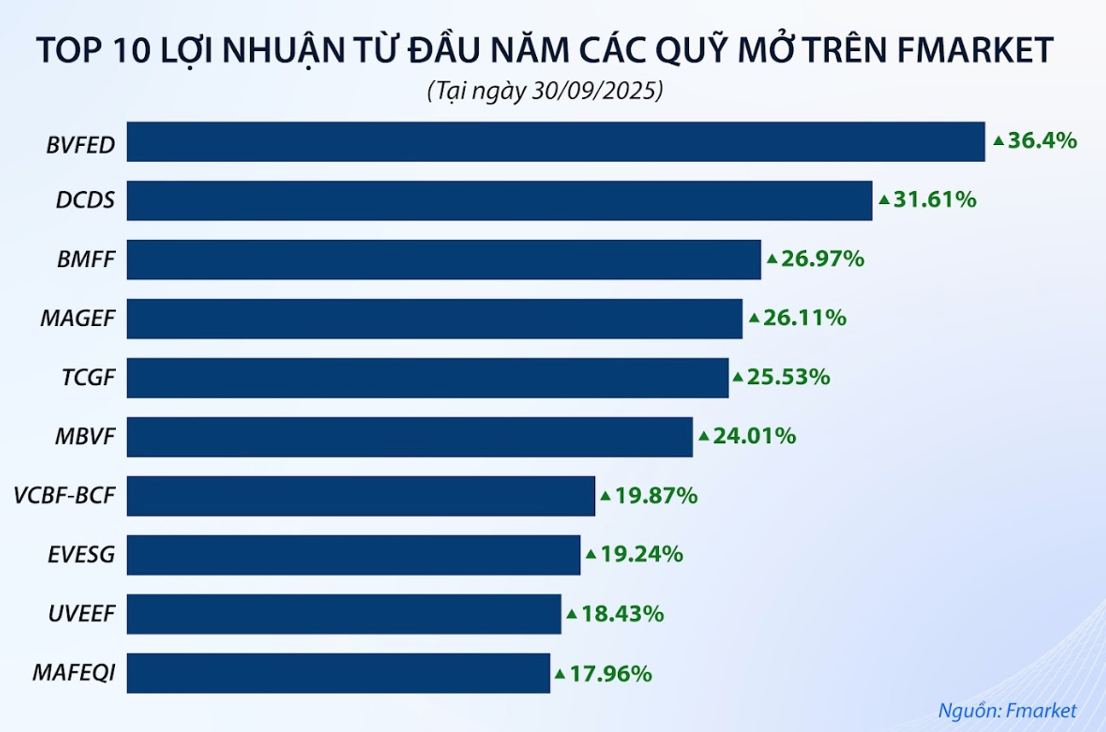

Tính chung 9 tháng đầu năm 2025, các quỹ mở duy trì lợi nhuận tích cực. Trong đó, BVFED dẫn đầu toàn thị trường với mức tăng hơn 36,4%, theo sau có các quỹ DCDS (31,61%), BMFF (26,97%), MAGEF (26.11%), TCGF (25.53%), MBVF (24.01%). Ngoài ra, danh sách top lợi nhuận quỹ còn có VCBF-BCF (19,87%), EVESG (19,24%), UVEEF (18,43%), MAFEQI (17,96%).

|

Top 10 quỹ mở cổ phiếu có lợi nhuận tốt nhất 9 tháng đầu năm 2025 |

Tuy nhiên, thước đo của quỹ không dừng lại ở cuộc đua theo chỉ số VN-Index mà cốt lõi nằm ở khả năng quản trị rủi ro và tầm nhìn dài hạn. Sự bền bỉ trong chiến lược giúp hầu hết quỹ mở đều có lợi nhuận đột phá khi hoạt động đủ dài từ 3 - 5 năm.

Số liệu trên Fmarket cho thấy, nhiều quỹ mở có thời gian hoạt động đủ 5 năm đều đạt mức lợi nhuận vượt xa chỉ số thị trường. Trong giai đoạn tháng 9/2020 - tháng 9/2025, VN-Index tăng 82,9%, trong khi một số quỹ ghi nhận mức sinh lời gấp đôi. Nổi bật là quỹ VESAF: 175,41%, SSISCA: 163,31%, DCDS: 161,94%, VEOF: 155,68%, VCBF-BCF: 141,84%.

Còn dư địa cho 3 tháng cuối năm?

Bước vào những tháng cuối năm, thị trường đón nhận nhiều tín hiệu tích cực từ nền tảng vĩ mô. Theo các chuyên gia, việc Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất, áp lực tỷ giá hạ nhiệt cùng triển vọng tăng trưởng tín dụng khởi sắc sẽ mở ra cơ hội để nhà đầu tư tích lũy tài sản ở mức giá hợp lý, hướng đến các mục tiêu dài hạn.

Theo bà Dương Kim Anh, Giám đốc Khối Đầu tư VCBF, thị trường vẫn còn nhiều cơ hội ở nhóm cổ phiếu có nền tảng tốt và triển vọng dài hạn, dù ngắn hạn chịu tác động từ yếu tố khách quan, không đến từ sự thay đổi cơ cấu. Đây là thời điểm thuận lợi để nhà đầu tư kiên nhẫn nắm giữ, chờ kết quả kinh doanh cải thiện và giá cổ phiếu phục hồi.

Bà cũng cho rằng những ngành đã tăng trưởng tích cực từ đầu năm, như ngân hàng, vẫn còn dư địa nhờ tín dụng ổn định, chất lượng tài sản cải thiện khi bất động sản hồi phục và quá trình chuyển đổi số giúp tối ưu chi phí. Những ngân hàng cân đối tốt giữa tăng trưởng và quản trị rủi ro vẫn được xem là khoản đầu tư hấp dẫn.

Hiện nay, thị trường đang chờ đợi kết quả công bố nâng hạng từ FTSE. Trong kịch bản nâng hạng thành công, HSBC cho rằng sự kiện này sẽ góp phần thu hút dòng vốn đầu tư gián tiếp dài hạn từ các quỹ chỉ số và quỹ chủ động, với kịch bản lạc quan nhất có thể mang về tối đa 10,4 tỷ USD vốn ngoại cho thị trường chứng khoán Việt Nam.

Phân tích sức hấp dẫn của thị trường chứng khoán Việt Nam, bà Nguyễn Hoài Thu - CFA, Phó tổng giám đốc Công ty Quản lý Quỹ VinaCapital chỉ ra ba điểm cốt lõi: “Đầu tiên là khả năng được nâng hạng lên thị trường mới nổi có thể thu hút dòng vốn nước ngoài lớn. Thứ hai, kinh tế và lợi nhuận doanh nghiệp duy trì đà tăng trưởng mạnh mẽ. Thứ ba, chương trình cải cách "Đổi mới 2.0" của Chính phủ đang thúc đẩy sự thay đổi cơ cấu kinh tế theo chiều sâu, đồng thời đẩy nhanh quá trình phê duyệt các dự án hạ tầng và bất động sản, tạo nền tảng tăng trưởng kinh tế vững chắc trong dài hạn".

Chính vì vậy, đây được xem là thời điểm vàng để nhà đầu tư đồng hành cùng sự chuyển mình của thị trường, đặc biệt thông qua các kênh đầu tư chuyên nghiệp như quỹ mở.

Ở góc nhìn khác, nếu việc nâng hạng thị trường chưa đạt kỳ vọng trong năm nay, tác động chủ yếu chỉ dừng ở yếu tố tâm lý. Thực tế, từ đầu năm đến nay, khối ngoại đã bán ròng khoảng 3 tỷ USD, phần lớn đến từ các thương vụ thoái vốn theo chu kỳ. Xét trong khung thời gian dài hơn 10 - 15 năm, nhiều quỹ và nhà đầu tư chiến lược tham gia từ sớm đã đến giai đoạn tất yếu phải rút vốn, qua đó tạo dư địa cho dòng vốn mới gia nhập. Do đó, các chuyên gia tin rằng, nếu việc nâng hạng có chậm lại cũng không làm thay đổi xu hướng đi lên của thị trường.