Chỉ số VN-Index vừa có một tuần giảm điểm liên tục.

Chỉ số VN-Index vừa có một tuần giảm điểm liên tục.

Tiền chảy đi đâu?

Từ hơn một tháng qua, đã có rất nhiều nhận định thị trường chứng khoán tăng mạnh thì thị trường bất động sản cũng sẽ tăng theo, tiền sẽ rút ra để chảy vào bất động sản nên sang tháng 4, sau khi các thông tin tốt ra hết và đã phản ánh vào giá, thị trường chứng khoán sẽ giảm mạnh sau giai đoạn tăng nóng.

Dòng tiền suy yếu là chủ đề được nói đến nhiều nhất trong tuần vừa qua khi chỉ số VN-Index đã giảm liên tiếp và có phiên sụt giảm mạnh với số mã giảm áp đảo. Cộng thêm tác nhân khối ngoại vẫn liên tục bán ròng, VN-Index không thể duy trì quanh mốc 1.200 điểm.

Các mã cổ phiếu ngân hàng và cổ phiếu trong rổ VN30 giảm mạnh đã tác động lan toả tới đà giảm chung của thị trường, đưa chỉ số VN-Index về gần vùng hỗ trợ quanh 1.150 điểm.

Một nhân sự đang quản lý phòng môi giới và có trong tay hàng ngàn khách hàng cho biết, thực tế ghi nhận từ tệp khách hàng của anh là có hiện tượng rút ra một phần để đầu tư bất động sản ở Long Thành, Đồng Nai, Bà Rịa - Vũng Tàu... do thị trường dập dình và lệnh thì nghẽn.

Lượng vốn rút trên tổng thể không quá lớn, dưới tỷ lệ 5%, nhưng trong số này, không ít nhà đầu tư rút ra từ vài chục đến trăm tỷ đồng để đầu tư bất động sản.

Tiến sỹ Lê Đạt Chí, Trường Đại học Kinh tế TP.HCM là người có quan điểm thận trọng với thị trường ngay khi lợi suất trái phiếu Mỹ bắt đầu tăng đã bán hết cổ phiếu trong danh mục.

Ông Chí chia sẻ quan điểm, việc nhà đầu tư rút tiền mua nhà đất là có, nhưng đó giống như là hiện thực hóa lợi nhuận. Còn phần vốn gốc vẫn sẽ chờ đợi cơ hội để đầu tư, bởi ai am hiểu thị trường nào sẽ kiếm tiền chính ở thị trường đó.

Dòng tiền của cổ đông nội bộ đã mua ròng mạnh từ đầu năm 2020 và hiện tại đang có nhiều đăng ký bán. Về ngắn hạn thì đây là thông tin không tốt với thị trường chứng khoán, nhưng về dài hạn nên xem đây là một tín hiệu tốt. Khi doanh nghiệp tập trung vào hoạt động kinh doanh, tức là triển vọng lợi nhuận cũng tăng trưởng tốt hơn.

Thực tế cũng ghi nhận việc nhiều doanh nghiệp chuẩn bị niêm yết đang thực hiện truyền thông khá tốt cũng hút bớt dòng tiền ra khỏi thị trường để tham gia mua phân phối trước với định giá khá hấp dẫn hoặc tham gia đấu giá trước niêm yết.

Chưa kể, đến mùa đại hội cổ đông 2021, câu chuyện tăng vốn sẽ là nổi trội và cách làm thường được chọn trong bối cảnh đại dịch Covid là phát hành cho cổ đông hiện hữu - cũng có thể làm dòng tiền giao dịch hàng ngày hao hụt đi. Để thuận lợi cho việc phát hành, nhiều cổ phiếu được neo giữ giá và cũng có rủi ro sau phát hành là cổ phiếu sẽ không còn “lực đỡ” này.

Chuyển bớt tiền vào bất động sản, mua cổ phiếu sắp niêm yết, hay ôm vốn chờ đợi điểm mua mới khi cơ hội kiếm lợi nhuận rõ ràng hơn lúc này là các lựa chọn khác nhau của nhà đầu tư, khiến cầu yếu đi.

Trong khi đó, việc nhà đầu tư ngoại bán ròng vẫn có phần khác thường. Ông Lê Quang Minh, Trưởng phòng Phân tích Công ty Chứng khoán Mirae Asset Việt Nam cho rằng, cần quan tâm đến việc khối ngoại bán ròng. Dù hoạt động của các ETF khá tích cực và ghi nhận dòng tiền vào Việt Nam, nhưng tính tổng thể thì khối ngoại vẫn rút ròng mạnh trong 4 tuần gần đây, rút 100 triệu USD/tuần.

Ông Minh nói: “Tôi đánh giá đây là động thái khá quyết liệt và có phần khác thường khi dòng tiền ra không phản ánh hết sự tích cực từ nội tại của nền kinh tế. Yếu tố bên ngoài có thể giải thích cho hành vi này”.

USD và đồng Won (Hàn Quốc) đều tăng khoảng 2% so với cuối năm 2020 và dự kiến xu thế này còn tiếp tục. Các nền kinh tế phát triển dự báo phục hồi kinh tế mạnh mẽ trong năm 2021 sau giai đoạn suy giảm bởi đại dịch Covid.

Tốc độ tăng trưởng GDP của Mỹ dự kiến ở mức 8,1%, có thể vượt nhiều nước mới nổi và đang phát triển. Đây là nhân tố góp phần làm thị trường chứng khoán tại các nước phát triển hơn Việt Nam hấp dẫn hơn, nên việc dự đoán thời điểm vốn ngoại quay trở lại khó khăn hơn.

Đòn yếu bẩy không nổi

Những nhà đầu tư lớn thạo tin có thể dự đoán trước xu hướng giảm điểm của tuần này khi cuối tuần trước đã có hiện tượng căng cứng margin ở các công ty chứng khoán lớn, khi tiền chảy rất mạnh vào một số cổ phiếu ngân hàng như VPB, với kỳ vọng tăng giá.

Ông Huỳnh Minh Tuấn, Giám đốc Tư vấn đầu tư và quản lý tài sản FIDT phân tích, khi công ty chứng khoán hết room sẽ ngưng cho vay toàn bộ khách hàng, hiện tượng này đã diễn ra trong tuần trước ở các công ty chứng khoán lớn.

Ngoài ra, hoạt động cho vay ba bên, có thể xem là thị trường ngách, với tỷ lệ cho vay vượt khung như 4 - 6, 3 - 7, 2 – 8, thậm chí là 1 - 9 (có 100 triệu đồng có thể mua tới 900 triệu đồng) thường đáo hạn vào cuối quý, bán niên, cuối năm, nên các công ty dịch vụ phải thu hồi nợ, nhằm đưa tỷ lệ về mức quy định, dẫn tới tình trạng “hãm” margin khi gần đáo hạn.

Thị trường sẽ cần thêm thời gian điều chỉnh, tâm lý nhà đầu tư cũng cần trấn tĩnh lại để định vị xem nên cần mua và nắm giữ cổ phiếu gì hơn là giai đoạn trước đây mua cổ phiếu mà không quan tâm đến chất lượng doanh nghiệp. Dòng tiền nóng tham gia vào thị trường cũng có thể nhanh chóng rút ra. Giai đoạn mua là thắng sẽ chuyển sang giai đoạn mua và nắm giữ có thực chất hơn. Các cổ phiếu sẽ tạo một mặt bằng giá mới.

Theo báo cáo kiểm toán bán niên 2020, tổng vốn chủ sở hữu các công ty chứng khoán khoảng 88.000 tỷ đồng, tổng margin tối đa trong khung cho phép là 166.000 tỷ đồng. Ông Tuấn dự phóng vốn chủ sở hữu của nhóm công ty chứng khoán năm nay tăng lên khoảng 100.000 tỷ đồng, tương ứng tổng margin tối đa có thể bơm ra thị trường là 200.000 tỷ đồng.

Margin toàn thị trường có thể không bị chạm trần, mà chỉ chạm trần ở một số công ty Top đầu, chiếm thị phần lớn dễ tác động tâm lý khiến cả thị trường thận trọng với margin mà bán ra.

Đồng quan điểm, ông Đỗ Anh Việt, Giám đốc môi giới Công ty Chứng khoán VPS cho rằng, một số công ty chứng khoán hơi căng margin do quy mô thị trường tăng trưởng quá nhanh, trong khi quy mô vốn của công ty chứng khoán còn khá nhỏ.

Thực tế, không cần margin thì thị trường cũng có thể vượt qua 1.200 điểm. Nhưng, muốn vượt tốt thì phải nổ thanh khoản, chẳng hạn có những phiên giá trị khớp lệnh đạt hơn 20.000 tỷ đồng tạo đà chỉ số bật lên. Hệ thống chưa đáp ứng được thanh khoản tăng vọt thì mọi yếu tố khác dù có tốt cũng không giúp thị trường đi lên được.

Margin cùng với nghẽn lệnh là hai yếu tố kỹ thuật khiến dòng tiền vào thị trường chia rẽ.

VN-Index về đâu?

Theo ông Chí, lạm phát là yếu tố ảnh hưởng trực tiếp đến thị trường chứng khoán. Nếu lạm phát không quá cao như kỳ vọng thì thị trường sẽ tăng trở lại đón kết quả kinh doanh quý I.

Thực tế là các nước sau thời gian dài giãn cách mở cửa trở lại thì người dân tiêu dùng rất lớn, khiến các mặt hàng thiết yếu kỳ vọng tăng giá.

Nhưng nay đã lại phải lock down trở lại nên nhu cầu thực tế không dễ tăng, lạm phát thực tế có thể không cao như kỳ vọng.

Còn trong trường hợp lạm phát có bất ngờ không theo dự báo trên thì tác động sẽ tiêu cực.

Ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường Công ty Chứng khoán MBS nhìn nhận, CPI tháng 3 sẽ là tâm điểm chú ý. Cụ thể, chỉ số giá tiêu dùng tháng 2/2021 đạt mức tăng 1,52%, cao nhất trong vòng 8 năm gần đây gây nhiều lo ngại về khả năng khống chế lạm phát cả năm.

Áp lực chính đến từ giá gạo, thịt lợn, ăn uống, giá điện tăng trở lại mức bình thường trước dịch, không còn được hỗ trợ nữa. Trong khi đó, giá xăng dầu đã tăng tới 2 lần trong kỳ tính CPI tháng 3 có thể sẽ làm giá lương thực leo thang và chi phí vận tải cao hơn.

Nhìn ra thế giới, lợi suất trái phiếu chính phủ Mỹ 10 năm tăng mạnh trong vòng 1,5 năm trở lại đây giữa bối cảnh lạm phát kỳ vọng tăng cao khiến thị trường chứng khoán Mỹ tuần qua tiếp tục điều chỉnh. Do vậy, biến số lạm phát sẽ tác động khá lớn đến tâm lý thị trường chứng khoán Việt Nam trong ngắn hạn cũng như các nhóm ngành nhạy cảm với lạm phát và lãi suất.

Dưới góc nhìn của nhà đầu tư N.T.Lâm, thị trường muốn tăng thì tiền vào thị trường phải tăng, nên phải chờ công ty chứng khoán tăng vốn, hoàn thành sau 2 - 3 tháng nữa. Mặc dù tiền tươi của nhà đầu tư cá nhân vẫn tăng, nhưng trong bối cảnh không thể “bẩy” lên được nhờ margin do công ty chứng khoán không đủ nguồn cấp, cộng việc khối ngoại liên tục bán mạnh, nên đã đuối sức, không cân nổi.

Thị trường đi xuống do các tác động ngắn hạn của dòng tiền, tạo sự mâu thuẫn với các yếu tố vĩ mô ổn định, doanh nghiệp hàng đầu đều có kế hoạch tăng trưởng trong năm nay và PE foward ở mức 14 lần – rẻ nhất trong khu vực.

Kết quả kinh doanh quý I/2021, theo MBS, có nhiều điểm sáng tích cực sẽ hé lộ cuối tháng 3 và trung tuần tháng 4. Các nhóm ngành như ngân hàng, bất động sản, chứng khoán, dầu khí, thép, dệt may… sẽ tăng trưởng tích cực, qua đó, hỗ trợ cho giá cổ phiếu. Tuy nhiên, phần nào những kỳ vọng này đã phản ánh vào giá cổ phiếu các nhóm ngành trên trong thời gian qua, nên động lực tăng giá có thể sẽ còn không quá nhiều.

Về kỹ thuật, triển vọng vượt đỉnh 1.200 điểm của chỉ số VN-Index trong ngắn hạn là khá tích cực. Chỉ số VN-Index vẫn tạo một khoảng cách an toàn so với ngưỡng kỹ thuật MA50, so tương quan với các chỉ số chính trên thế giới và trong khu vực.

Hiện có tới gần 60% số cổ phiếu sàn HOSE đã vượt ngưỡng 1.200 điểm và tập trung chủ yếu ở nhóm midcap, trong khi lực cản vẫn đến từ nhóm VN30 khi chỉ có 29% số mã vượt đỉnh (chủ yếu là cổ phiếu ngân hàng như MBB, TCB, CTG, BID).

Mặc dù có triển vọng vượt đỉnh trong ngắn hạn, nhưng kịch bản tiếp tục đi ngang có thể sẽ còn tiếp diễn khi cung - cầu thị trường trở lại trạng thái cân bằng sau tuần cơ cấu của các quỹ ETF.

Trong kịch bản tích cực, chỉ số VN-Index có thể tiếp tục đi lên chậm trong nghi ngờ với động lực chính là các nhóm cổ phiếu trong VN30 với kỳ vọng kết quả kinh doanh quý I tích cực. VN-Index có thể sẽ vượt 1.200 điểm “nhẹ nhàng” mà không cần đặt nặng vấn đề đột phá về thanh khoản. Nhưng cũng có thể sẽ chưa đi xa được khi vùng 1.215 và 1.230 điểm là ngưỡng cản gần trong ngắn hạn.

Trong kịch bản thận trọng, chỉ số VN-Index có thể chưa vượt được vùng 1.200 điểm hoặc thậm chí vượt qua 1.205 - 1.208 điểm nhưng sau đó giảm trở lại và bước vào nhịp chỉnh kỹ thuật trong biên độ hẹp 1.165 – 1.195 điểm.

Áp lực bán ròng từ khối ngoại, áp lực chốt lời của nhóm midcap và penny sẽ khiến dòng tiền thận trọng hơn và mất thời gian điều chỉnh tích lũy trước khi nhóm VN30 lấy lại động lực đẩy chỉ số vượt cản một cách mạnh mẽ, chứ không phân hóa như thời điểm hiện tại. Vùng hỗ trợ cho thị trường ở 1.130 – 1.150 điểm.

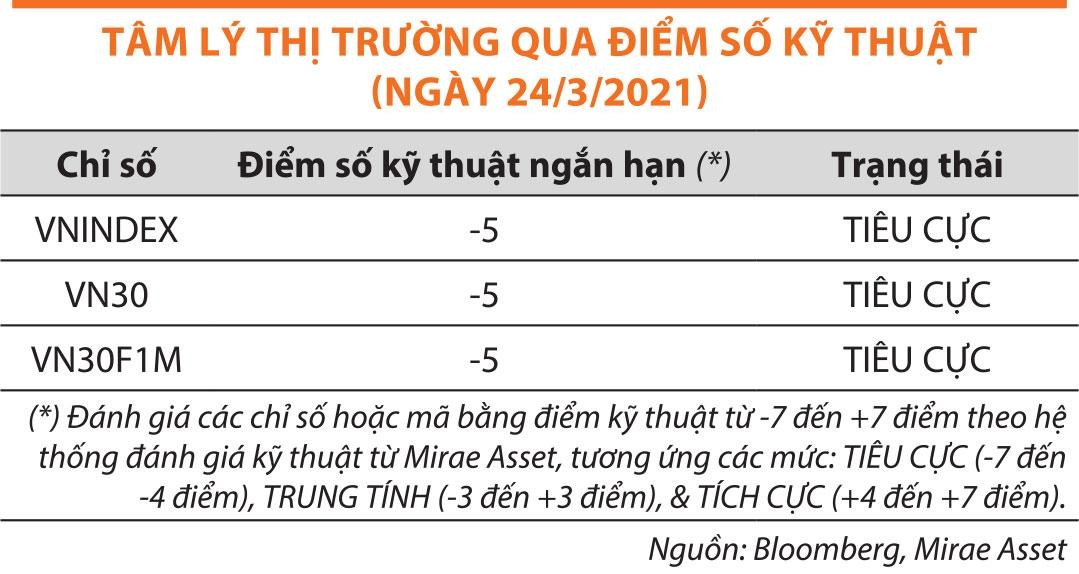

Thị trường đã xuất hiện những phiên giảm điểm mạnh và liên tục trong tuần từ 22-26/3/2021. Có thể do tâm lý lo ngại “làn sóng Covid thứ 3” từ châu Âu. Kinh nghiệm cho thấy hai lần dịch trước Việt Nam đi sau thế giới về sự lây lan. VN-Index và các chỉ số chính tại Việt Nam đang phản ứng tiêu cực trước sự lây lan có thể xảy ra khi các chỉ số kỹ thuật ngắn hạn đều ở mức -5 (thấp nhất là -7).

|

Bổ sung cho tâm lý tiêu cực này, phần lớn trong 100 mã có thanh khoản tốt nhất thị trường về giá trị giao dịch cũng có điểm số kỹ thuật tiêu cực hoặc trung tính theo thang điểm của Mirae Asset.

Thị trường có thể tốt hơn nếu trạng thái bán ròng của khối ngoại giảm

Cản trở lớn của thị trường là áp lực bán ròng lớn và duy trì kéo dài của nhà đầu tư nước ngoài. Kể từ đầu năm 2021, khối ngoại bán ròng trên sàn HOSE 12.348 tỷ đồng, trong đó bán ròng thông qua khớp lệnh 17.346 tỷ đồng và mua ròng thông qua thỏa thuận 4.691 tỷ đồng. Nếu tính lũy kế từ 2020 đến nay, giá trị bán ròng khớp lệnh trên HOSE đã vượt qua 55.700 tỷ đồng.

Theo dữ liệu tổng hợp của FiinTrade, sở hữu của nhà đầu tư nước ngoài trên HOSE đã về mức thấp hơn hồi đầu năm 2018, còn khoảng 18,5% (tỷ lệ số cổ phiếu). Mức đỉnh giữa hai thời điểm được ghi nhận là 21% đầu năm 2020. Kể từ đó, tỷ lệ sở hữu nước ngoài giảm mạnh và liên tục cho đến nay.

Lực đỡ cho thị trường chính là nhà đầu tư trong nước. Từ đầu năm 2021, họ đã mua ròng khớp lệnh 19.800 tỷ đồng, dòng tiền mua mạnh kể từ sau Tết Nguyên đán Tân Sửu (16.300 tỷ đồng).