Ảnh: Lê Toàn

Ảnh: Lê Toàn

GVR: Ứng viên cạnh tranh vị trí trong VN30

Sau khi chào bán cổ phần lần đầu ra công chúng (IPO) ngày 2/2/2018, cổ phiếu GVR của Tập đoàn Công nghiệp Cao su Việt Nam - Công ty cổ phần đã được đưa lên giao dịch trên UPCoM từ 21/3/2018.

GVR hiện là doanh nghiệp lớn nhất cả nước trong lĩnh vực cao su với hơn 400.000 ha rừng cao su, sản lượng cao su tiêu thụ trung bình mỗi năm khoảng 400.000 - 450.000 tấn, 13 nhà máy chế biến các sản phẩm gỗ, chiếm khoảng 60% nguồn cung gỗ ghép tấm và 50% thị phần gỗ MDF trong nước.

Trong lĩnh vực khu công nghiệp, GVR thuộc nhóm dẫn đầu với 12 khu công nghiệp, tổng diện tích khoảng 6.000 ha. Tập đoàn còn có nhiều diện tích đất văn phòng tại các thành phố lớn như Hà Nội, TP.HCM…

Toàn bộ tài sản, đất đai của GVR được quản lý qua công ty mẹ và 103 công ty con, 21 công ty liên kết. Tính đến cuối tháng 9/2019, tổng tài sản hợp nhất đạt 76.020 tỷ đồng, tương đương hơn 3,2 tỷ USD.

Trong xu hướng giảm của giá cao su thiên nhiên, kết quả kinh doanh của VRG trong giai đoạn 2013 - 2015 liên tục sụt giảm.

Dù đã phục hồi đáng kể từ năm 2016 (tại hội nghị tổng kết hoạt động sản xuất - kinh doanh 2019 mới đây, lãnh đạo GVR ước tính, lợi nhuận trước thuế đạt 5.131 tỷ đồng, tăng 20,7% so với năm 2018), nhưng so với quy mô tài sản, nguồn vốn lớn, các chỉ số hiệu suất sinh lời của GVR vẫn ở mức thấp.

Đây được đánh giá là một trong những nguyên nhân khiến đợt IPO năm 2018 của GVR kém hấp dẫn nhà đầu tư tài chính, dù sở hữu quy mô tài sản lớn.

Trong khi đó, nhà đầu tư chiến lược cũng không mặn mà khi theo kế hoạch, Nhà nước sẽ giữ 75% cổ phần GVR sau cổ phần hóa và hạn chế nhà đầu tư nước ngoài làm cổ đông chiến lược.

Kết quả, trong số 475,1 triệu cổ phần chào bán chỉ có 99,1 triệu cổ phần được bán thành công, chiếm khoảng 21%.

Trước thềm niêm yết trên HOSE, triển vọng của GVR đang được đánh giá sáng hơn khi nhiều doanh nghiệp trong Tập đoàn đã chuyển đất cao su sang đầu tư khu công nghiệp để tận dụng lợi thế quỹ đất sạch, giúp giảm chi phí đến bù và tiết kiệm thời gian giải phóng mặt bằng.

Tuy vậy, việc giá cao su tự nhiên hồi phục không đáng kể, đầu tư khu công nghiệp cần thời gian, GVR khó có thể cải thiện mạnh hiệu suất sinh lời trong ngắn hạn.

Với 4 tỷ cổ phiếu, vốn hóa theo thị giá hiện nay ở mức 46.800 tỷ đồng, GVR sẽ đứng thứ 21 trên HOSE về quy mô vốn hóa, qua đó trở thành ứng viên cạnh tranh vị trí trong danh mục chỉ số VN30, vốn là lựa chọn hàng đầu của nhiều quỹ đầu tư.

Cổ phiếu GVR hiện có tính thanh khoản không cao, nhưng kỳ vọng sẽ sớm được cải thiện sau khi chuyển lên niêm yết trên HOSE.

CKG: Hiệu quả còn thấp so với quy mô tài sản

Công ty cổ phần Tập đoàn Tư vấn Đầu tư Xây dựng Kiên Giang (CKG) hoạt động trong lĩnh vực tư vấn, thiết kế, xây dựng và đầu tư các dự án bất động sản, bên cạnh đó là hoạt động thương mại, thi công xây lắp và kinh doanh nhà hàng.

Trong đó, bất động sản là mảng chiếm tỷ trọng cao nhất trong cơ cấu doanh thu, lợi nhuận của CKG và có xu hướng tăng trong các năm qua.

Bản cáo bạch của CKG cho biết, tại TP. Rạch Giá, một số dự án bất động sản mà Công ty đang triển khai là Khu dân cư phường An Bình (22,6 ha), Hoa viên Vĩnh Hằng (40,22 ha), Khu đô thị lấn biển Tây Bắc TP. Rạch Giá (99,84 ha), Khu dân cư Nam An Hòa giai đoạn 1 (14,52 ha), Khu dân cư Chợ nông hải sản Trung tâm thương mại Rạch Giá (6,39 ha), Tuyến dân cư đường số 2 phường Vĩnh Quang (10,96 ha).

Tại Phú Quốc, CKG đang triển khai dự án Khu biệt thự xã Cửa Dương (6,9 ha). Ngoài ra, Công ty có 11 dự án khác đang chờ hoàn thiện pháp lý.

Theo báo cáo tài chính hợp nhất của CKG, trong 9 tháng đầu năm 2019, Công ty đạt doanh thu 910,7 tỷ đồng, lợi nhuận sau thuế 97,4 tỷ đồng, lần lượt tăng 95,6% và 98,4% so với cùng kỳ năm 2018.

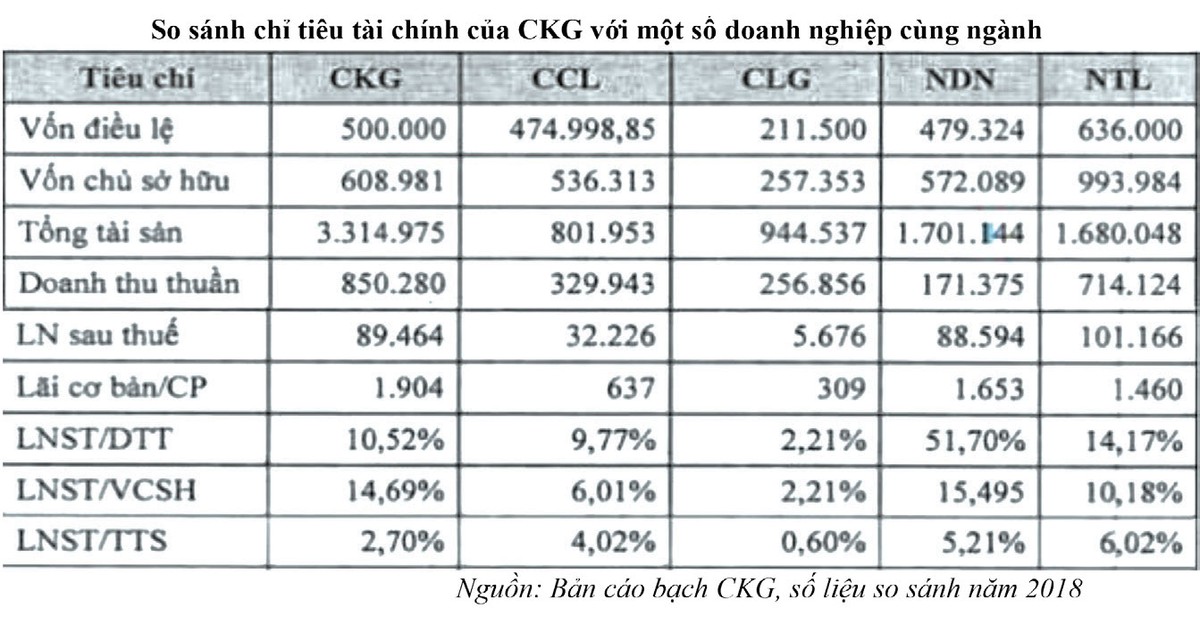

Lợi nhuận tăng trưởng, nhưng do nhiều dự án còn đang đầu tư, với quy mô tổng tài sản lên đến 4.247 tỷ đồng tính đến 30/9/2019, hiệu suất sinh lời của CKG còn khá thấp so với nhiều doanh nghiệp cùng ngành.

Trong khi đó, cơ cấu nguồn vốn của CKG có dấu hiệu rủi ro khi tính đến 30/9/2019 có tổng nợ vay 1.474 tỷ đồng, chiếm 35% tổng nguồn vốn, khiến Công ty đối mặt với áp lực lãi vay.

Nhìn chung, mặc dù là doanh nghiệp quy mô lớn tại tỉnh Kiên Giang với 75% thị phần mảng bất động sản, 82% thị phần thi công xây lắp riêng tại TP. Rạch Giá (theo bản cáo bạch CKG), nhưng việc thị trường hoạt động bị bó hẹp cũng được đánh giá là một rủi ro kinh doanh, bởi phụ thuộc vào tình hình kinh tế - xã hội cũng như các chính sách tại địa phương.

Trước thời điểm niêm yết, cơ cấu cổ đông của CKG khá loãng và thiếu các nhóm đối trọng để tăng cường sự phản biện giữa các nhóm cổ đông.

Theo danh sách đến ngày 13/12/2019, CKG có 513 cổ đông, với 99,07% cổ phần được nắm giữ bởi các nhà đầu tư trong nước. Tổng số cổ phần cổ đông nội bộ nắm giữ là 19,93%. Công ty chỉ có 3 cổ đông lớn, bao gồm 2 cá nhân và 1 tổ chức, với tổng sở hữu 21,34%.

AGG: Tăng vốn nhanh dẫn đến áp lực pha loãng

Công ty cổ phần Đầu tư và Phát triển Bất động sản An Gia (AGG) chuyên đầu tư và phát triển các dự án nhà ở, căn hộ tập trung tại TP.HCM, một số dự án đã hoàn thành như The Garden - Tân Phú, Angia Star - Bình Tân, Riverside Hoàng Quốc Việt - Quận 7…

Năm 2017 - 2018, nguồn doanh thu của AGG chủ yếu đến từ bán căn hộ với tỷ trọng trên 90%, nhưng trong 9 tháng đầu năm 2019, mức đóng góp của mảng này giảm còn 28,47%, do Công ty không có hoạt động bàn giao nhà.

Ngược lại, doanh thu từ dịch vụ tư vấn (2% doanh số bán hàng) tăng mạnh, nhờ mở bán các sản phẩm tại dự án Signial (Quận 7) và The Sóng (Vũng Tàu), đạt 104 tỷ đồng; chiếm tỷ trọng doanh thu lớn nhất với 41,99%.

Bản cáo bạch của AGG cho biết, hiện nay, quỹ đất các dự án của AGG vào khoảng 57,8 ha. Ngoài 2 dự án Signial và The Sóng dự kiến bàn giao trong năm 2020 và 2021, Công ty còn có 6 dự án khác đang triển khai, trong đó dự án West Gate - Quận 7 dự kiến mở bán trong năm 2020, còn lại đang hoàn thiện thủ tục pháp lý.

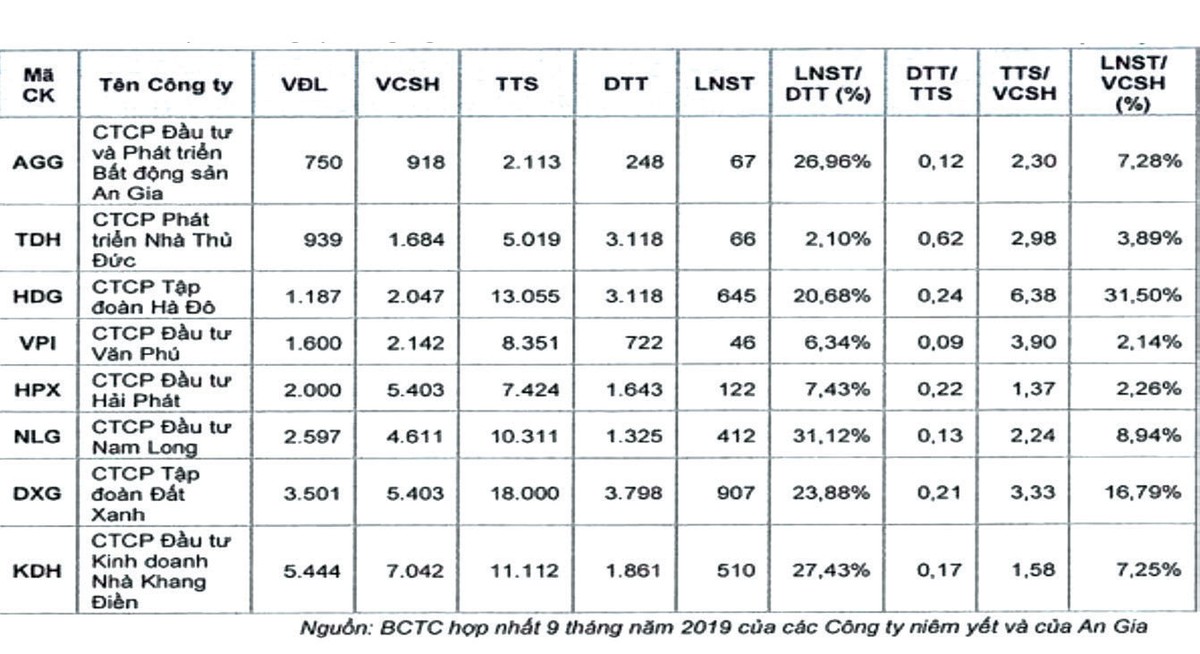

Tính đến 30/9/3019, quy mô tổng tài sản của AGG đạt 2.113 tỷ đồng, thuộc nhóm tầm trung trong số các doanh nghiệp bất động sản đang niêm yết. Trong hơn 1 năm trở lại đây, quy mô vốn chủ sở hữu, đặc biệt là vốn điều lệ của AGG tăng khá nhanh.

Cụ thể, nếu như tính đến tháng 9/2018, vốn điều lệ của AGG mới là 131,5 tỷ đồng thì chỉ trong 1 năm (từ tháng 10/2018 đến tháng 9/2019), thông qua 5 lần tăng vốn, con số đã được nâng lên 750 tỷ đồng (tương ứng 75 triệu cổ phiếu).

Việc tăng vốn nhanh đã gây áp lực pha loãng đáng kể lên hiệu suất sinh lời của doanh nghiệp, mặc dù kết quả kinh doanh cũng tăng mạnh.

Theo báo cáo tài chính của AGG, năm 2018, doanh thu thuần đạt 1.125 tỷ đồng, tăng 14%, lợi nhuận sau thuế của cổ đông công ty mẹ đạt gần 292 tỷ đồng, gấp 5,5 lần năm 2017.

Tại buổi giới thiệu cơ hội đầu tư cuối tháng 12/2019, lãnh đạo AGG chia sẻ, năm 2019, ước tính lợi nhuận sau thuế của cổ đông công ty mẹ đạt 320 tỷ đồng, tăng 9,6% so với năm 2018. Với 75 triệu cổ phần, mức thu nhập trên mỗi cổ phần (EPS) năm 2019 của AGG là 4.260 đồng.

Lợi nhuận của AGG tăng trưởng tốt trong 2 năm qua, nhưng nhà đầu tư cũng cần lưu ý thêm rằng, với đặc thù doanh nghiệp bất động sản, việc hạch toán doanh thu, lợi nhuận có tính thời điểm khi bàn giao dự án.

So sánh AGG với một số doanh nghiệp cùng ngành.

Do đó, lợi nhuận trong năm 2020 và 2021 phụ thuộc hầu như chỉ vào 1 dự án mỗi năm có thể khiến kết quả kinh doanh của Công ty biến động mạnh, nếu việc hoàn thiện và bàn giao dự án không kịp tiến độ dự kiến.

ICT: Doanh thu, lợi nhuận giảm trước thềm niêm yết

Công ty cổ phần Viễn thông Tin học Bưu điện (ICT) chuyên bán buôn thiết bị và linh kiện điện tử, viễn thông và công nghệ thông tin, đóng góp hơn 80% doanh thu và trên 70% lợi nhuận gộp.

15% doanh thu còn lại đến từ việc triển khai các gói dịch vụ hỗ trợ dự án viễn thông và công nghệ thông tin, cho thuê thiết bị, cung cấp các dịch vụ gia tăng trên nền tảng di động và khoảng 5% đến từ việc bán thẻ cào, điện thoại…

ICT hoạt động trong lĩnh vực được đánh giá giàu tiềm năng tăng trưởng nhưng áp lực cạnh tranh lớn, nên vị thế là một thành viên của Tập đoàn Bưu chính Việt Nam (VNPT, sở hữu 31,43% vốn điều lệ ICT) được xem là lợi thế cạnh tranh của Công ty trong việc nhận các hợp đồng từ Tập đoàn.

Tuy vậy, kết quả kinh doanh của ICT trong 2 năm trở lại đây lại có phần kém khả quan.

Cụ thể, về doanh thu, sau khi tăng đột biến khoảng 80% trong năm 2017 do Công ty ký được nhiều hợp đồng nhờ nhu cầu đầu tư cơ sở hạ tầng và thiết bị của các nhà mạng, thì trong năm 2018, doanh thu thuần hợp nhất của ICT giảm khoảng 23% so với năm 2017, lợi nhuận trước thuế giảm 47,78%.

Trong 9 tháng đầu năm 2019, ICT ghi nhận doanh thu 818,7 tỷ đồng và lợi nhuận trước thuế 37,8 tỷ đồng, lần lượt giảm 42% và 41,7% so với cùng kỳ năm 2019; hoàn thành 31% mục tiêu doanh thu và và 32% mục tiêu lợi nhuận cả năm.