Tích sản cổ phiếu là một trong những chiến thuật đang được giới đầu tư sử dụng nhằm gia tăng tài sản ổn định trong tương lai thông qua việc mua những cổ phiếu bị thị trường định giá thấp. Những nhà đầu tư này miệt mài mua tích lũy cổ phiếu ở vùng giá thấp với mong muốn trong tương lai, cổ phiếu sẽ được định giá hợp lý hơn. Cổ phiếu ngân hàng đang là một trong những nhóm cổ phiếu nhà đầu tư đang “ngắm” để tích sản.

3 lý do nên chọn cổ phiếu ngân hàng để đầu tư dài hạn

Có rất nhiều lý do để lựa chọn cổ phiếu ngân hàng vào rổ danh mục trong đó, lý do lớn nhất là quy mô. Hệ thống ngân hàng có quy mô rất lớn và là nhóm cổ phiếu dẫn dắt thị trường chứng khoán. Hiện trên thị trường chứng khoán có 27 mã cổ phiếu ngân hàng đang giao dịch, chiếm khoảng 1/3 tỷ trọng vốn hóa và tác động lớn đến xu hướng dài hạn của thị trường chung.

Thứ hai, với vai trò hỗ trợ vốn nền kinh tế, lưu thông tiền tệ, sức khỏe hệ thống ngân hàng được giám sát thường xuyên để bảo đảm an toàn. Ở Việt Nam chưa từng có tiền lệ Ngân hàng phá sản. Chính vì thế, cổ phiếu ngân hàng thường được coi là thước đo đo lường sức khỏe nền kinh tế. Điều này cũng đồng nghĩa với việc nếu nền kinh tế “sáng” lên sau hàng loạt biến cố thì cổ phiếu ngân hàng thường được dòng tiền “kích hoạt” chọn mua đầu tiên.

Thứ ba, cổ phiếu ngân hàng sau chu kỳ điều chỉnh giảm sâu đã và đang có mức định giá rẻ hơn trước đây rất nhiều. Việt Nam lại là quốc gia đang phát triển và các dịch vụ tài chính có rất nhiều cửa sáng để phát triển mạnh mẽ. Cổ phiếu ngân hàng là tâm điểm chọn mua không chỉ của dòng tiền nội mà khối ngoại cũng quan tâm.

Nên “ngắm” những chỉ số nào để lựa chọn cổ phiếu ngân hàng?

Đâu là thước đo cổ phiếu ngân hàng nào là phù hợp để rót tiền? Thông thường, những nhà đầu tư chuyên nghiệp khi tiến hành lựa chọn danh mục sẽ sử dụng phương pháp phân tích “top down” tức phân tích bối cảnh vĩ mô rồi tới phân tích thị trường sau đó sẽ lựa chọn nhóm ngành nổi trội và cuối cùng là phân tích cổ phiếu nổi trội trong nhóm ngành thông qua các chỉ số định giá.

Có rất nhiều tiêu chí khác nhau để định giá một cổ phiếu. Riêng đối với lĩnh vực ngân hàng, giới đầu tư thường quan tâm đến những chỉ tiêu cơ bản như P/E, P/B, ROE, ROA…và sử dụng thêm các tiêu chí cấu thành để dự phóng tiềm năng tăng giá trong tương lai.

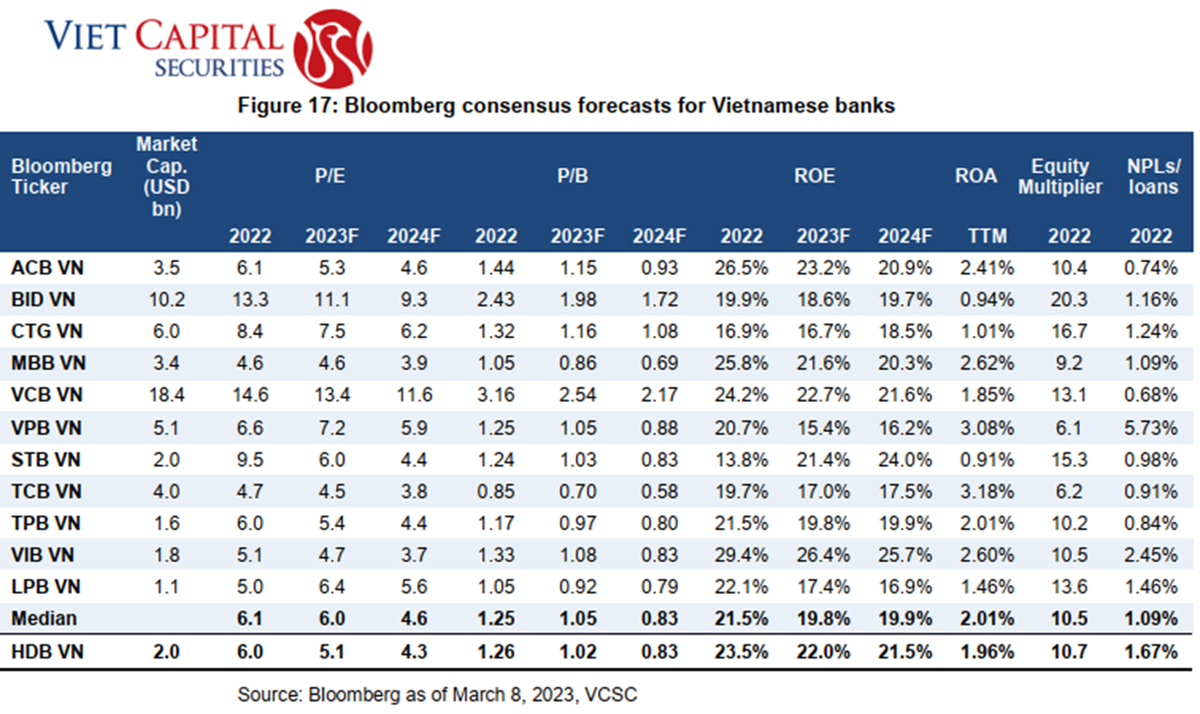

Ví dụ, trong báo cáo phân tích cơ hội đầu tư vào cổ phiếu HDB của HDBank hồi tháng 3/2023, Chứng khoán Bản Việt (VCSC) đã đưa ra bản thống kê 4 chỉ số cơ bản nêu trên của 12 ngân hàng niêm yết như ACB, BIDV, Vietinbank, Mbank, Vietcombank, VPBank, Sacombank, Techcombank, TPBank, VIB, LienVietPostBank để nhìn thấy bức tranh chung của toàn ngành. Từ số liệu đó, VCSC tính ra con số bình quân của toàn ngành, tiếp đến là so sánh HDB dưới bình diện so sánh với toàn ngành.

|

Theo phương pháp thống kê các chỉ số cơ bản, VCSC nhận ra các ngân hàng niêm yết đang có mức P/E bình quân năm 2022 khoảng 6.1 lần và P/B ở mức 1.25 lần. Trong khi đó, cả 2 chỉ số này ở HDB lần lượt là 6.0 và 1.02 tức cổ phiếu HDB đang “bị” thị trường định giá thấp hơn bình quân các cổ phiếu ngân hàng khác.

Để có cơ sở nhận định chắc chắn hơn về cơ hội đầu tư vào cổ phiếu HDB với kỳ vọng tăng trên 30%, VCSC đã dự phóng số liệu năm 2023, 2024 của các ngân hàng đồng thời dự phóng P/E năm 2023, 2024 của HDB lần lượt là 5.1 lần và 4.3 lần, cả 2 chỉ số này đều thấp hơn con số bình quân ngành. Số liệu P/B dự phóng 2023, 2024 của đạt lần lượt là 1.02 lần và 0.83 lần.

2 chỉ số ROE, ROA cũng cho thấy sự hiệu quả trong khai thác nguồn vốn, tài sản của HDBank. ROE của 11 ngân hàng niêm yết bình quân đang ở mức 21,5% cho năm 2022, thấp hơn rất nhiều mức 23,5% mà HDB đạt được. VCSC cũng dự phóng trong năm 2023, 2024 ROE của HDBank tiếp tục cao hơn bình quân chung mấy điểm phần trăm.

Một trong những phương pháp “phụ thêm” để VCSC đưa ra kết luận cho khuyến nghị MUA cổ phiếu HDB với mức sinh lời trên 30% của mình đó là so sánh với ngân hàng có hoạt động kinh doanh tương đồng. Cụ thể, trong báo cáo của mình, VCSC đã lấy HDBank và VPBank là 2 ví dụ tương đồng do cả 2 đang sở hữu mảng bán lẻ thông qua công ty tài chính tiêu dùng (đối với VPBank là FE Credit và HDBank là HD SAISON). Theo VCSC, tuy hoạt động kinh doanh có nhiều điểm tương đồng về dịch vụ nhưng P/E của VPBank đang là 6,6 lần còn HDBank đang ở mức 6 lần. ROE của HDBank dự phóng duy trì 21,5-22% nhưng ROE dự phóng tương lai của VPBank có thể về trên dưới 16%.

2 tiểu mục cấu thành nội hàm các chỉ số định giá là tổng tài sản và nợ phải trả của HDBank cũng rất tốt. Theo VCSC, tổng tài sản của HDBank đã gia tăng nhanh chóng vượt mức 416.000 tỷ đồng. Cùng với đó, chất lượng tài sản cũng được đảm bảo thông qua việc kiểm soát nợ xấu tốt, tỷ lệ nợ xấu của HDB đang ở mức 1,67% - thấp hơn bình quân chung toàn ngành. Trong khi đó ngân hàng tương đồng hoạt động như VPB đang duy trì tỷ lệ nợ xấu ở mức 5,73%.

Chọn cổ phiếu ngân hàng: Đừng quên xét đến tính ổn định khi đối mặt với khủng hoảng

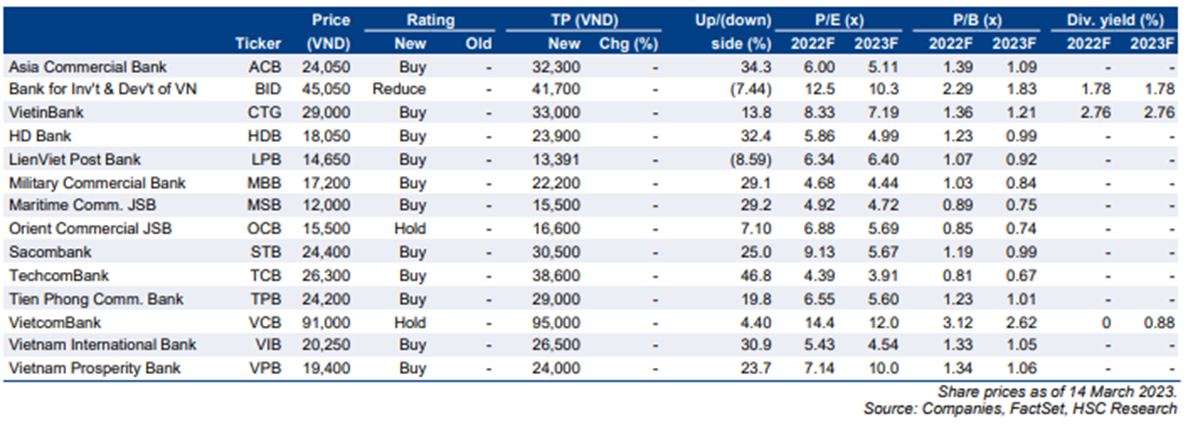

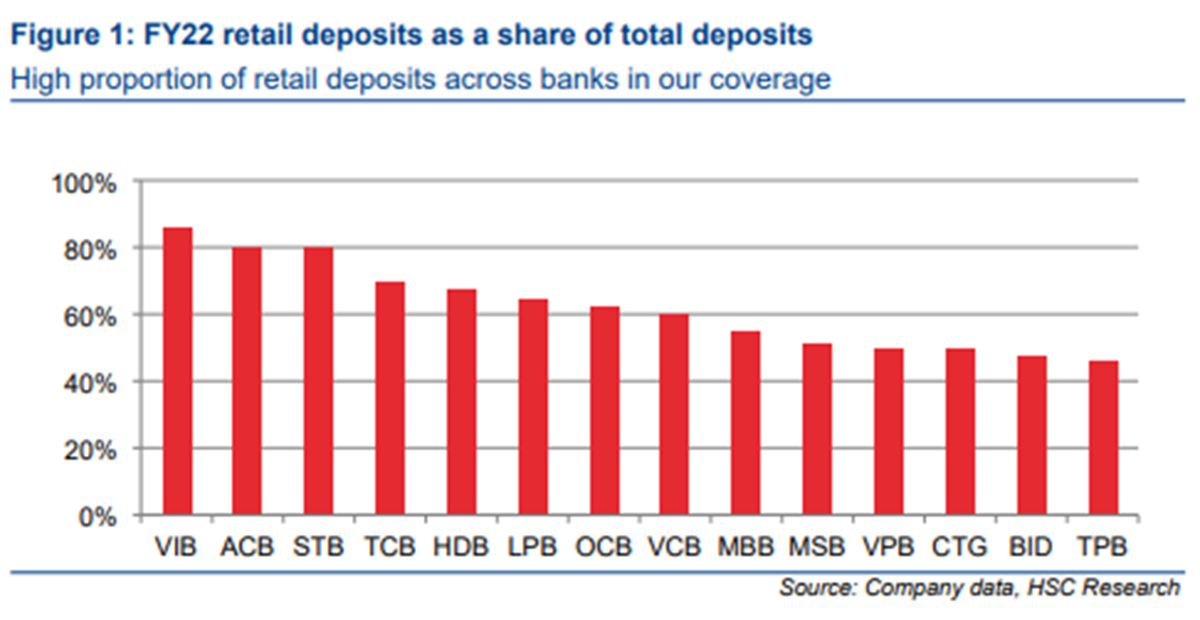

Cùng chung quan điểm cổ phiếu HDB có thể tăng giá trên 30%, phương pháp luận để lựa chọn cổ phiếu ngân hàng của Chứng khoán HSC còn tính thêm tính ổn định của ngân hàng. HSC cho rằng, trong bối cảnh nền kinh tế toàn cầu đang chịu nhiều khủng hoảng do tác động từ sự sụp đổ của một số ngân hàng nước ngoài thì việc lựa chọn cổ phiếu ngân hàng để đầu tư cần quan tâm đầu tiên là mức độ ổn định của từng ngân hàng trong đó yếu tố cơ sở tiền gửi đa dạng, ổn định và ít đầu tư vào chứng khoán là 2 yếu tố lớn nên xem xét.

|

HSC cũng đưa ra dữ liệu cho thấy, top 5 ngân hàng có tỷ lệ tiền gửi cá nhân cao, đạt trên 60% là VIB, ACB, STB, TCB và HDB.

|

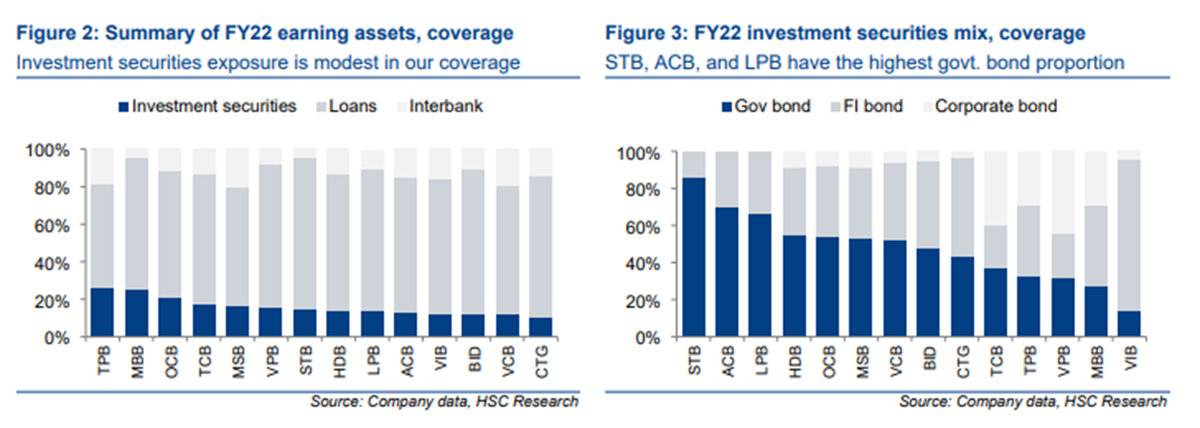

Đối với chất lượng tài sản, 5 ngân hàng đầu tư nhiều vào trái phiếu chính phủ với mức độ an toàn cao là STB, ACB, LPB, HDB và OCB. Những ngân hàng thương mại có tỷ lệ đầu tư vào chứng khoán nói chung ở mức thấp là CTG, VCB, BID, VIB, ACB, LPB, HDB và STB.

|

Kể từ giữa tháng 3/2023 tức thời điểm VCSC và HSC đưa ra khuyến nghị đầu tư đến nay đã gần 3 tuần. Tại thời điểm hiện tại, phương pháp luận của cả 2 công ty chứng khoán này vẫn đang được giới đầu tư quan tâm khi cổ phiếu HDB đã tăng từ 18.500 đồng lên 19.700 đồng tương ứng mức tăng 6,5%. Cổ phiếu này đã và đang kích hoạt dòng tiền cả nội và ngoại khi sở hữu rất nhiều lợi thế mà các chỉ số phân tích đã thể hiện rõ.