Ảnh Internet

Ảnh Internet

Nhiều yếu tố thuận lợi

Kinh tế phát triển đã thay đổi thói quen tiêu dùng của người dân, một trong số đó là hoạt động thanh toán, người dân đã dịch chuyển sang sử dụng các phương thức thanh toán không dùng tiền mặt.

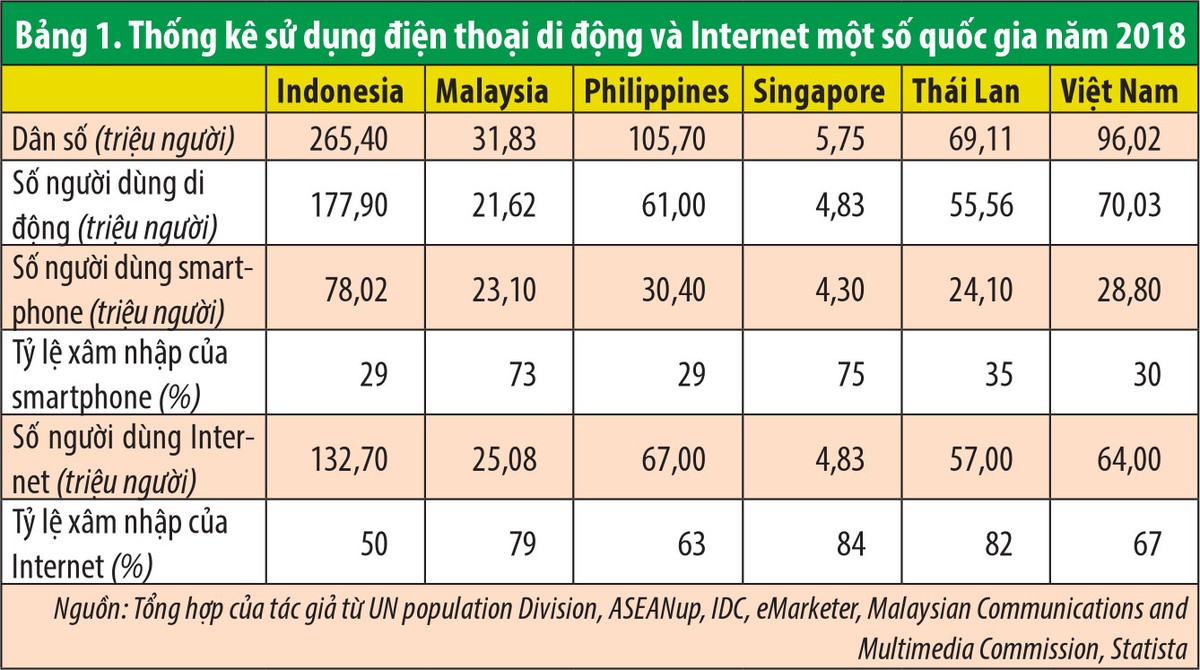

Theo thống kê của Ngân hàng Thế giới, Việt Nam có tỷ lệ thâm nhập Internet là 67% và số điện thoại di động trên 100 người là 147, cao hơn mức bình quân của thế giới (50% và 106). Đây là điều kiện giúp tỷ lệ thanh toán di động tăng từ 37% vào năm 2018 lên 61% vào năm 2019.

Số lượng người chọn thanh toán di động là phương thức thanh toán chính tại các cửa hàng cũng tăng nhanh đáng kể; con số này thậm chí cao hơn các quốc gia khác trong khu vực Đông Nam Á.

Cùng với sự tăng trưởng người dùng smartphone và Internet, nhiều ứng dụng thanh toán ra đời nhằm thúc đẩy tiến trình thanh toán không dùng tiền mặt. Các ngân hàng đã xây dựng hệ sinh thái tiện ích và nâng cao trải nghiệm cho khách hàng thông qua các ứng dụng di động (Mobile App).

Các hình thức thanh toán di động cũng được cung cấp bởi các doanh nghiệp phát hành ví điện tử như: Momo, Zalopay, Viettel Pay, VNPay, Moca…

Những ứng dụng này cung cấp cho người dùng các dịch vụ tiện ích như thanh toán hóa đơn, nạp/rút tiền, thanh toán khi mua hàng tại các chuỗi cửa hàng tiện ích. Một hình thức thanh toán mới là mobile money dự kiến sẽ được cung cấp trong thời gian tới bởi các nhà mạng viễn thông.

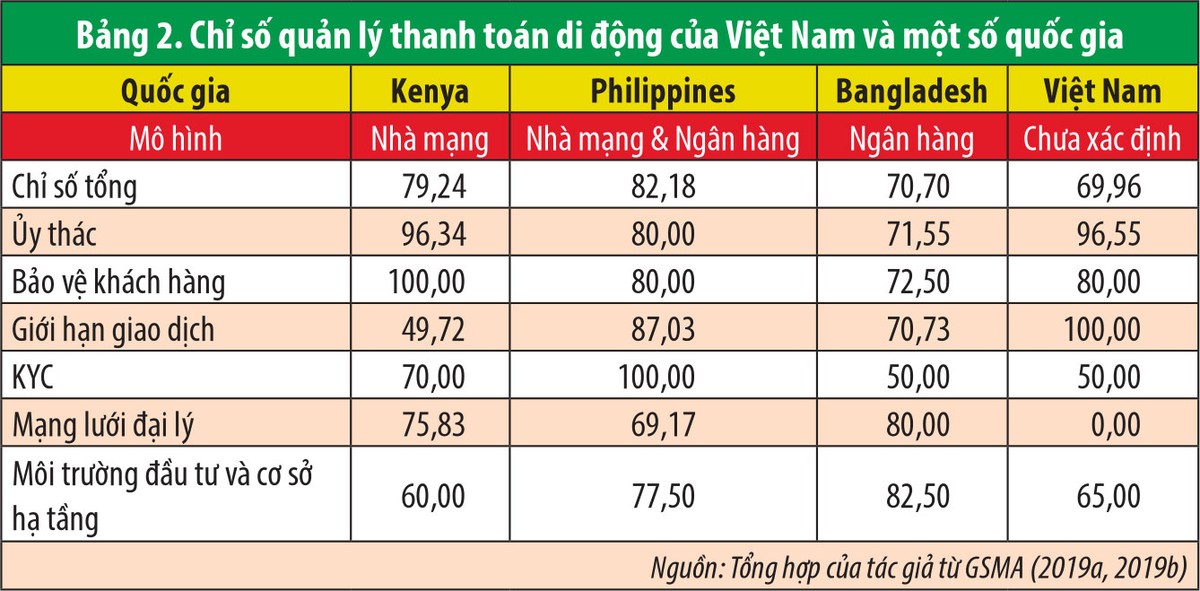

Ngoài ra, theo các tiêu chí của Chỉ số quản lý thanh toán di động của GSMA (xem bảng 2), Việt Nam được đánh giá cao ở các điểm sau: ủy thác; bảo vệ người dùng; giới hạn thanh toán. Điều này thể hiện sự quan tâm của các cơ quan quản lý nhà nước đối với việc phát triển thanh toán phi tiền mặt.

… Nhưng cũng có không ít thách thức

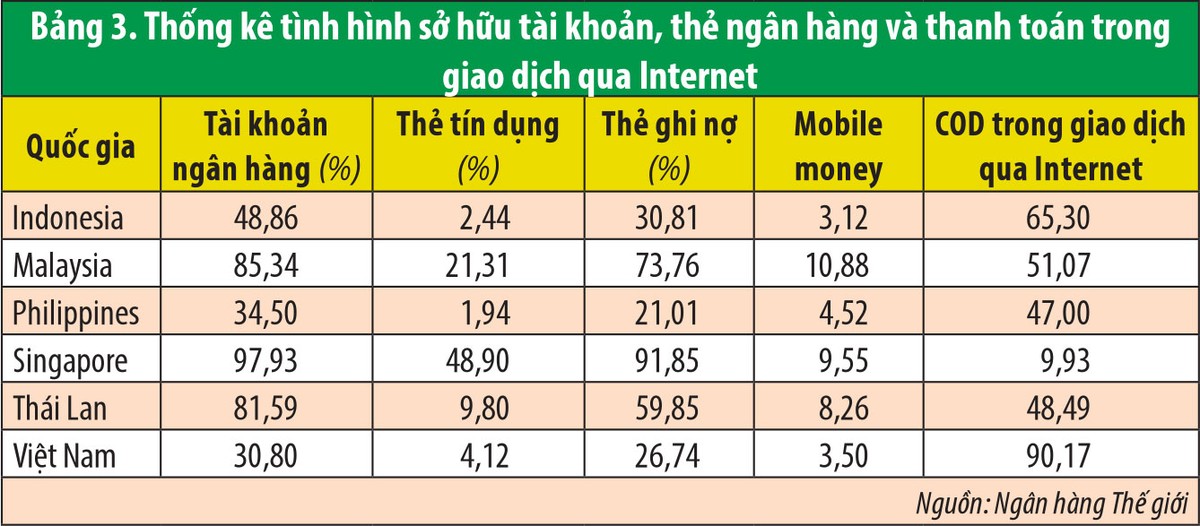

Dù có những thay đổi tích cực trong việc sử dụng thanh toán di động và nhiều phương thức thanh toán điện tử thay thế, nhưng tỷ lệ thanh toán qua tiền mặt tại Việt Nam vẫn xếp ở vị trí cao nhất trong khu vực Đông Nam Á.

Bảng 3 cho thấy, có 90,17% khách hàng chọn hình thức thanh toán khi nhận hàng (COD) trong các giao dịch qua Internet. Lý do giải thích cho việc phương thức COD còn phổ biến là tỷ lệ sở hữu tài khoản ngân hàng, các loại thẻ ngân hàng tại Việt Nam còn thấp so với các nước trong khu vực.

Ngoài các ngân hàng, hiện tại có 32 doanh nghiệp cung cấp dịch vụ trung gian thanh toán (ví điện tử), nhưng cả hai nhóm này nhìn chung chưa chú trọng đầu tư vào công nghệ, mở rộng dịch vụ nên chưa có một hệ sinh thái hoàn chỉnh, chưa có mạng lưới điểm chấp nhận thanh toán rộng khắp để đáp ứng nhu cầu của khách hàng.

Hiện nay, một số siêu thị, cửa hàng tiện dụng và các cửa hàng nhỏ lẻ có thể thanh toán bằng QR code, nhưng lại chỉ thanh toán được trên một số ứng dụng như Momo, Zalo Pay, Moca..., các ví khác thì không sử dụng được.

Tỷ lệ sở hữu tài khoản ngân hàng thấp cũng ảnh hưởng tới việc sử dụng các ứng dụng ví điện tử, do đòi hỏi việc liên kết giữa ví điện tử với tài khoản ngân hàng.

Theo các tiêu chí của Chỉ số quản lý thanh toán di động của GSMA, Việt Nam còn hạn chế ở các điểm sau: định danh khách hàng; mạng lưới đại lý; môi trường đầu tư và cơ sở hạ tầng.

Một số gợi ý chính sách

Để đẩy mạnh thanh toán phi tiền mặt, chúng tôi gợi ý 3 nhóm chính sách sau.

Thứ nhất, đưa ra lộ trình cho các lựa chọn thanh toán. Hiện tại, Ngân hàng Nhà nước (NHNN) là cơ quan chịu trách nhiệm giám sát các thanh toán bằng tiền mặt hoặc kỹ thuật số và thanh toán dựa trên các công nghệ như băng thông rộng và di động.

Khung pháp lý hiện hành cho hoạt động thanh toán ít bị phân mảnh hơn so với các quốc gia khác trên thế giới.

Tuy nhiên, để gia tăng hiệu quả của việc quản lý, NHNN nên xây dựng một lộ trình chung cho các thanh toán bằng tiền mặt và thanh toán số phù hợp với nhu cầu thanh toán của xã hội.

Lộ trình chung cho hoạt động thanh toán cần bao gồm các nội dung: thúc đẩy hiệu quả và giảm chi phí cho các hoạt động thanh toán; cơ sở hạ tầng cho thanh toán như tốc độ kết nối và độ phủ di động; đảm bảo người dân đều được tiếp cận, không ai bị “loại trừ kỹ thuật số - digital exclusion”.

NHNN cần nghiên cứu và xác định các trở ngại có thể ảnh hưởng đến các lựa chọn thanh toán ngang hàng với chi phí thấp và nhanh chóng, đặc biệt là các tùy chọn được cung cấp bởi ứng dụng di động mà dự báo có thể xuất hiện tại Việt Nam.

Thứ hai, xây dựng các quy định thanh toán thống nhất. Khung pháp lý cho thanh toán liên quan đến nhiều cơ quan, điều này có thể không mang lại kết quả tốt nhất về tổng thể khi các giao dịch trở nên kỹ thuật số hơn và có sự xuất hiện của các chủ thể mới tham gia cung cấp dịch vụ.

Chính vì thế, NHNN cần rà soát, xem xét lại các quy định liên quan đến thanh toán để đánh giá sự phù hợp của khung pháp lý đối với các rủi ro của các hoạt động thanh toán, bao gồm cả phân tầng các công ty cung cấp dịch vụ; đảm bảo giám sát hiệu quả chuỗi giá trị tổng thể của hoạt động thanh toán; vai trò của việc chia sẻ dữ liệu giữa các nền tảng và các công ty thanh toán; hạn chế tối đa sự phân mảnh cùng với các quy định phức tạp như ở một số nước trên thế giới.

Thứ ba, xây dựng cơ sở hạ tầng cho hoạt động thanh toán xuyên biên giới. Nghiên cứu của McKinsey & Company cho thấy, xử lý một khoản thanh toán xuyên biên giới trung bình tốn kém gấp mười lần so với xử lý khoản thanh toán trong nước.

Mỗi khoản thanh toán phải qua nhiều khu vực pháp lý và cơ sở hạ tầng thông qua mạng lưới ngân hàng đại lý, điều này khiến cho việc thanh toán chậm, tốn kém và thiếu minh bạch.

Sự ra đời của Chỉ thị PSD2 tại châu Âu và sự xuất hiện của các mô hình ngân hàng mới như ngân hàng mở (Open Banking) sẽ có ảnh hưởng đến hoạt động thanh toán xuyên biên giới trong tương lai.

Hiện tại, các hoạt động ứng dụng công nghệ cho thanh toán quốc tế đã được một số ngân hàng triển khai, chính vì thế đây cũng là vấn đề mà các cơ quan quản lý tại Việt Nam cần lưu ý.

Các cơ quản lý, cụ thể là NHNN cần đa dạng hóa các chuẩn messaging standard và định danh chung để tạo điều kiện cho các hợp tác quốc tế; mở cơ hội tiếp cận cho nhiều nhà cung cấp dịch vụ thanh toán xuyên biên giới; tiếp tục làm việc với các cơ quan quốc tế như Ủy ban về thanh toán và cơ sở hạ tầng thị trường (Committee on Payments and Market Infrastructures) nhằm hỗ trợ việc thanh toán xuyên biên giới hiệu quả hơn và rẻ hơn; hợp tác với ngân hàng trung ương các nước để cải thiện thanh toán cho các hộ gia đình và doanh nghiệp.

Đối với việc xây dựng khung pháp lý liên quan đến thanh toán di động trong tương lai, Việt Nam có thể tham khảo các nội dung chính trong Chỉ số pháp lý của mobile money (Mobile Money Regulatory Index) được tổ chức GSMA đưa ra gần đây (GSMA, 2019b): ủy thác; KYC; bảo vệ người tiêu dùng; mạng lưới đại lý; giới hạn giao dịch và đầu tư; cơ sở hạ tầng. Chỉ số này cũng giúp cung cấp một nền tảng cho đối thoại giữa khu vực công và tư nhân về các cải cách để thúc đẩy tăng trưởng của thị trường.