Chứng khoán Mỹ: Giao dịch ổn định trước các thông tin mới

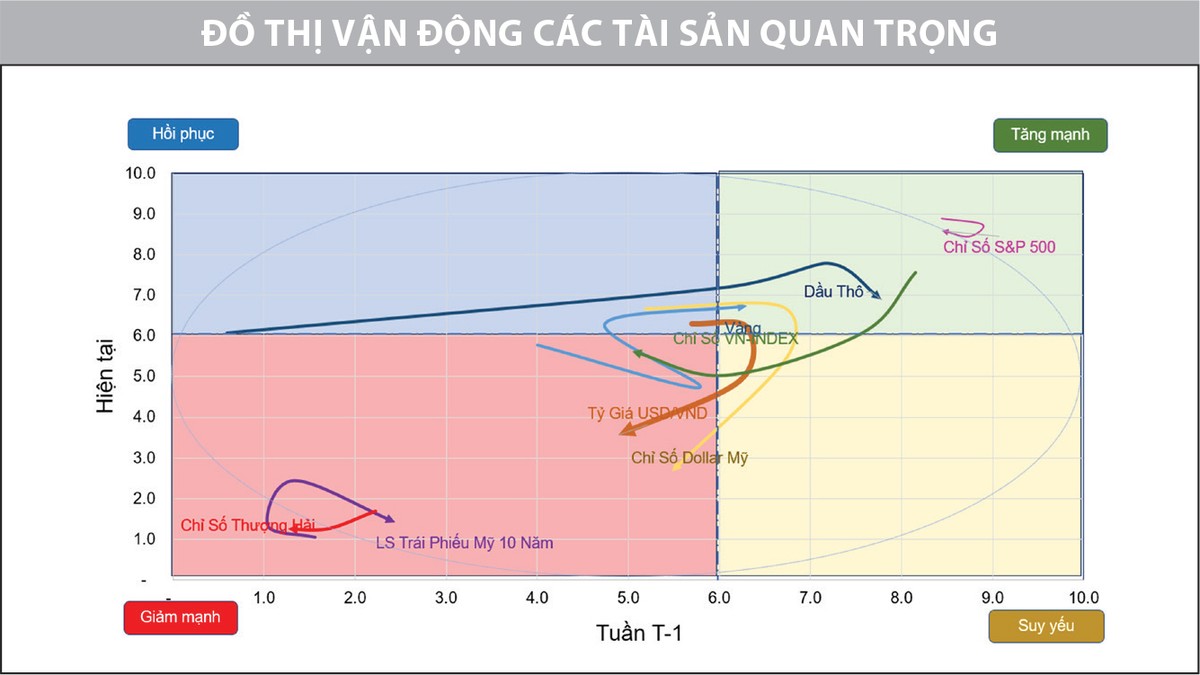

Thị trường chứng khoán Mỹ ít biến động trong tuần qua khi nhà đầu tư đón nhận các nhận định về chính sách từ Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell đi kèm với báo cáo lạm phát mới được công bố. Chỉ số Dow Jones và S&P 500 ghi nhận tuần tăng điểm. Tuy nhiên, chỉ số thiên về công nghệ Nasdaq Composite giảm điểm khi nhóm cổ phiếu công nghệ chịu áp lực điều chỉnh mạnh sau khi duy trì trên đỉnh lịch sử trong một thời gian dài trước đó.

Dữ liệu CPI mới nhất của Mỹ tích cực hơn dự báo, cung cấp thêm lý do để Fed sớm giảm lãi suất. Cụ thể, trong tháng 6/2024, CPI giảm 0,1% so với tháng 5, là lần giảm đầu tiên kể từ tháng 5/2020. So với cùng kỳ năm ngoái, CPI tháng 6 tăng 3%, là mức thấp nhất trong hơn 3 năm và giảm so với mức 3,3% của tháng 5. Loại trừ năng lượng và thực phẩm, CPI lõi tháng 6 tăng 0,1% so với tháng 5, thấp hơn dự báo tăng 0,2% của các chuyên gia; so với cùng kỳ năm ngoái, CPI lõi tăng 3,3%, là mức tăng yếu nhất kể từ tháng 4/2021 và thấp hơn dự báo tăng 3,4% của các chuyên gia…

Với những dữ liệu đã công bố, lạm phát thời gian tới dự kiến sẽ ở mức vừa phải, có lẽ không giảm theo đường thẳng nhưng lạm phát cơ bản có thể hướng tới mức 2,5% vào cuối năm nay. Trong bối cảnh đó, Fed sẽ yên tâm hơn khi bắt đầu chu kỳ cắt giảm lãi suất trong nửa cuối năm 2024. Trong bài phát biểu tuần qua, Chủ tịch Fed bày tỏ quan ngại, nếu giữ mức lãi suất cao quá lâu trong một thời gian dài sẽ ảnh hưởng đến khả năng tăng trưởng kinh tế. Theo đó, thị trường hiện tại kỳ vọng vào 2 lần cắt lãi suất trong 6 tháng cuối năm 2024 và đẩy mạnh giảm lãi suất trong năm 2025 - 2026. Theo công cụ CME FedWatch, thị trường đang dự báo Fed sẽ hạ lãi suất vào tháng 9 tới, với xác suất xảy ra là 92,7%.

|

Thị trường chứng khoán châu Á cũng ghi nhận diễn biến tích cực, với niềm tin lớn hơn vào triển vọng cắt giảm lãi suất của Fed. Trong đó, chứng khoán Trung Quốc với chỉ số Hang Seng hồi phục sau chuỗi ngày điều chỉnh từ cuối tháng 5. Ủy ban Điều tiết chứng khoán Trung Quốc đã phê duyệt việc tăng yêu cầu ký quỹ đối với hoạt động bán khống, bắt đầu từ ngày 22/7/2024, khiến giao dịch trở nên đắt đỏ hơn đối với các quỹ phòng hộ và các nhà đầu tư khác. Trong khi đó, Tập đoàn Tài chính Chứng khoán Trung Quốc, nhà cung cấp dịch vụ cho vay chứng khoán lớn nhất Đại lục, tạm dừng hoạt động cho các công ty môi giới vay chứng khoán bắt đầu từ ngày 11/7/2024.

Tại Nhật Bản, chỉ số Nikkei 225 có tuần tăng điểm nhẹ, dù biến động rung lắc xuất hiện trong những phiên cuối tuần.

Trên thị trường trái phiếu, sau dữ liệu CPI tại Mỹ tích cực hơn dự báo, lợi suất trái phiếu chính phủ Mỹ đi xuống. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm về 4,2% từ mức gần 4,5% sau nhịp hồi phục vào cuối tháng 6. Bên cạnh đó, chỉ số đồng Dollar Index (DXY) giảm về mức 104,4 từ mức 105 trong những phiên đầu tuần qua. Các dữ liệu này góp phần hỗ trợ tâm lý nhà đầu tư trên thị trường cổ phiếu.

Diễn biến giá dầu ghi nhận chậm lại trong tuần qua sau 4 tuần tăng liên tiếp. Trong khi giá dầu Brent chậm lại và giữ ở trên mức 85 USD/thùng thì giá dầu thô WTI tăng nhẹ, tiếp tục nằm trên mức 83 USD/thùng. IEA dự đoán rằng, tăng trưởng nhu cầu dầu toàn cầu sẽ đạt dưới 1 triệu thùng/ngày trong năm nay, một phần do sự phục hồi sau dịch Covid-19 của Trung Quốc đã kết thúc.

|

VN-Index: Chậm lại trước ngưỡng 1.300 điểm

Sau một tuần hồi phục tích cực, tiến sát ngưỡng 1.300 điểm, VN-Index ghi nhận diễn biến chậm lại và điều chỉnh trong 3 phiên giao dịch cuối tuần qua. Khép lại tuần giao dịch, chỉ số đóng cửa ở mức 1.280,75 điểm, giảm 2,29 điểm so với cuối tuần liền trước. Diễn biến này xảy ra trong bối cảnh tuần vừa qua không có quá nhiều thông tin hỗ trợ và các nhà đầu tư đang chờ đợi báo cáo kết quả kinh doanh quý II của các doanh nghiệp sẽ được công bố trong nửa cuối tháng 7.

|

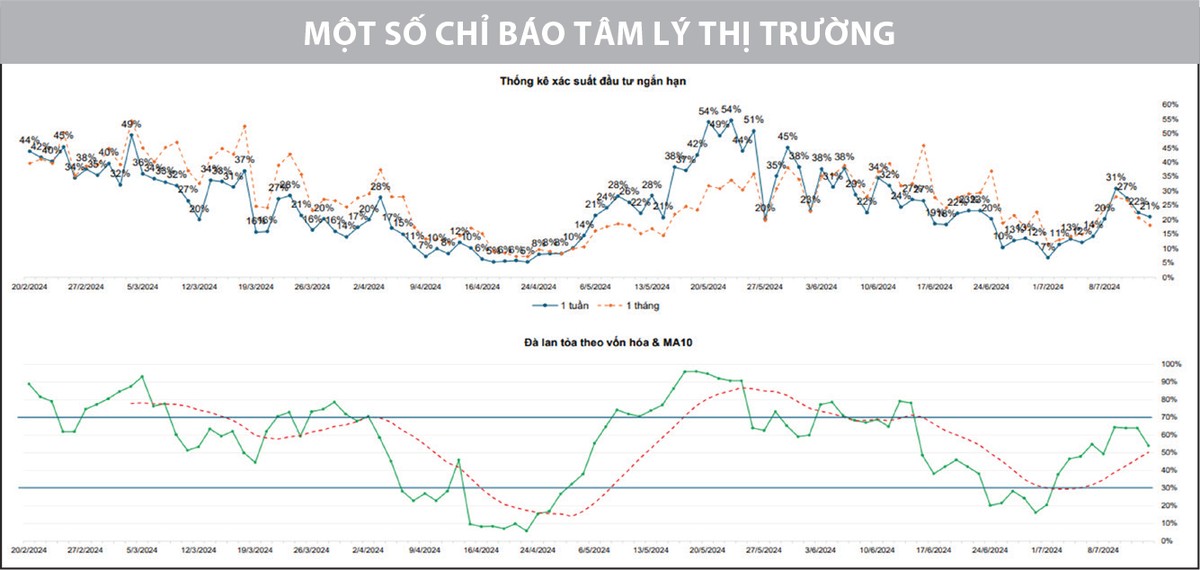

Sự vận động chậm lại và điều chỉnh của thị trường cho thấy ngưỡng 1.300 điểm có sức cản tâm lý rất lớn, sau nhiều lần chưa thể bứt phá. Tuy nhiên, vận động này không quá bất ngờ với các giao dịch ngắn hạn và sự hạ nhiệt của thị trường được cho là cần thiết sau nhịp tăng điểm liên tiếp trong hơn 1 tuần trước đó. Đồng thời, ngưỡng cản tâm lý 1.300 điểm chưa thể chinh phục sau 5 lần nỗ lực trước đây của VN-Index, nên sự chậm lại lần này được coi là một sự chuẩn bị kỹ càng hơn cùng những nhịp tích lũy, củng cố ngưỡng hỗ trợ ngắn hạn để bứt phá trở lại trong thời gian tới.

Thanh khoản trong 3 phiên điều chỉnh gần nhất giảm dần về dưới mức bình quân 20 phiên, cho thấy áp lực bán không quá mạnh. Động thái bán chốt lời xuất hiện sau nhịp hồi phục nhưng không đi kèm trạng thái bán tháo hoặc hoảng loạn. Ngưỡng hỗ trợ quanh vùng 1.250 - 1.270 điểm của VN-Index vẫn đứng vững trước những rung lắc ngắn hạn. Đây là tín hiệu tích cực, vì vùng hỗ trợ này mới được thiết lập lại sau nhịp giảm cuối tháng 6. Xu hướng hồi phục ngắn hạn của chỉ số được duy trì và vận động điều chỉnh hiện được đánh giá là lành mạnh.

Các chỉ báo định lượng không cho thấy chuyển biến xấu đi của thị trường khi dòng tiền vẫn “bám dính” tốt ở các nhóm cổ phiếu, đặc biệt là các nhóm dẫn dắt sóng hồi lần này như ngân hàng, hóa chất, dệt may, công nghệ thông tin, bán lẻ. Mức chiết khấu tại nhóm cổ phiếu tăng tốt cũng không quá mạnh, nền giá của các cổ phiếu đều không có dấu hiệu bị vi phạm. Điều này phù hợp với các dịch chuyển có tính tích lũy, củng cố sau các cú bật tăng trong tuần trước.

Bên cạnh đó, nhịp chỉnh kéo dài trong 3 phiên cuối tuần nhưng chỉ báo định lượng vẫn cho thấy lực cầu đủ mạnh để hấp thụ lượng cung trong ngắn hạn và làm chủ thế trận hồi phục hiện tại. Sự luân chuyển của dòng tiền được ghi nhận tiếp diễn một cách nhịp nhàng, bất chấp các rung lắc. Theo đó, diễn biến tiếp theo có thể kỳ vọng xuất hiện các nhịp tăng trở lại, nhất là ở những dòng cổ phiếu đã và đang có nền giá tích lũy, trong khi dư địa tăng vẫn hấp dẫn.

Nhìn chung, thị trường điều chỉnh trong tuần qua nhưng áp lực bán đã chậm lại và được đánh giá nằm trong nhịp điều chỉnh lành mạnh. Theo đó, các vị thế mua có thể tận dụng nhịp điều chỉnh hiện tại để tích lũy cổ phiếu mục tiêu tại nền giá chặt chẽ nhằm đạt mức giá giải ngân tối ưu, đặc biệt là nhóm cổ phiếu duy trì xu hướng tăng và còn nhiều tiềm năng tăng trưởng, những doanh nghiệp có kết quả kinh doanh quý II tích cực.