Giá dầu thô đang phụ thuộc rất nhiều vào các diễn biến địa chính trị trên thế giới

Giá dầu thô đang phụ thuộc rất nhiều vào các diễn biến địa chính trị trên thế giới

Cổ phiếu dầu khí nóng trở lại

Trên các phương tiện thông tin đại chúng gần đây, thông tin dự báo về một cuộc khủng hoảng năng lượng tại châu Âu xuất hiện dày đặc. Mùa đông lạnh lẽo của châu Âu đang đến gần, nhu cầu nhiên liệu sưởi ấm tăng lên, trong khi Tập đoàn Năng lượng Gazprom của Nga thông báo đóng vô thời hạn đường ống Dòng chảy phương Bắc 1 (Nord Stream 1) dẫn khí đốt đến Đức, cũng là tuyến cung cấp khí đốt then chốt cho châu Âu vì lý do phát hiện rò rỉ dầu trên đường ống. Truyền thông quốc tế cho rằng, động thái này sẽ tiếp tục đẩy giá khí đốt ở châu Âu lên cao hơn nữa.

Châu Âu đang chạy đua cùng thời gian để lấp đầy các bồn trữ trong bối cảnh giá khí đốt tăng vọt dù chưa đến mùa đông. Khi không có nguồn cung từ Nga, lục địa già sẽ phải phụ thuộc nguồn khí đốt nhập khẩu từ các nhà cung cấp khác như Mỹ, Quatar...

Trong khi đó, châu Á - thị trường khí đốt lớn - cũng đang cạnh tranh để có được các nguồn cung tương tự. Điều này là cơ sở cho các dự báo giá khí đốt sẽ ở mức cao trong ít nhất vài tháng tới. Nhóm cổ phiếu dầu khí, đã thành quy luật, mỗi khi xuất hiện những thông tin dự báo giá dầu khí tăng, thu hút sự quan tâm của giới đầu tư chứng khoán.

Tuần qua, hạn mức tăng trưởng tín dụng còn lại (trong tổng chỉ tiêu tăng trưởng 14% của năm 2022) cho các ngân hàng thương mại được Ngân hàng Nhà nước công bố và phản ánh của thị trường chứng khoán trước thông tin này đi ngược với kỳ vọng của phần đông nhà đầu tư cá nhân trước đó. Chỉ số VN-Index điều chỉnh sâu trong phiên giao dịch 7/9, phiên có thông tin chính thức về room tín dụng còn lại. Nhóm cổ phiếu ngân hàng nhuốm đỏ, các dòng cổ phiếu khác cũng không có chất xúc tác đủ mạnh để neo giữ sắc xanh.

Nhìn nhận về diễn biến này, nhà đầu tư Ng.Q.Đạt cho rằng, hơn 450.000 tỷ đồng được “bơm” vào nền kinh tế sau quyết định phân bổ room tín dụng là con số không hề nhỏ. Nền kinh tế, doanh nghiệp, thị trường sau khi được “bơm thêm máu” sẽ thẩm thấu và lan toả một cách từ từ.

Thị trường chứng khoán là thực thể nặng tính tâm lý cung - cầu, thậm chí bộc phát mang tính thời điểm, nên có thể phản ứng tiêu cực trong ngắn hạn, nhưng xa hơn sẽ phản ánh đúng những chính sách tiền tệ và thực trạng vĩ mô.

Đặt trong bối cảnh đó, nhà đầu tư này vẫn có sự ưu tiên với nhóm ngân hàng - nhóm chưa tăng nên khó giảm sâu, đang hưởng lợi chính sách hiện hành và dầu khí - dòng đầu cơ tiêu biểu với luận điểm mùa đông đang đến và OPEC, Nga, Mỹ, Trung sẽ tích cực “tận dụng cơ hội giá cao này”.

|

Nhà đầu tư Đạt chia sẻ, qua quan sát nhóm dầu khí, anh nhận thấy một số cổ phiếu có độ nhạy và chạy khá tốt so với ngành là PVC, PVG, kế đến là PVD, PVB, rồi mới đến PVS, GAS.

Không tiết lộ danh mục cụ thể, nhưng nhà đầu tư này cho biết, 2 cổ phiếu anh ưa thích là PVC và ASP, bởi cứ có sóng cổ phiếu dầu khí là 2 cổ phiếu này “rất bốc”.

Ông Nguyễn Thành Trung, Trưởng phòng Tư vấn đầu tư Công ty Chứng khoán Thành Công (TCSC) nhận định, ngành dầu khí nhận được thông tin tích cực về lô B Ô Môn (sẽ sớm được phê duyệt đầu tư cuối cùng) và giá dầu đang có xu hướng bật tăng trở lại sau đợt giảm trước đó, nên cổ phiếu dầu khí cũng có thêm chất xúc tác để có sóng trong vài tuần nay. Bản chất cổ phiếu dầu khí Việt Nam từ trước đến nay có tính tương quan với biến động của giá dầu trên thị trường thế giới, nên khi giá dầu tăng cao trở lại thì cổ phiếu dầu khí hút được dòng tiền trên thị trường.

Động lực từ Lô B Ô Môn, nhưng cần thời gian để phản ánh

Có những nhận định cho rằng, dự án Lô B Ô Môn sẽ là động lực tăng trưởng mới cho các doanh nghiệp trong chuỗi giá trị dầu khí tại Việt Nam, củng cố nền tảng cơ bản của ngành và thúc đẩy tăng trưởng lợi nhuận của các doanh nghiệp trong các năm tới.

Giá dầu tăng do tác động từ xung đột, nhưng kinh tế châu Âu và Trung Quốc suy giảm nên giá hàng hóa toàn cầu giảm. Về lý thuyết, các doanh nghiệp sử dụng các sản phẩm trực tiếp sau khi hóa dầu sẽ bị ảnh hưởng, nhưng năm nay, kinh tế suy thoái nên giá của các sản phẩm này cũng không tăng như hạt nhựa, nguyên phụ liệu cho dệt may. Bên cạnh đó, giá dầu hiện nay đang có xu hướng giảm nhiều hơn là tăng. Mua cổ phiếu dầu khí đoạn này mà dựa trên giá dầu thế giới thì hơi đặt cược.

Nhà đầu tư Minh Nhật

Dự án này có tổng vốn đầu tư của các hạng mục thượng nguồn và dự án đường ống dẫn khí lần lượt là 6,7 tỷ USD và 1,3 tỷ USD, cung cấp cơ hội việc làm cho các nhà thầu và nhà cung cấp dịch vụ thượng nguồn nội địa. Ước tính trữ lượng dầu thu hồi từ dự án là 107 tỷ m3, 2 triệu m3 khí ngưng tụ (tương ứng 12,65 triệu thùng), với vòng đời khai thác 20 năm, sản lượng khoảng hơn 5,06 tỷ m3/năm, tương ứng khoảng 20 triệu m3 khí/ngày.

Đối với dự án hạ nguồn (các nhà máy điện), có Nhà máy điện Ô Môn 1 (Tập đoàn Điện lực Việt Nam đã xây dựng xong), Nhà máy điện Ô Môn 2 (liên danh Marubeni và Vietracimex), Nhà máy điện Ô Môn 3 và Ô Môn 4. Theo đó, dự án Lô B sẽ cung cấp khí cho các dự án điện Ô Môn 1, 2, 3, 4 và bổ sung khí cho Cụm khí điện đạm Cà Mau.

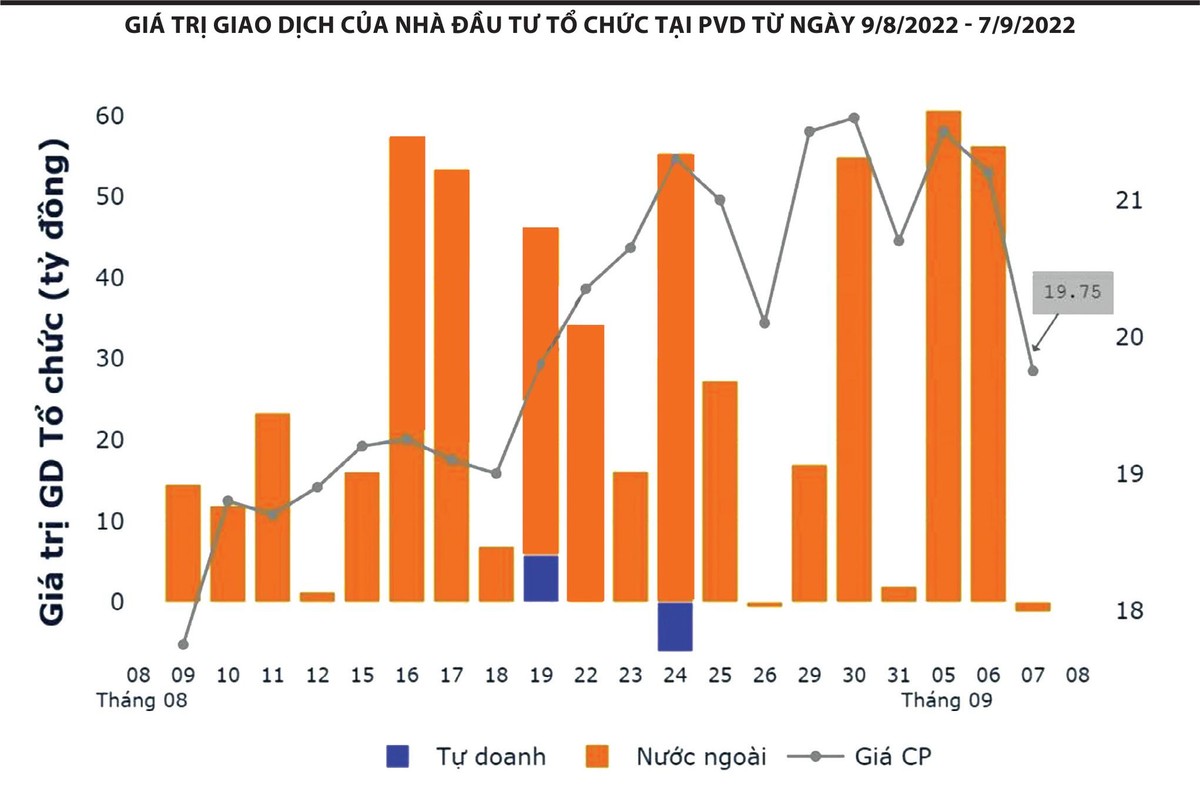

Trên thị trường, có khá nhiều luồng thông tin trái chiều về các nhóm cổ phiếu hưởng lợi từ dự án Lô B Ô Môn; trong đó, nhà đầu tư quan tâm khá nhiều tới PVD và PVS. Đặc biệt, khối ngoại đã mua ròng PVD từ tháng 8 tới nay.

Theo ông Trần Hà Xuân Vũ, Trưởng phòng Tư vấn đầu tư khách hàng cá nhân, Công ty Chứng khoán Rồng Việt (VDSC), để xác định rõ cổ phiếu hưởng lợi từ dự án mới này, nhà đầu tư cần chia các nhóm doanh nghiệp ở thượng nguồn, trung nguồn hay hạ nguồn.

Với thượng nguồn, vốn đầu tư của dự án Lô B Ô Môn ước tính là 6,7 tỷ USD, có các công việc là thi công lắp đặt giàn khoan EPCI - hưởng lợi trực tiếp là các nhà thầu nước ngoài như Mc Dermoit, Huyndai, Samsung, Vietsovpetro và PVS. Khối lượng công việc nhiều như vậy, các nhà thầu phụ cũng được hưởng lợi và thời gian qua, cổ phiếu của doanh nghiệp nhóm này như PXS đã tăng rất mạnh.

Với hoạt động khoan thăm dò, ông Vũ đánh giá, PVD sẽ hưởng lợi nhiều nhất nhờ khối lượng công việc lớn. Tuy nhiên, PVD lại thiếu giàn khoan phù hợp nhất để thực hiện dự án này. Nhiều khả năng Công ty sẽ phải thuê ngoài và đầu tư hoặc sử dụng/hoán cải giàn cũ của mình để phù hợp với dự án.

Hai cổ phiếu nhỏ như PVC, PVS, theo ông Vũ, cũng nằm trong nhóm được hưởng lợi. Với PVC, cơ sở là doanh nghiệp này chuyên cung cấp các dung dịch khoan hỗ trợ hoạt động khoan và khai thác dự án, trong khi PVS có khả năng trúng thầu kho chứa FSO.

Có thể xem Lô B Ô Môn là chìa khoá để thay đổi về chất của ngành dầu khí Việt Nam, trong bối cảnh các nguồn khí, mỏ khí khu vực phía Nam đang cạn dần. Sẽ có rất nhiều doanh nghiệp niêm yết hưởng lợi trực tiếp và gián tiếp từ dự án này. Nếu nói về yếu tố nền tảng cơ bản thì đây chính là cơ hội đầu tư tốt cho vài năm tới.

Ông Nguyễn Thành Trung, Trưởng phòng Tư vấn đầu tư Công ty Chứng khoán Thành Công (TCSC)

Ở trung nguồn (dịch vụ cung cấp đường ống, lắp đặt, đấu nối các tuyến ống nội mỏ và đường ống ngoài khơi về bờ cũng như trên bờ; bọc ống), ông Vũ nhận định, nhiều khả năng PVGas sẽ có doanh thu phát sinh từ phần đường ống này. Khi đường ống hoàn thiện sẽ giúp tăng sản lượng vận chuyển khí của GAS từ mức trung bình 9 tỷ m3 khí lên mức 15 tỷ m3 khí, cước vận chuyển dự kiến là 1,65 USD/MMBTU.

Bên cạnh đó, cần thêm các dịch vụ bọc ống, thi công, EPC thì các doanh nghiệp có thể hưởng lợi như PVB (theo cơ chế được Nhà nước chấp thuận thì PVB là nhà cung cấp dịch vụ bọc ống cho dự án, giá trị gói thầu này dự kiến từ 2.000 - 2.500 tỷ đồng và thi công trong vòng 16 - 20 tháng), hay POS (công ty con của PVS) - lắp đặt đường ống gồm đường ống trên bờ và ngoài khơi

Ở khâu hạ nguồn, chủ yếu là phần việc liên quan đến các nhà máy điện, hưởng lợi trực tiếp dự kiến là các nhà thầu nước ngoài, còn các doanh nghiệp trong nước như PXS, PVS vẫn chưa đủ năng lực để làm tổng thầu nhà máy điện, mà mới dừng ở vai trò thầu phụ ở các dự án này.

Triển vọng dài hạn là vậy, nhưng ông Vũ lưu ý, sẽ cần có độ trễ để phản ánh lên hoạt động của các doanh nghiệp, với kế hoạch đón dòng khí đầu tiên vào cuối năm 2025. Theo đó, giai đoạn 2024 - 2025 là thời điểm dự án Lô B Ô Môn thể hiện lên trên kết quả kinh doanh của các doanh nghiệp trong ngành.

“Tổng kết lại, PVB, PVC, PVD, PVS, GAS là các doanh nghiệp niêm yết hưởng lợi chủ yếu. Trong đó, PVB, PVC sẽ là những doanh nghiệp có kết quả kinh doanh cải thiện rõ rệt nhất nếu dự án đi vào hoạt động, nhưng cũng chỉ tập trung vào một thời điểm. Với PVD, PVS, cùng công ty con như POS sẽ có lượng công việc kéo dài nhiều năm, PXS cũng có thể hưởng lợi nhờ làm thầu phụ với lượng công việc lớn. GAS sẽ hưởng lợi theo dòng đời dự án”, ông Vũ nói.

Rủi ro biến động giá dầu

Quay trở lại với câu chuyện kỳ vọng của nhà đầu tư về sóng cổ phiếu dầu khí trước lo ngại về cuộc khủng hoảng năng lượng toàn cầu trầm trọng hơn trong những tháng cuối năm, cổ phiếu NT2 (của Công ty cổ phần Nhơn Trạch 2) có pha trình diễn tốt trong tuần qua, vững vàng trước đà chỉnh của thị trường chung, thậm chí có đôi cây trần.

NT2 cùng một số cổ phiếu ngành điện đang thu hút sự quan tâm của nhà đầu tư trước thông tin nhu cầu sử dụng điện tăng và đặc biệt là thiếu điện, giá bán điện ở các thị trường trên thế giới tăng cao. Nhà đầu tư Tr. Duy (TP.HCM) là một trong số này. Luận điểm đầu tư của anh vào cổ phiếu NT2 là cổ phiếu này có dòng tiền nhà đầu tư tổ chức tham gia và doanh nghiệp được hưởng lợi từ giảm chi phí nợ vay.

Tuy nhiên, các chuyên gia phân tích cho rằng, rủi ro khi đầu tư vào cổ phiếu NT2 cần chú ý là giá dầu tăng mạnh sẽ kéo theo chi phí đầu vào tăng nhanh hơn tốc độ tăng của giá bán điện; đồng thời, giá bán cao sẽ làm giảm tính cạnh tranh của nhà máy so với các nhà máy thủy điện có giá vốn thấp.

Hiện đầu vào của Nhà máy điện Nhơn Trạch 2 sử dụng nguồn nguyên liệu chính là khí tự nhiên và nguyên liệu dự phòng là dầu DO. Dù không lo lắng về việc thiếu nguyên liệu sản xuất do nhà máy đã ký hợp đồng mua bán khí dài hạn với PV Gas (thời hạn 25 năm), nhưng theo đánh giá của công ty chứng khoán, giá dầu tăng cao như năm 2021, 2022 do bất ổn địa chính trị sẽ làm giá vốn của Công ty tăng mạnh.

Nhơn Trạch 2 đã ký hợp đồng mua bán điện dài hạn với Tập đoàn Điện lực Việt Nam (EVN), cho phép Công ty chuyển những rủi ro của chi phí nguyên liệu vào giá bán điện (như giá khí, chi phí lãi vay, khấu hao và chi phí lao động), giúp Công ty giảm bớt rủi ro về biến động giá đầu vào. Điều này cũng đồng nghĩa, nếu giá dầu hạ nhiệt mới là điều kiện thuận lợi, đem lại biên lợi nhuận tốt hơn cho Công ty.

Tại đại hội cổ đông thường niên 2022, lãnh đạo NT2 cũng cho biết, năm nay, Công ty sẽ đối mặt với các thách thức khi giá khí đầu vào tăng cao, nguồn năng lượng tái tạo tăng liên tục làm giảm tính cạnh tranh và hiệu quả trong thị trường điện…

Tương tự, nhóm cổ phiếu phân đạm, nổi bật là DCM và DPM đã tăng mạnh mẽ trong thời gian qua, phản ánh trước thông tin giá urê tăng, nhiều nhà máy ở châu Âu dừng sản xuất vì giá khí đốt cao kỷ lục và triển vọng kết quả hoạt động quý III khả quan. Giá urê tại Trung Quốc vẫn đang tăng, các nhà đầu tư đang kỳ vọng, hiện tồn kho của DCM cao, nên khi quý IV, nhu cầu nhập khẩu u-rê của Trung Quốc bắt đầu tăng thì doanh nghiệp này sẽ đẩy mạnh xuất khẩu hơn. Với các thông tin này, dòng tiền đầu cơ vẫn đang khá ưa thích DCM.

Nhiều dự báo trước đó nhận định, giá khí đốt thế giới được kỳ vọng sẽ duy trì ở mức cao đến năm 2023 khiến nguồn cung u-rê toàn cầu giảm và tiếp tục hỗ trợ giá u-rê là yếu tố thúc đẩy nhóm cổ phiếu phân đạm vẫn được dòng tiền lựa chọn đầu tư từ nay đến cuối năm.

Nhưng cần lưu ý, cả DCM và DPM đều sử dụng khí làm nguyên liệu đầu vào nên đây sẽ là đối tượng chịu tác động trực tiếp từ giá khí thiên nhiên. Quý II/2022, các doanh nghiệp này vẫn ghi nhận kết quả kinh doanh tốt so với cùng kỳ nhờ giá bán bình quân của u-rê tăng cao hơn so với mức tăng chi phí đầu vào. Điều này cũng thể hiện qua biên lợi nhuận gộp tăng, như DPM có biên lợi nhuận gộp quý II là 38,5%, trong khi cùng kỳ là 32,1% cùng kỳ năm ngoái, hay DCM có biên lợi nhuận gộp 33%, tăng so với con số 28,7% của cùng kỳ. Tuy vậy, cả hai doanh nghiệp này đều ghi nhận giảm tốc so với quý I do tác động đồng thời, là giá bán u-rê giảm và các chi phí sản xuất, chi phí bán hàng và quản lý đều tăng do giá nguyên liệu đầu vào tăng.

Doanh nghiệp thu hút sự chú ý lớn của giới đầu tư khi giá dầu tăng là Công ty cổ phần Lọc hóa dầu Bình Sơn (mã BSR) đã ghi nhận lợi nhuận ròng 6 tháng đầu năm cao nhất từ trước tới nay nhờ mức chênh lệch crack margin tăng mạnh. Tuy nhiên, với sự điều chỉnh của mức chênh lệch giá trong khu vực, lợi nhuận trong thời gian tới có thể sẽ giảm trở lại từ mức đỉnh đạt được trong quý II.

Theo SSI Research, vì sản lượng tiêu thụ của Lọc hóa dầu Bình Sơn khá ổn định, giá cổ phiếu BSR trong thời gian ngắn sắp tới có thể sẽ biến động theo sự tăng giảm của mức chênh lệch giá crack margin. Ước tính, việc tăng/giảm 10 USD/thùng trong mức chênh lệch giá có thể dẫn đến tăng/giảm khoảng 3.500 tỷ đồng trong lợi nhuận ròng của BSR mỗi quý.

Xu hướng giá dầu khó dự báo, bởi những yếu tố chi phối giá dầu hiện khó đoán định. Bởi vậy, nhiều nhà đầu tư giữ quan điểm thận trọng với nhóm này.

Nhà đầu tư Khôi Nguyễn cho rằng, với diễn biến quá khứ thì có vẻ giá dầu đã đạt đỉnh và điều chỉnh, giờ nhích tăng lại cũng chưa khẳng định được xu hướng tăng mạnh sắp tới hay không.

“Thực tế là giá dầu vẫn trong xu hướng giảm nhiều hơn. Trong khi đó, giá dầu, khí tăng cao tạo áp lực lên lạm phát, dẫn tới chi phí đầu vào của nhiều doanh nghiệp tăng. Trong bối cảnh hiện nay, cái gì không quá chắc chắn thì nên bỏ qua”, nhà đầu tư nêu quan điểm.