Khả năng cổ phiếu VCB sẽ tiếp tục tăng trong các phiên tới

Nhận định: Sau khi đạt đỉnh ở mức giá 76.600 đồng và xác nhận mô mình “Vai Đầu Vai”, giá cổ phiếu VCB đã điều chỉnh mạnh, liên tục mất các ngưỡng hỗ trợ quan trọng, rơi thủng ngưỡng SMA200 và chạm đáy ở mức giá 46.800 đồng, tương đương với mức chiết khấu giá 39%.

Hiện tại, VCB đã có 4 phiên tăng giá liên tiếp với khối lượng thanh khoản liên tục tăng.

Đóng cửa phiên 1/6, giá cổ phiếu VCB chính thức vượt ngưỡng kháng cự quan trọng SMA200 với khối lượng thanh khoản cao gần 6 triệu cổ phiếu.

Chỉ báo xu hướng MACD cắt và phân kỳ bên trên đường tín hiệu, kết hợp chỉ báo RSI bật tăng mạnh từ vùng quá bán, cho thấy khả năng cổ phiếu sẽ tiếp tục đà tăng giá trong các phiên tới.

Khuyến nghị theo dõi đối với cổ phiếu MNB

(CTCK FPT - FPTS)

Kế hoạch doanh thu và lợi nhuận năm 2018 của công ty mẹ là 3.500 tỷ đồng và 74 tỷ đồng (tương đương kế hoạch đặt ra năm 2017).

Tỷ lệ chi trả cổ tức năm 2017 được ĐHĐCĐ thông qua là 25% bằng tiền mặt với ngày thanh toán cổ tức là 6/6/2018. Dự kiến tỷ lệ chi trả cổ tức năm 2018 là 20-25%.

MNB là một trong các doanh nghiệp đầu ngành dệt may chiếm lĩnh thị trường may đồng phục trong nước, tuy nhiên hiệu quả quản lý chi phí của doanh nghiệp này chưa cao.

MNB đang được giao dịch với EPS là 3.208 đồng/cổ phiếu và P/E trailing là 12,13x, cao hơn so với trung bình ngành 6,42x.

Chúng tôi khuyến nghị THEO DÕI đối với cổ phiếu MNB cho mục tiêu trung và dài hạn.

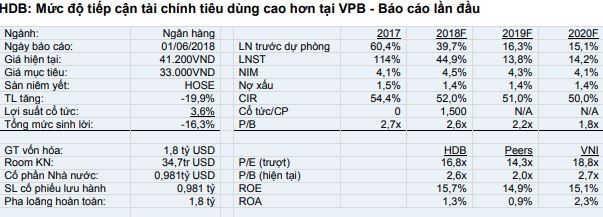

..>> Tải báo cáoKhuyến nghị kém khả quan đối với cổ phiếu HDB

(CTCK Bản Việt VSCS)

Chúng tôi công bố báo cáo lần đầu dành cho Ngân hàng TMCP Phát triển TP. HCM (HDB) với khuyến nghị KÉM KHẢ QUAN và tổng mức sinh lời -16,3%.

Chúng tôi kỳ vọng Thu nhập lãi thuần (NII) hợp nhất của HDB sẽ tăng với tốc độ tăng trưởng kép (CAGR) 21,4% trong giai đoạn 2017-2020 và duy trì là yếu tố chính trong tổng thu nhập từ HĐKD (TOI) với tỷ lệ 88%, chúng tôi chưa nhận thấy diễn biến đáng kể từ thu nhập ngoài lãi (NOII) trong trung hạn.

Chúng tôi dự báo dư nợ cho vay của công ty tài chính tiêu dùng HD Saison và mảng cho vay bán lẻ của ngân hàng mẹ HDB sẽ tăng lần lượt với CAGR 22,6% và 28,2% trong giai đoạn 2017- 2020.

Giữ khuyến nghị mua dành cho cổ phiếu CII

Chúng tôi giữ khuyến nghị MUA dành cho CTCP Đầu tư Hạ tầng Kỹ thuật TP.HCM (CII) nhưng điều chỉnh giảm giá mục tiêu xuống 36.200/cổ phiếu, tương đương với tổng mức sinh lời 1 năm là 28,4%, không có lợi suất cổ tức.

Sự điều chỉnh giá mục tiêu của chúng tôi phản ánh:

- Biên lợi nhuận dự án Lakeview 1 thấp hơn so với dự kiến.

- Điều chỉnh giảm giả định lợi nhuận từ việc chuyển nhượng mặt bằng dự án Riverpark sang Hong Kong Land.

- Vốn đầu tư XDCB cho các dự án BOT 2018-2020 cao hơn (+9,1%).

Doanh thu 2018 dự báo sẽ tăng mạnh 216% lên 6.400 tỷ đồng nhờ ghi nhận dự án Lakeview 1 và Riverpark (doanh thu BĐS chiếm 54% tổng doanh thu dự báo của chúng tôi so với 1,4% năm 2017) và ghi nhận doanh thu từ dự án BT Thủ Thiêm.

Chúng tôi dự báo LNST sau lợi ích CĐTS 2018 sẽ giảm 26,5% so với năm 2017 xuống 1.100 tỷ đồng.

Chúng tôi xin lưu ý rằng CII ghi nhận lãi tài chính từ hợp nhất LGC và CEE năm 2017 nên năm 2017 là một năm cơ sở cao.

Yếu tố hỗ trợ: Giá BĐS tại Thủ Thiêm tăng

Rủi ro: Dự án bị đình trệ, tiếp tục trì hoãn trả cổ tức để huy động vốn đầu tư XDCB.