Khuyến nghị mua dành cho cổ phiếu VRE

CTCK Phú Hưng (PHS)

CTCP VINCOM RETAIL (VRE – sàn HOSE) có kết quả kinh doanh tích cực trong quý II/2023 nhờ vào hoạt động cho thuê phục hồi sau đại dịch và việc bàn giao dự án được đẩy nhanh. Doanh thu thuần là 2.173 tỷ đồng (tăng 17% so với cùng kỳ năm ngoái), đến từ (1) doanh thu từ hoạt động cho thuê và cung cấp dịch vụ liên quan là 1.943 tỷ đồng (tăng 7%) nhờ vào tỷ lệ lấp đầy tăng từ 82,5% lên 85,5%, (2) bàn giao các dự án đạt 197 tỷ đồng (tăng 22.6x) đến từ việc giao hàng 23 sản phẩm tại dự án Vincom Điện Biên. Từ đó giúp VRE ghi nhận lợi nhuận sau thuế là 1.001 tỷ đồng (tăng trưởng 29%).

Tính hết 6 tháng đầu năm 2023, VRE sở hữu 83 trung tâm mua sắm, tương đương với gần 1,75 triệu m2 diện tích sàn (GFA), diện tích sàn không thay đổi so với cùng kỳ năm trước.

Những trung tâm mua sắm của VRE được trải dài trên 44 tỉnh thành trên toàn quốc. Đáng chú ý, Vincom Center (VCC) và Vincom Mega Mall (VMM) vẫn là những loại hình trung tâm thương mại đóng góp chính vào sự phát triển của VRE, với tỷ lệ lấp đầy của trung tâm mua sắm đạt 95,3% (tăng 2,3% so với cùng kỳ và đi ngang so với quý trước) và 90,3% (tăng 4% so với cùng kỳ, tăng nhẹ 0,8% so với quý trước). Hơn nữa, nguồn cung sàn cho thuê hạn chế trong khu vực trung tâm thành phố đã dẫn đến việc tăng giá thuê, điều này cũng hỗ trợ hoạt động kinh doanh của VRE.

Tổng kết 6 tháng đầu năm, doanh thu thuần của VRE đạt 4.116 tỷ đồng (tăng 28% so với cùng kỳ), và lợi nhuận sau thuế là 2.025 tỷ đồng (tăng trưởng 76%). VRE đã hoàn thành 40% mục tiêu doanh thu hàng năm và hơn 43% mục tiêu lợi nhuận.

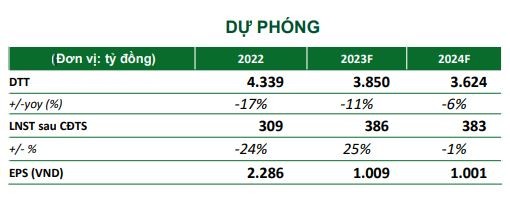

Cả năm 2023, chúng tôi dự báo doanh thu và lợi nhuận sau thuế của VRE sẽ đạt 9.651 tỷ đồng (tăng 31% so với năm ngoái) và 4.036 tỷ đồng (tăng 45%). Điều này được thúc đẩy bởi sự phục hồi liên tục của các hoạt động cho thuê trung tâm thương mại (TTTM), tỷ lệ lắp đầy được cải thiện và VRE không cần hỗ trợ cho khách thuê, và doanh số bàn giao dự án tăng so với cùng kỳ

Điểm nhấn đầu tư: VRE được hưởng lợi nhờ dư địa phát triển mạnh từ thị trường bán lẻ, cùng cơ sở hạ tầng ngày càng hoàn thiện giúp nhu cầu khách thuê sàn bán lẻ cũng như khách hàng đến tham quan, mua sắm tại các TTTM của VRE gia tăng đáng kể. Sự cộng hưởng từ hệ sinh thái của tập đoàn Vingroup có quỹ đất rộng lớn đủ cho doanh nghiệp phát triển trong dài hạn.

Chúng tôi sử dụng phương pháp chiết khấu dòng tiền DCF và cho rằng mức giá hợp lý đối với cổ phiếu VRE là 39.400 đồng/CP Chúng tôi vẫn tiếp tục duy trì khuyến nghị mua đối với cổ phiếu VRE, mức tăng trưởng là 45% so với giá đóng cửa ngày 12/10/2023.

Khuyến nghị mua dành cho cổ phiếu NLG

CTCK Vietcombank (VCBS)

Luận điểm đầu tư dành cho cổ phiếu của CTCP Nam Long (NLG – sàn HOSE): Các sản phẩm phân khúc vừa túi tiền, phù hợp cho nhu cầu ở thực có tín hiệu hồi phục đầu tiên. Dự án Akari city giai đoạn 2 mở bán trong giai đoạn khó khăn nhất của thị trường nhưng tỷ lệ hấp thụ vẫn đạt mức trên 60% (AK 7 8 9 mở bán năm 2022, và AK NEO mở bán tháng 9/2022). Chuẩn bị mở bán giai đoạn tiếp theo của Ehome Southgate với giá khoảng 1 – 1,2 tỷ đồng/căn, EHomeS Cần Thơ. Nửa đầu năm 2023 NLG vẫn có lượng Pre-sale lên tới gần 1.500 tỷ đồng từ Akari City và Southgate.

Bên cạnh đó, sản phẩm Ehome hay Ehome S được đón nhận rất tích cực trong giai đoạn thị trường khó khăn; và chiến lược hợp lý khi liên kết với các đối tác ngoại tham gia phát triển dự án. NLG thường bán khoảng 50% các dự án cho các đối tác nước ngoài như Nhật Bản… để phát triển các dự án một cách bài bản, đồng thời thu ngay dòng tiền về sớm. Các dự án triển khai dạng này điển hình như Akari City, Mizuki Park, tới đây là Paragon Đại Phước.

Về tình hình tài chính lành mạnh: D/A và D/E lần lượt đạt 0,38 lần và 0,19 lần vào cuối quý II/2023 – là một trong những công ty bất động sản trên sàn có đòn bẩy tài chính lành mạnh nhất.

Tuy nhiên, các dự án đang bị đình trệ hoặc điều chỉnh lại sản phẩm mục tiêu như: Paragon Đại Phước (đang hoàn thiện thủ tục chuyển nhượng nốt 25% trong số 50%) và Izumi City điều chỉnh lại quy hoạch để đưa ra các sản phẩm có mức giá phù hợp hơn với thị trường.

|

Do đó, chúng tôi khuyến nghị mua dành cho cổ phiếu NLG với giá mục tiêu 40.500 đồng/CP.

Ngành dầu khí, tình hình dự án lô B Ô Môn

CTCK KB Việt Nam (KBSV)

Chúng tôi cho rằng vướng mắc lớn nhất dự án đến từ việc thống nhất giá và sản lượng bán khí-điện hạ nguồn. Giá bán khí cho dự án vào khoảng 13,8 USD/mmBTU, cao hơn 2-3 lần so với giá bán tại các mỏ hiện tại. Mức giá bán khí này quy sang giá bán điện sẽ tương đương khoảng 2.400 đồng/kWh, cao hơn 20% so với giá điện bình quân.

Nếu Chính phủ giao EVN cam kết tiêu thụ hết sản lượng điện và không điều chỉnh giá bán khíđiện hạ nguồn thì EVN sẽ thua lỗ. Ngược lại, nếu điều chỉnh giảm giá khí và tăng giá bán điện thì khả năng dự án sẽ không đạt hiệu quả kinh tế và sẽ gây ra tổn thất cho PVN. Lưu ý rằng PVN dự kiến sẽ cần thuyết phục các ngân hàng nước ngoài để huy động khoảng 1,5 tỷ USD cho dự án do Chính phủ không phát hành Bảo lãnh Chính phủ. Vì vậy, tính hiệu quả của dự án sẽ là điều kiện tiên quyết để PVN nhận được cam kết đầu tư. Từ các lý do trên, chúng tôi duy trì quan điểm rằng tiến độ xin Quyết định đầu tư cuối cùng (FID) cho dự án Lô B Ô Môn có thể chậm trễ đến giữa năm 2024 do vấn đề cốt lõi khó có thể được giải quyết trong thời gian ngắn. .

Trong tháng 9/2023, PVN đã ban hành nghị quyết nhằm tháo gỡ cho dự án. Theo đó, PVN sẽ được phép thực hiện trao thầu hạn chế (LLOA) cho gói thầu EPCI 1 (thiết kế, xây dựng, lắp đặt cụm giàn công nghệ trung tâm, giàn nhà ở) với ngân sách phê duyệt trong 6 tháng tới.

Trong trường hợp FID vẫn chậm trễ trong 6 tháng tới, một Thỏa thuận sẽ được đàm phán trong lúc thực hiện LLOA, trong đó sẽ cho phép PVN được triển khai tiếp dự án và có cơ chế hoàn trả lại PVN phần chi phí đã bỏ ra trong giai đoạn đó. Do vậy, dự án có thể được thực hiện ngay trong quý IV/2023 mà không cần phải hoàn toàn phụ thuộc vào tiến trình xin FID như trước.

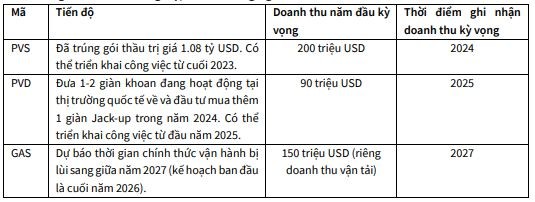

Ảnh hưởng tới các doanh nghiệp chính trong ngành:

|