Chuyên gia kinh tế trưởng của ADB tại Việt Nam Nguyễn Minh Cường.

Chuyên gia kinh tế trưởng của ADB tại Việt Nam Nguyễn Minh Cường.

Đầu tháng 9 vừa qua, Ngân hàng Nhà nước đã nới hạn mức tín dụng (room tín dụng) cho một số ngân hàng đã giải tỏa bớt sức ép cho cả doanh nghiệp và người dân trong việc khơi thông dòng vốn, phục vụ nhu cầu vốn cho sản xuất kinh doanh.

Trước đó, hồi đầu năm 2022, Ngân hàng Nhà nước đã ban hành Chỉ thị số 01/CT-NHNN ngày 13/1/2022, trong đó đặt mục tiêu tiếp tục điều hành giao chỉ tiêu tăng trưởng tín dụng cho từng tổ chức tín dụng theo định hướng mức tăng trưởng tín dụng toàn hệ thống khoảng 14%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế.

Bình luận về hoạt động điều hành tiền tệ của Ngân hàng Nhà nước, bên lề cuộc họp báo diễn ra sáng 21/9 của Ngân hàng Phát triển châu Á (ADB), ông Nguyễn Minh Cường, Chuyên gia kinh tế trưởng của ADB tại Việt Nam cho rằng, chính sách tiền tệ của Việt Nam từ đầu năm đến nay có thể đánh giá rất linh hoạt, vừa để kiềm chế lạm phát, vừa phục vụ tăng trưởng.

Điều hành tỷ giá của Việt Nam tương đối ổn định so với các nước khác trong khu vực, mức độ mất giá của đồng Việt Nam chỉ 2%. Tất nhiên điều gì cũng có hai mặt. Khi mà đồng Việt Nam mất giá nhẹ, tức đồng Việt Nam cũng tăng giá so với nhiều loại tiền khác. Tuy nhiên nhìn chung mà nói, sự điều hành chính sách rất linh hoạt và nó đã hỗ trợ quan trọng cho tăng trưởng và vẫn kiềm chế tốt lạm phát, ông Cường nói.

Dự báo từ giờ đến cuối năm chính sách tiền tệ của Việt Nam theo hướng nào sẽ còn tùy thuộc vào việc đêm nay và rạng sáng mai, Cục Dự trữ Liên bang Mỹ (Fed) sẽ nâng lãi suất ở mức độ ra sao và nó sẽ ảnh hưởng đến thị trường thế giới cũng như khu vực đến mức độ nào. Tuy nhiên, ông Cường lưu ý, chính sách tiền tệ không thể đứng một mình được nhưng cần phải thực hiện kết hợp cùng với chính sách tài khóa nữa.

Ông Cường khẳng định trong trước mắt, việc quy định trần tín dụng vẫn hợp lý và có tác dụng nhất định. ADB nhận định, trần tín dụng 14% đã được Ngân hàng Nhà nước tính toán dựa trên những chỉ tiêu, mục tiêu ví như kiểm soát lạm phát 4%, tăng trưởng kinh tế từ 6 đến 6,5%.

Chuyên gia của ADB ghi nhận, Ngân hàng Nhà nước đã có sự điều chỉnh linh hoạt, với một số ngân hàng mà có những chỉ tiêu an toàn vốn, tỷ lệ cho vay ngắn hạn/ dài hạn... an toàn thì vẫn được nới room.

“Chính sách linh hoạt này, theo chúng tôi trong giai đoạn trước mắt là hiệu quả, nhưng sau giai đoạn căng thẳng hiện nay, về dài hạn thì Ngân hàng Nhà nước cần có lộ trình, để không dùng trần tín dụng trong điều hành quản lý tiền tệ nữa, mà dùng công cụ khác hiệu quả hơn”, ông Cường khẳng định.

|

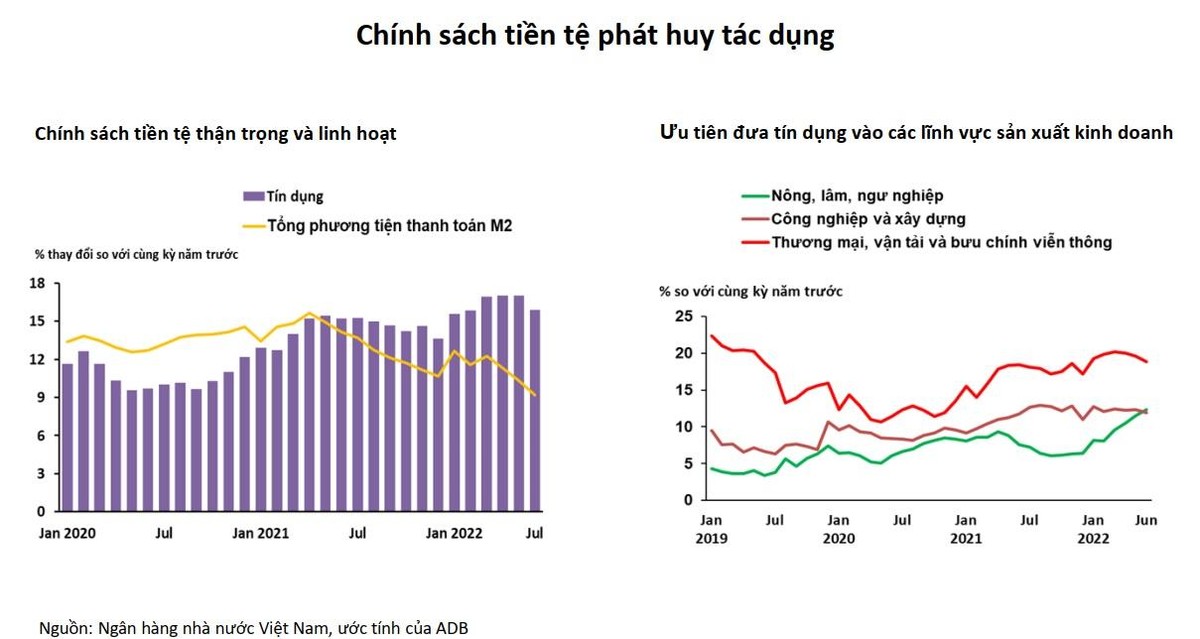

Theo báo cáo đánh giá của ADB, Ngân hàng Nhà nước với vai trò là ngân hàng trung ương, đã duy trì thành công chính sách tiền tệ mở rộng nhưng linh hoạt, tạo điều kiện cho vay vốn với chi phí thấp nhằm hỗ trợ phục hồi kinh tế đồng thời kiềm chế lạm phát.

Ngân hàng Nhà nước đã giữ nguyên các mức lãi suất chính sách kể từ lần cắt giảm cuối cùng vào tháng 10 năm 2020; mở rộng tín dụng, ước tính tăng 15,9% đến tháng Sáu so với cùng kỳ năm ngoái; và thận trọng giám sát tín dụng vào các lĩnh vực rủi ro cao (như bất động sản và vốn cổ phần).

Nhằm giảm bớt áp lực lạm phát và hỗ trợ tiền đồng, Ngân hàng Nhà nước đã hút vốn khả dụng dư thừa, ước tính khoảng 100 nghìn tỷ đồng trong 6 tháng đầu năm 2022, bằng cách bán tín phiếu Ngân hàng Nhà nước thông qua nghiệp vụ thị trường mở, góp phần làm chậm mức tăng tổng phương tiện thanh toán xuống 9,2% so với 14,2% trong 6 tháng đầu năm 2021.

Ngân hàng Nhà nước cũng kiểm soát tác động của việc tăng giá đồng USD bằng cách bán khoảng 7 tỷ USD trong 7 tháng đầu năm 2022 để ổn định tỷ giá hối đoái, giúp tiền đồng giảm giá ở mức 2% so với USD, khiến cho tiền đồng ổn định hơn so với các đồng tiền khác ở Đông Nam Á.