TS. Đàm Nhân Đức, Kinh tế trưởng Ngân hàng TMCP Quân đội, Tiến sĩ Đại học Paris Dauphine.

TS. Đàm Nhân Đức, Kinh tế trưởng Ngân hàng TMCP Quân đội, Tiến sĩ Đại học Paris Dauphine.

Những con số ấn tượng

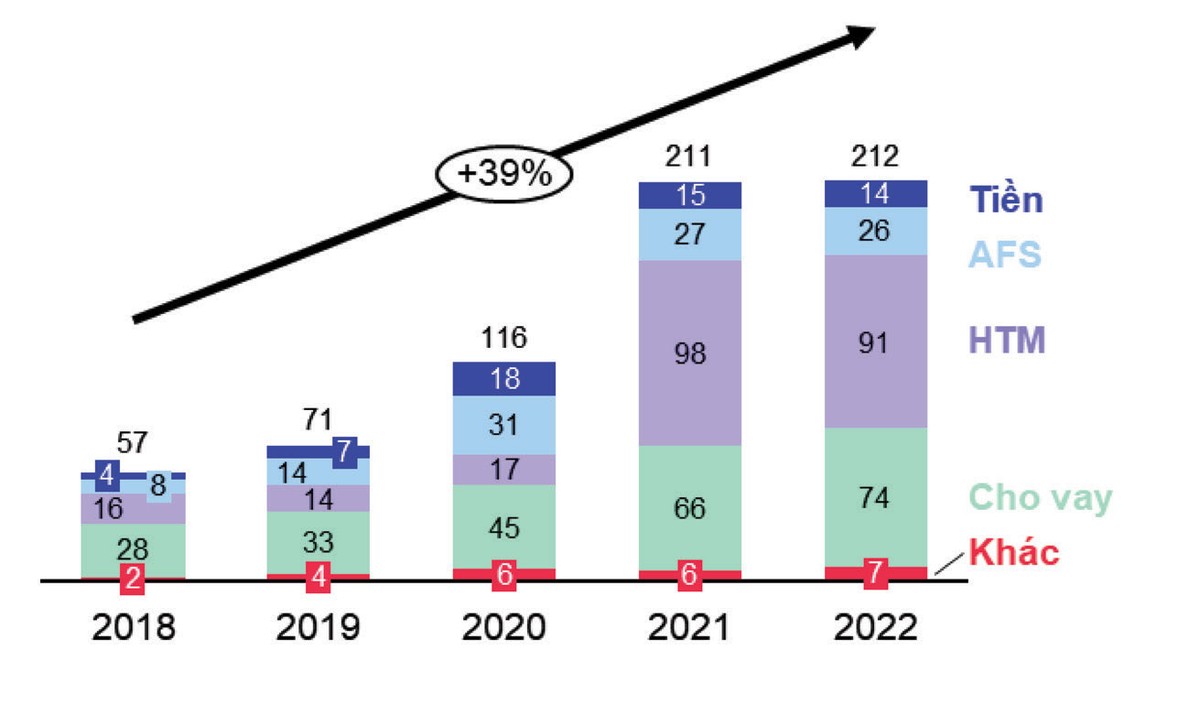

Nếu chỉ nhìn qua bề nổi các số từ báo cáo tài chính và tốc độ tăng trưởng của Silicon Valley Bank (SVB) thì có lẽ nhiều lãnh đạo ngân hàng đều mơ ước. Với 40 năm tuổi đời, SVB đã vươn lên thành ngân hàng xếp thứ 16 trong hệ thống ngân hàng của Mỹ, với tổng tài sản vào cuối năm 2022 đạt 212 tỷ USD. Ngân hàng luôn duy trì tốc độ tăng trưởng cao, đặc biệt trong 5 năm gần đây, SVB đạt tốc độ tăng trưởng tổng tài sản trung bình ở mức 39% (Hình 1).

|

Hình 1: Tăng trưởng và cơ cấu Tổng tài sản của SVB (Đơn vị: Tỷ USD). Nguồn: Tổng hợp từ BCTC của SVB. |

Con số này là rất lớn nếu đặt trong bối cảnh tăng trưởng GDP hàng năm của Mỹ thường ở mức 2 - 3% và trong bối cảnh kinh tế toàn cầu rất khó khăn 3 năm qua.

|

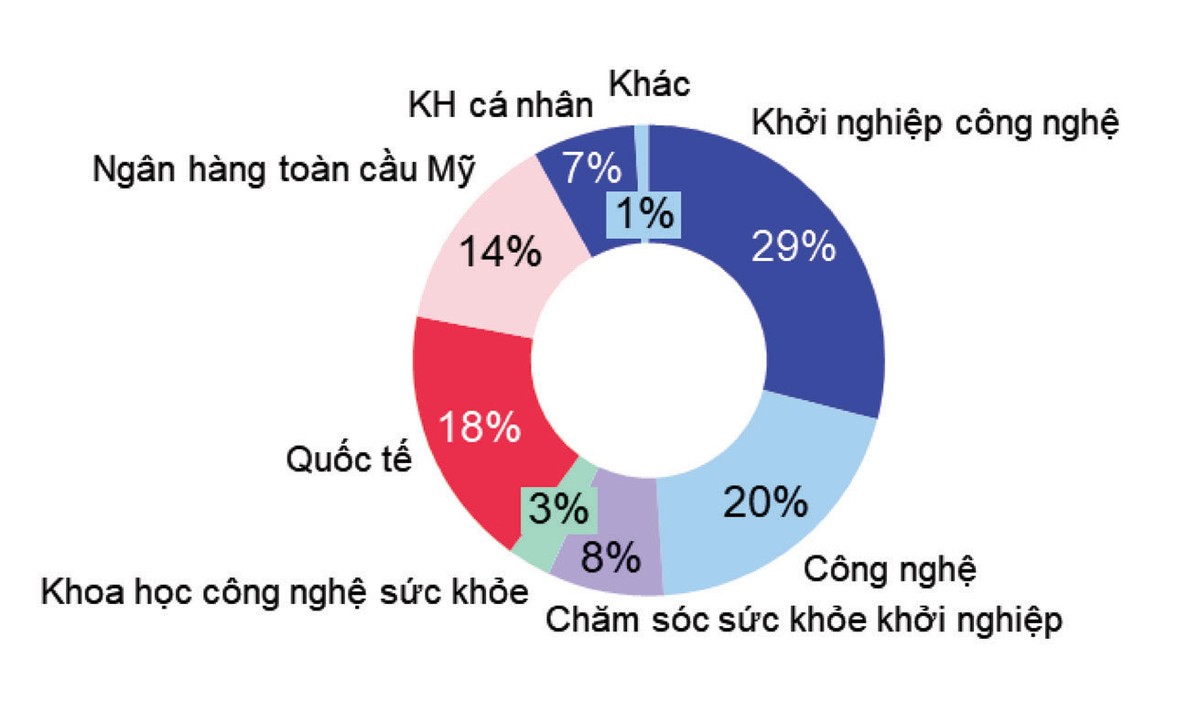

Hình 2: Cơ cấu huy động của SVB. Nguồn: Tổng hợp từ BCTC của SVB. |

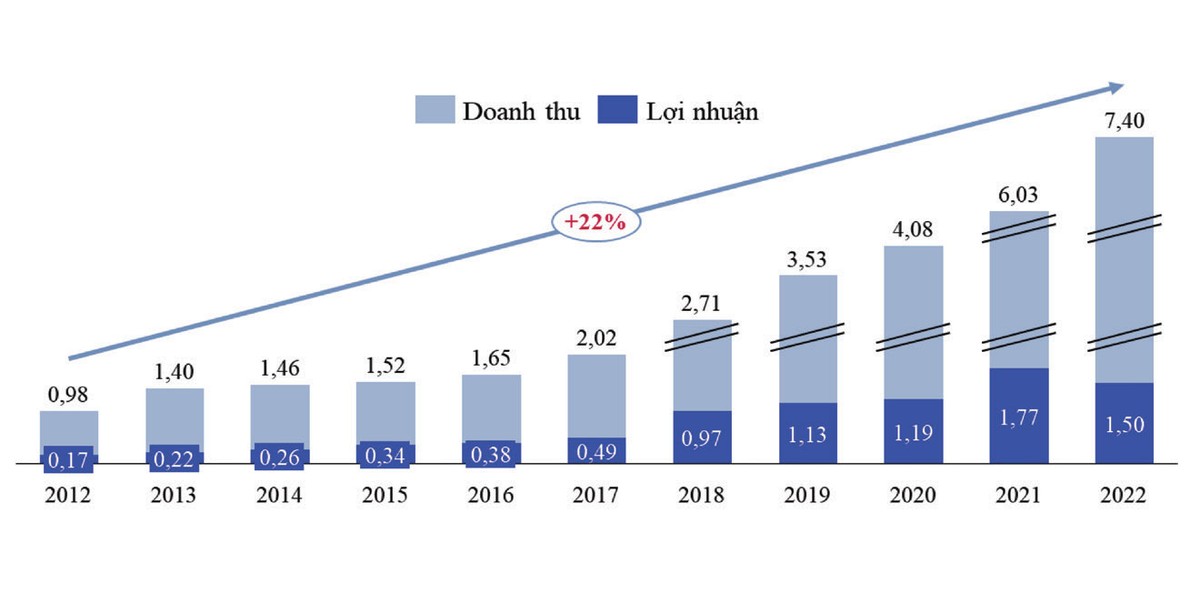

Song song với tăng trưởng tài sản, SVB cũng đạt được kết quả ấn tượng về chỉ tiêu huy động vốn với mức tăng trưởng bình quân đạt 39% trong vòng 5 năm gần đây. Ngoài các chỉ tiêu về tăng trưởng tài sản và nguồn vốn, SVB cũng đạt tốc độ tăng trưởng doanh thu và lợi nhuận rất ấn tượng với mức tăng trưởng kép bình quân (CAGR) đạt lần lượt là 22% và 24% trong 10 năm qua (Hình 3).

|

Hình 3: Doanh thu và lợi nhuận của SVB. (Đơn vị: Tỷ USD). |

Kết thúc năm 2022, SVB đạt mức doanh thu và lợi nhuận lần lượt là 7,4 tỷ USD và 1,5 tỷ USD, tăng tương ứng 7,6 lần và 8,8 lần sau 10 năm. Quả là quá ấn tượng, đặc biệt với một ngân hàng kinh doanh trong môi trường tăng trưởng GDP chậm về tỷ lệ phần trăm và margin ngành ngân hàng mỏng như Mỹ.

Ngược trend: Dấu chấm hết cho câu chuyện cổ tích SVB

Nhìn vào cơ cấu tài sản, nguồn vốn, SVB đang chấp nhận rủi ro quá mức. Có tới 70 - 80% nguồn vốn huy động từ các công ty công nghệ, công ty khởi nghiệp trong lĩnh vực công nghệ.

Đây là những nguồn tiền dễ đến sau các đợt IPO (phát hành cổ phiếu lần đầu ra công chúng) thành công và cũng đi rất nhanh khi doanh nghiệp đưa vào sử dụng. Trong cấu trúc tài sản, SVB đầu tư quá lớn (gần 60%) vào các tài sản có lãi suất cố định kỳ hạn dài như trái phiếu chính phủ, chứng khoán có đảm bảo bằng khoản vay bất động sản thương mại (CMBS) và chứng khoán có đảm bảo bằng khoản vay bất động sản để ở (RMBS).

Việc huy động ngắn hạn và tập trung đầu tư vào các tài sản dài hạn với lãi suất cố định đã gây ra những rủi ro lãi suất và thanh khoản rất lớn cho SVB. Rủi ro này đạt đến đỉnh điểm khi lượng tiền dễ dãi không còn và bị rút đi trong một môi trường lãi suất tăng nhanh. SVB đã cố gắng xoay xở bằng cách huy động vốn từ cổ đông, bán các tài sản và thế chấp vay liên ngân hàng nhằm xoay chuyển tình thế, nhưng tất cả đã quá muộn. SVB buộc phải đặt dấu chấm hết cho câu chuyện cổ tích ly kỳ của mình vào ngày 10/3/2023.

Các loại rủi ro tập trung, lãi suất, thanh khoản tiềm ẩn ở mức cực cao tại SVB đã quá rõ và nhiều người có thể chất vấn thêm vấn đề rủi ro đạo đức của ban lãnh đạo…, nhưng nguyên nhân sâu xa dẫn tới các rủi ro này có lẽ là nhận định sai xu hướng, hay ngược trend. Nếu như Cục Dự trữ Liên bang Mỹ (Fed) không tăng lãi suất quá nhanh, hay các lãnh đạo SVB đầu tư đúng xu hướng thì câu chuyện cổ tích SVB sẽ tiếp tục được viết tiếp sang những trang mới…

Vậy vai trò quản lý nhà nước ở đâu?

Đến đây độc giả có thể thắc mắc, tại sao trong một nền kinh tế phát triển bậc nhất như Mỹ lại có thể để cho SVB chấp nhận rủi ro quá mức dẫn đến phá sản như vậy?

Nguyên nhân có thể có nhiều, nhưng có lẽ điểm căn cốt nhất là SVB đã tích cực vận động hành lang và thực hiện những biện pháp để Fed không đưa mình vào nhóm ngân hàng quan trọng, có tầm ảnh hưởng lớn đến hệ thống.

Từ đó, không buộc phải tuân thủ chặt các chuẩn mực quản trị như quản trị khe hở thanh khoản, tuân thủ các chỉ số Nguồn vốn ổn định ròng - NSFR (Net Stable Funding Ratio), hay tuân thủ các quy định hạch toán lỗ lãi tiềm ẩn của danh mục tài sản vào tài khoản - AOCL (Accumulated Other Comprehensive Income - thu nhập toàn diện tích lũy khác).

Tài khoản thu nhập toàn diện tích lũy khác nằm trong phần vốn chủ sở hữu của báo cáo tổng kết tài sản. Tài khoản này thể hiện các khoản lãi/lỗ tích lũy chưa được hiện thực hoá.

SVB đã ghi nhận các tài sản tài chính nắm giữ đến ngày đáo hạn (HTM) theo phương pháp chi phí phân bổ, phần lãi lỗ theo giá thị trường (mark to market) không ghi nhận vào báo cáo kết quả kinh doanh, mà chỉ ghi nhận lỗ khi bán; ghi nhận các tài sản tài chính sẵn sàng để bán (AFS) theo phương pháp chi phí hợp lý, phần lãi lỗ theo giá thị trường không ghi nhận vào báo cáo kết quả kinh doanh, mà chỉ ghi nhận lỗ khi bán, mặc dù có ghi nhận tại tài khoản AOCI.

Hành động đó giúp che đậy các khoản lỗ tiềm ẩn và không phản ánh chính xác sức khỏe tài chính của SVB. Theo báo cáo tài chính cuối năm 2022, nếu tính theo giá thị trường thì danh mục HTM lỗ 15,2 tỷ USD, AFS lỗ 2,5 tỷ USD, tổng lỗ là 17,7 tỷ USD, cao hơn vốn chủ sở hữu 16,3 tỷ USD tại ngày 31/12/2022, nhưng SVB vẫn có báo cáo thu nhập chi phí lãi 1,5 tỷ USD.

Các hàm ý chính sách và quản trị

Trong số các câu chuyện về ngân hàng sụp đổ gần đây, câu chuyện cổ tích SVB mang lại nhiều hàm ý cho cả ngân hàng trung ương và các ngân hàng thương mại.

Với ngân hàng trung ương, có lẽ việc đầu tiên cần phải làm ngay là kiện toàn các quy chế, chính sách về quản trị tài sản, quản trị rủi ro lãi suất, rủi ro thanh khoản của toàn hệ thống và tăng cường giám sát với từng ngân hàng.

Nghiên cứu áp dụng ngay các chỉ số quan trọng vào giám sát các ngân hàng và kiểm thử các mô hình sức căng của hệ thống, cũng như từng ngân hàng, như hệ số NSFR để đo lường và phản ánh sự ổn định của nguồn vốn, hệ số AOCI để đo lường và phản ánh mức lãi lỗ tiềm ẩn; ghi nhận và đánh giá đầy đủ mức lãi lỗ tiềm ẩn khi tính toán hệ số an toàn vốn (CAR) của toàn hệ thống và của từng ngân hàng để tăng cường năng lực vốn và công tác quản trị rủi ro của hệ thống ngân hàng…

Với các ngân hàng thương mại, dù Ngân hàng Nhà nước có quy định hay chưa thì đều cần chủ động tăng cường công tác dự báo xu hướng thị trường, kiện toàn công tác quản trị tài sản nợ có, chủ động thực hiện các kịch bản kiểm tra sức căng, đánh giá mức lãi lỗ tiềm ẩn vào hệ số an toàn vốn để kiện toàn công tác công tác quản trị và có các giải pháp nâng cao năng lực vốn.

Và cuối cùng chính là quản lý lòng tin, quản lý danh tiếng. Với Ngân hàng Nhà nước là lòng tin của người dân vào hệ thống ngân hàng và với các ngân hàng thương mại là lòng tin của khách hàng với ngân hàng và tất cả các công ty thành viên trực thuộc, kể cả các đối tác quan trọng. Đúng xu hướng tạo lợi nhuận cho doanh nghiệp, nhưng xây dựng được lòng tin và danh tiếng vững chắc với khách hàng và cộng đồng mới tạo nên sức cạnh tranh trường tồn.