Các thị trường đã định giá lãi suất cao trong thời gian dài hơn, với một cuộc chiến mới ở Trung Đông làm tăng thêm rủi ro đối với triển vọng vốn đã không chắc chắn mà các ngân hàng trung ương phải đối mặt khi họ tập trung cho những cuộc họp cuối năm sau một năm đầy biến động.

Việc xem xét chính sách đã tập trung vào ba cuộc tranh luận bao gồm: Các ngân hàng trung ương có thể cho phép sự linh hoạt đến mức nào trong việc đạt được mục tiêu lạm phát, hiệu quả của việc mua tài sản trong tổ hợp chính sách và giá trị của việc phối hợp giữa chính sách tiền tệ và tài khoá.

Bloomberg đã khảo sát các nhà kinh tế trên khắp thế giới để thu thập quan điểm về ba cuộc tranh luận đó. Và phán quyết được đưa ra là các ngân hàng trung ương sẽ không phá vỡ nền kinh tế khi vội vàng đạt được mục tiêu lạm phát, nới lỏng định lượng sẽ được sử dụng tiết kiệm hơn trong tương lai và chính sách tài khóa có nguy cơ cản trở hoạt động của các cơ quan tiền tệ.

“Một thời gian dài giá cả tăng phi mã và lo ngại rằng khi những thước đo lạm phát cuối cùng sẽ quay trở lại mục tiêu có thể gây đau đớn nhất cho người lao động, những điều này đã khơi dậy cuộc tranh luận về việc liệu các ngân hàng trung ương có nên nhắm tới tỷ lệ lạm phát cao hơn hay không. Đó là một cuộc trò chuyện đáng có. Nhưng đối với các nhà hoạch định chính sách tiền tệ, yêu cầu bắt buộc phải duy trì uy tín và điều này nghĩa là thời điểm thích hợp là sau khi lạm phát trở lại mục tiêu chứ không phải trước đó”, Tom Orlik, nhà kinh tế trưởng của Bloomberg Economics cho biết.

|

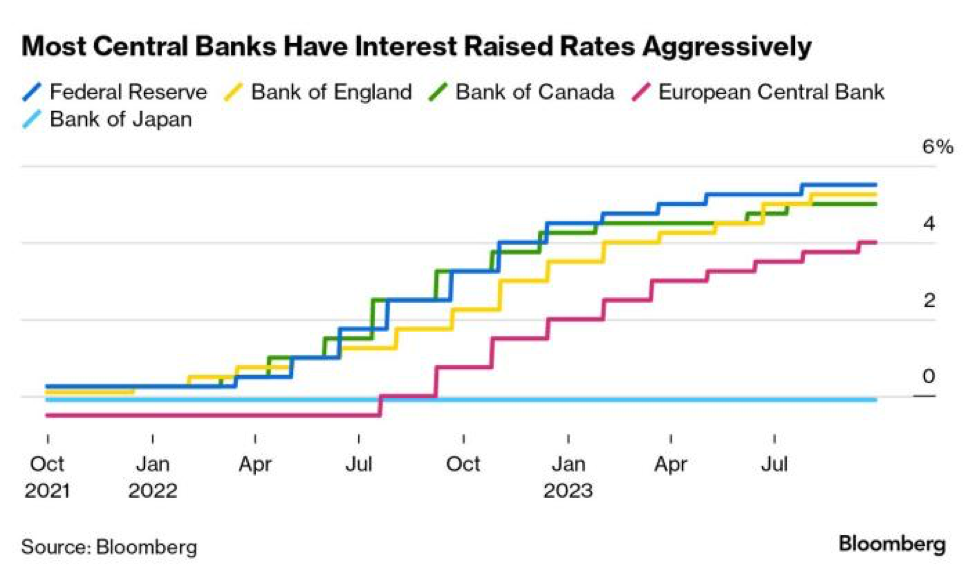

Hầu hết các ngân hàng trung ương lớn đã tăng mạnh lãi suất kể từ năm 2022 |

Xem xét lại mục tiêu lạm phát

Chừng nào mọi người còn tin rằng giá sẽ quay trở lại mức 2%, các ngân hàng trung ương còn có thời gian để quyết định mức độ quyết liệt của họ trong việc theo đuổi mục tiêu đó.

Các nhà kinh tế của 16 ngân hàng trung ương quan trọng nhất thế giới cho biết, các nhà hoạch định chính sách sẽ có thêm thời gian để đưa lạm phát trở lại mục tiêu 2% nếu điều đó đồng nghĩa với việc ít gây thiệt hại hơn cho nền kinh tế. Tuy nhiên, vẫn có một thiểu số trong cuộc khảo sát đặc biệt của Bloomberg cho rằng các ngân hàng trung ương sẽ tiến xa hơn nữa trong chính sách tiền tệ, chấp nhận áp lực giá quá mạnh hoặc quá yếu miễn là mục tiêu lạm phát vẫn được duy trì.

Theo Chủ tịch Bundesbank, Joachim Nagel: “Sẽ là sai lầm ngay từ đầu nếu nghĩ rằng có thể thay đổi mục tiêu đã đặt ra nếu như không thể đạt được nó”.

Xu hướng toàn cầu cho thấy lạm phát sẽ mạnh hơn trước đây, trong đó cựu Thống đốc Ngân hàng Trung ương Anh (BoE) Mark Carney nằm trong số những người cho rằng lãi suất sẽ không trở lại mức thấp trước đại dịch.

Theo Gita Gopinath, quan chức của Quỹ Tiền tệ Quốc tế (IMF), bài học được rút ra từ đợt lạm phát mới nhất là các nhà hoạch định chính sách không được cho rằng việc xem xét các cú sốc về nguồn cung - như lý thuyết gợi ý - là phản ứng tối ưu. Do đó, các quan chức nên sẵn sàng phản ứng phủ đầu, ngay cả khi lạm phát vẫn chưa vượt khỏi tầm kiểm soát.

Tuy nhiên, khi đợt suy thoái toàn cầu lớn tiếp theo xảy đến, sự linh hoạt có thể cần thiết theo cách khác. Cuộc thử nghiệm lãi suất âm kéo dài 8 năm của châu Âu đã kết thúc với nhiều ý kiến trái chiều vào mùa hè năm ngoái về việc liệu tất cả có xứng đáng hay không.

Xem xét lại về nới lỏng định lượng (QE)

Với cách tiếp cận linh hoạt hơn đối với các mục tiêu lạm phát 2%, chính sách tiền tệ sau cuộc khủng hoảng tài chính năm 2008 sẽ rất khác ở nhiều nơi trên thế giới. Hàng nghìn tỷ đô la, euro, yên và bảng Anh dùng để mua tài sản hầu như không làm tăng giá đáng kể cho đến khi các chính phủ sử dụng số tiền họ huy động được để bỏ tiền vào túi người tiêu dùng trong thời gian phong tỏa do Covid-19.

Nhưng điều đó cũng được cho là nguyên nhân làm bóp méo thị trường tài chính. Các giai đoạn như vụ sụp đổ của Silicon Valley Bank (SVB) được một số người coi là kết quả trực tiếp của việc tạo ra dự trữ ngân hàng trung ương theo QE, cùng với những thất bại trong quản lý và giám sát.

Chỉ 40% các nhà kinh tế được khảo sát dự đoán các ngân hàng trung ương sẽ sử dụng QE giống như cách họ đã làm trước đây. 25% kỳ vọng các ngân hàng trung ương sẽ triển khai QE một cách tiết kiệm hơn, khoảng 30% cho rằng vai trò duy nhất của QE trong tương lai là một công cụ để giải quyết các mối lo ngại về ổn định tài chính và một thiểu số nhỏ cho rằng QE sẽ không được sử dụng lại.

Có những vấn đề khác liên quan đến việc mua trái phiếu có thể ảnh hưởng đến cách sử dụng QE trong tương lai. QE chuyển đổi hiệu quả chi phí đi vay dài hạn sang chi phí đi vay ngắn hạn. Một thỏa thuận sinh lợi cho người nộp thuế khi lãi suất chính thức ở mức thấp giờ đây đã trở thành một giao dịch tai hại.

Các nhà hoạch định chính sách có ít kinh nghiệm trong việc điều chỉnh bảng cân đối kế toán của mình, và những sai sót nhỏ có thể gây ra biến động lớn cho thị trường.

Fed đã trải qua một số điều đó khi cố gắng thu hẹp lượng nắm giữ trái phiếu từ năm 2017 đến năm 2019. Những nỗ lực gần đây hơn nhằm giảm danh mục đầu tư đã tiến triển khá suôn sẻ, một phần do các ngân hàng trung ương đã tích lũy quá nhiều nợ trong những năm qua đến mức chúng không đạt được bất kỳ ngưỡng nào để có thể gây ra một sự thắt chặt.

Nhưng, thực tế là các nhà hoạch định chính sách đang xem việc thắt chặt định lượng như một sự điều chỉnh kỹ thuật chứ không phải là một phần trong nỗ lực kiềm chế lạm phát. Điều này đã đặt ra câu hỏi về việc sử dụng một công cụ chỉ được tin cậy để hoạt động theo một chiều trong tương lai.

Chính sách tài khoá và tiền tệ kết hợp

Lãi suất thấp và các chương trình QE quy mô lớn cho phép các Bộ Tài chính đi vay với chi phí thấp để tài trợ cho các chiến dịch kích thích, bảo vệ thị trường lao động, doanh nghiệp và người tiêu dùng khỏi sự thoái trào của nền kinh tế. Nhưng sự bùng nổ chi tiêu của chính phủ kể từ đại dịch Covid-19 - một phần là nguồn tài trợ khẩn cấp quan trọng, một phần là nhu cầu chính trị để thể hiện cách tiếp cận toàn diện trong cuộc khủng hoảng - đã góp phần gây ra đợt bùng phát lạm phát mới nhất.

Trong khi cần phải có cùng một hình thức kéo theo cùng một hướng để hạn chế nhu cầu, nhiều chính phủ lo ngại rằng nếu họ thắt chặt chính sách quá mạnh, các cử tri sẽ bất mãn và thay thế họ bằng những người theo chủ nghĩa dân túy. Điều đó làm dấy lên câu hỏi về việc liệu các ngân hàng trung ương có thể tự mình ổn định giá cả hay không.

“Nếu chúng ta thiết kế các thỏa thuận chính sách tối ưu ngay từ đầu, chính sách tiền tệ và tài khoá sẽ có vai trò trong việc quản lý chu kỳ kinh tế và lạm phát, đồng thời sẽ có sự phối hợp chặt chẽ”, Philip Lowe, Thống đốc Ngân hàng Trung ương Úc cho biết vào tháng 9.

Bên cạnh đó, các nhà kinh tế mà Bloomberg khảo sát đã dự đoán chính sách tài khóa sẽ phần nào chống lại nỗ lực kiềm chế lạm phát của Fed.

Chủ tịch ECB Christine Lagarde đã phát biểu vào tháng 6/2023 tại diễn đàn kinh tế thường niên của ngân hàng trung ương: “Đúng là có những trường hợp mà việc hợp tác và hỗ trợ lẫn nhau tỏ ra hữu ích”.

Các ngân hàng trung ương đã cảnh báo rằng bất kỳ thất bại nào trong việc giảm quy mô chi tiêu tài khoá đều có nguy cơ phải trả giá bằng lãi suất cao hơn. Các ngân hàng trung ương cũng muốn các quan chức được bầu đưa ra các chính sách giúp mang lại tăng trưởng bền vững.

Agustin Carstens, Tổng giám đốc BIS cho biết: “Cần phải thay đổi tư duy. Tăng trưởng cần phụ thuộc ít hơn vào chính sách tài khóa và tiền tệ mà nên phụ thuộc nhiều hơn vào các chính sách cơ cấu”.