Deloitte vừa công bố báo cáo Triển vọng ngành ngân hàng và thị trường vốn 2024. Theo đó, nhiều thách thức đang tái định hình nền tảng của ngành ngân hàng và thị trường vốn, bao gồm: Lãi suất cao hơn, nguồn cung tiền giảm, các quy định chặt chẽ hơn, tình hình biến đổi khí hậu và những căng thẳng địa chính trị là những động lực chính thúc đẩy sự chuyển đổi này.

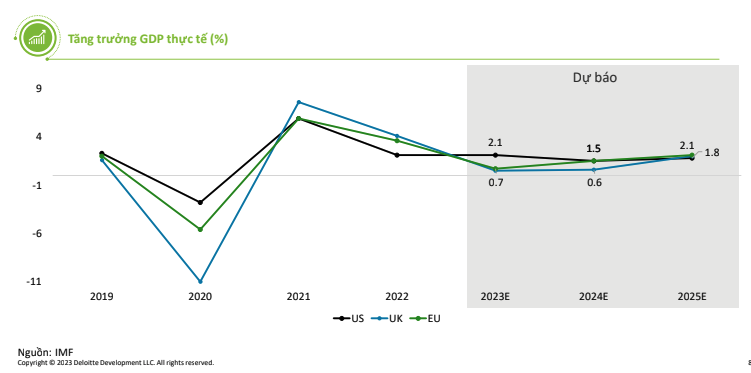

Môi trường kinh tế vĩ mô đang thay đổi, tác động đến ngành ngân hàng và thị trường vốn. Sự phát triển chậm lại của nền kinh tế toàn cầu và sự phân mảnh của bức tranh kinh tế tạo ra những thách thức đáng kể cho ngành ngân hàng năm 2024. Theo đó, năng lực tạo ra lợi tức và quản lý chi phí sẽ được kiểm nghiệm thông qua những cách thức mới.

|

Diễn biến tăng trưởng GDP của Mỹ, Anh và EU các năm qua và dự báo tới năm 2025 |

Nhìn chung, dù các ngân hàng đang vận hành trên một nền tảng vững chắc, nhưng mô hình doanh thu sẽ là yếu tố được kiểm nghiệm trong thời gian tới. Tăng trưởng hữu cơ sẽ ở mức khiêm tốn, theo đó, các tổ chức buộc phải theo đuổi các hệ giá trị mới trong môi trường nguồn vốn khan hiếm.

Bên cạnh đó, những cú sốc đầu năm 2023 đến ngành ngân hàng toàn cầu khiến các tổ chức trong lĩnh vực này phải đánh giá lại chiến lược. Lãnh đạo các ngân hàng tập trung nhiều vào những đề xuất thay đổi quy định liên quan đến vốn, thanh khoản, và quản trị rủi ro cho các ngân hàng, nhất là tại Hoa Kỳ và cần nhiều nỗ lực để phát triển mô hình kinh doanh.

Ngoài ra, các ngân hàng sẽ cần chuẩn bị cho những tác động tái định hình tương lai của ngành, bao gồm những cập nhật mới trong các quy định, sự phát triển của Generative AI (Trí tuệ nhân tạo tạo sinh), cạnh tranh gia tăng và hệ sinh thái mở rộng…

Thực tế, các cơ quan quản lý tiếp tục đưa ra nhiều tín hiệu cho các tổ chức tín dụng rằng nhiều chương trình quản trị rủi ro, tuân thủ và khắc phục đang không mang lại hiệu quả như mong đợi và yêu cầu sự tập trung tuân thủ các quy định mới. Áp lực này đã đè nặng lên các ngân hàng cũng như các nhà cung cấp dịch vụ hỗ trợ.

Bên cạnh đó, giai đoạn cuối trong việc triển khai Basel III dự kiến sẽ khiến các ngân hàng thực thi các cam kết bổ sung về vốn, thanh khoản và hoạt động trên các quy mô tài sản khác nhau.

Mặc dù Generative AI còn mới và đang được phát triển, những việc áp dụng Generative AI sẽ tạo ra những thay đổi to lớn cho ngành ngân hàng. Hiện tại, Generative AI được áp dụng để nâng cao năng suất lao động và hiệu suất hoạt động đáng kể. Ước tính khoảng một phần ba các công ty toàn cầu đã ứng dụng Generative AI thường xuyên để hỗ trợ ít nhất một bộ phận kinh doanh.

Dù các doanh nghiệp đang thừa nhận những rủi ro tiềm tàng liên quan đến Generative AI, nhưng các lãnh đạo điều hành ngân hàng kỳ vọng rằng lợi ích đạt được sẽ vượt xa số lượng rủi ro.

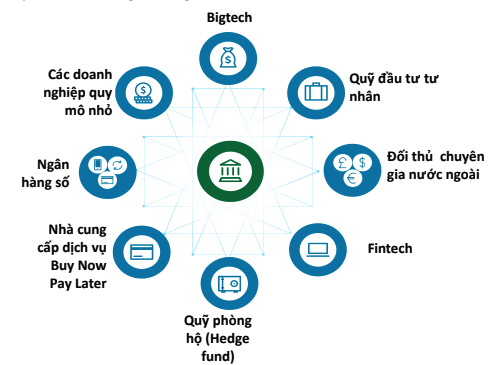

Ngoài ra, áp lực cạnh tranh cũng gia tăng đáng kể không chỉ từ các đối thủ ngân hàng. Tốc độ và cường độ của các thách thức mà đối thủ đang tạo ra cho các ngân hàng chưa từng có tiền lệ và đang làm giảm thị phần của các ngân hàng.

|

Các ngân hàng đang giảm thị phần trước sức ép cạnh tranh từ các đối thủ |

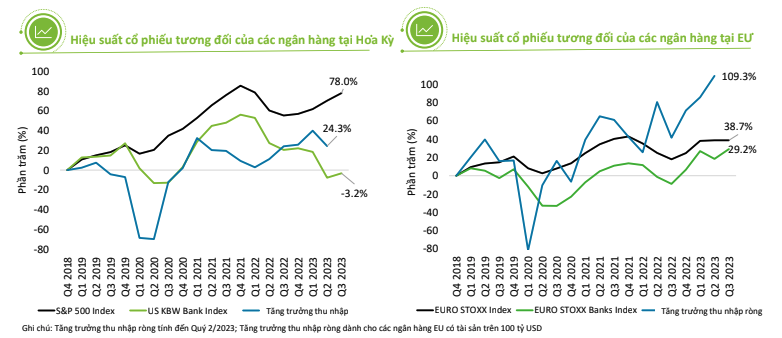

Trên thị trường chứng khoán, mặc dù ghi nhận lợi nhuận kỷ lục, hiệu suất cổ phiếu ngân hàng tương đối thấp so với các chỉ số thị trường, đặc biệt tại Hoa Kỳ.

|

Nhóm cổ phiếu ngân hàng tăng trưởng thấp hơn nhiều so với chỉ số chung |