Trong bối cảnh tích cực chung, CTCK nào đa dạng được dịch vụ, nguồn thu thì sẽ có doanh thu và lợi nhuận được đảm bảo, đồng thời tạo nền tảng để phát triển bền vững hơn.

Cơ cấu doanh thu đồng đều

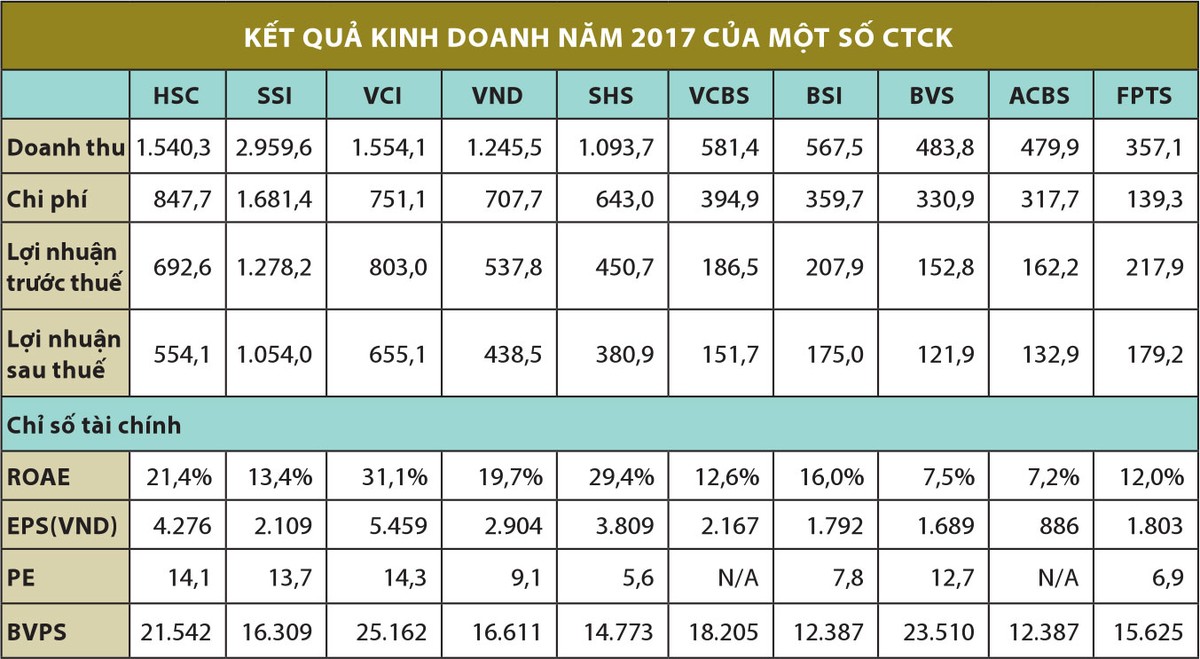

Theo bảng thống kê 10 CTCK (xem bảng), chỉ số ROAE (lợi nhuận ròng trên vốn bình quân trong kỳ) cho thấy, cao nhất là VCI hơn 31%, tiếp theo là SHS 29,4%; HSC 21,4% và SSI 13,4%. Trong khi đó, lợi nhuận sau thuế cao nhất trong bảng là SSI cán mốc trên 1.000 tỷ đồng, VCI hơn 655 tỷ đồng và thứ 3 là HSC hơn 554 tỷ đồng. Giá trị sổ sách (BVPS) cao nhất vẫn là VCI, hơn 25.000 đồng, tiếp theo là BVS 23.510 đồng và HSC 21.542 đồng.

Nhìn chung, kết quả kinh doanh của các CTCK cho thấy, tại 3 - 5 CTCK có thị phần dẫn đầu, cơ cấu doanh thu tương đối đồng đều giữa các mảng môi giới, cho vay ký quỹ, tự doanh và ngân hàng đầu tư (IB). Theo đó, SSI ghi nhận tổng doanh thu đạt 2.957 tỷ đồng, tăng 19% so với năm trước đó, với mảng chiếm tỷ trọng lớn nhất là môi giới 782 tỷ đồng, chiếm 26% doanh thu. Ngoài ra, doanh thu SSI tăng cao còn bởi có thêm khoản thu từ lãi các khoản đầu tư nắm giữ đến ngày đáo hạn (HTM) gần 451 tỷ đồng và lãi từ tài sản tài chính sẵn sàng bán (AFS) hơn 257 tỷ đồng.

Cổ phiếu SSI cũng có sự bứt phá tốt trong năm 2017, từ mức 19.000 đồng/cổ phiếu lên 28.800 đồng/cổ phiếu vào cuối năm 2017, tương ứng mức tăng hơn 49%. Trong tháng đầu năm 2018, thị giá cổ phiếu SSI tiếp tục khiến nhà đầu tư nắm giữ vui mừng khi tăng mạnh mẽ lên mức 36.600 đồng/cổ phiếu, P/E hơn 19,7 lần.

Tuy nhiên mức tăng giá của SSI kém rất xa cổ phiếu HSC, khi cổ phiếu này tăng từ hơn 27.000 đồng/cổ phiếu ở thời điểm đầu năm lên mức gần 60.000 đồng/cổ phiếu vào ngày 29/12/2017, tương ứng mức tăng 119,43%.

Trong năm, HSC thực hiện chia cổ tức khoảng 17%. Nếu một nhà đầu tư mua cổ phiếu HSC từ đầu năm và nắm giữ đến cuối năm, tính cổ tức và chênh lệch thị giá thì lợi suất đầu tư đạt khoảng 127%. Đây cũng là mức giá lịch sử của HSC từ khi niêm yết đến nay. Tính theo thị giá đóng cửa cuối năm 2017, P/E của HSC vào khoảng 14 lần.

Thực tế, sau khi công bố kết quả kinh doanh cả năm, cổ phiếu HSC có nhiều phiên tăng liên tiếp, đặc biệt hai phiên cuối tháng 1 đã tím trần, lên mức 80.300 đồng/cổ phiếu, tương ứng P/E hơn 23 lần.

Diễn biến này được cho rằng xuất phát từ kết quả kinh doanh tích cực của HSC khi sự tăng trưởng đến từ cả 4 mảng hoạt động chính gồm môi giới, margin, tự doanh, và tư vấn tài chính, trong đó doanh thu môi giới đạt 601 tỷ đồng, tăng 72% so với năm 2016, chiếm tỷ trọng 39% tổng doanh thu; cho vay ký quỹ đạt trên 439 tỷ đồng, tăng 28% và chiếm 29% doanh thu; doanh thu tư vấn tài chính 45 tỷ đồng, tăng 84% so với năm 2016.

Đặc biệt, hoạt động tự doanh đạt 428 tỷ đồng, tăng 332% so với năm 2016, đóng góp 28% vào tổng doanh thu, trong khi năm ngoái chỉ đóng góp 12%.

Nói riêng về hoạt động tự doanh, ông Trịnh Hoài Giang, Phó tổng giám đốc HSC cho biết, tự doanh không chỉ đơn thuần là hoạt động mua bán của Công ty mà còn là chất xúc tác đẩy mạnh hoạt động phân phối sản phẩm cho nhà đầu tư. Chẳng hạn HSC đang tạo lập thị trường cho các quỹ ETF nội khá tốt, trong tương lai sẽ có thêm nhiều sản phẩm mới khác, qua đó giúp nguồn doanh thu đa dạng hơn.

Theo các chuyên gia phân tích, vai trò hoạt động như một nhà tạo lập thị trường của các CTCK hiện nay chưa lớn, các sản phẩm tạo lập cũng chưa chính thống, không cụ thể trên báo cáo nên khó đong đếm được. Tuy nhiên, xu hướng chung là CTCK nào có khả năng thu xếp được “nhiều vấn đề” của thị trường thì sẽ có nhiều cơ hội lớn, qua đó gia tăng thu nhập.

Tỷ lệ ROAE (Return On Average Equity) được tính bằng cách lấy lợi nhuận ròng chia cho vốn cổ phần bình quân 4 quý gần nhất. Việc tính tỷ suất sinh lợi trên vốn chủ sở hữu bình quân trong kỳ nhằm phản ánh chính xác hơn quá trình thay đổi vốn chủ sở hữu của doanh nghiệp.

Ngoài kết quả kinh doanh, giới đầu tư còn mong chờ thêm ở HSC câu chuyện chào đón nhà đầu tư nước ngoài khi Công ty chính thức nới room 100%. Trong lần gặp gỡ báo chí cuối năm 2017, lãnh đạo HSC cũng chia sẻ, có khả năng trong năm 2018, HSC sẽ tăng vốn, hình thức tăng vốn sẽ trình cổ đông sau.

Đáng chú ý, theo trang Business Korea, Samsung Securities cùng Caldera Pacific sẽ trở thành nhà đầu tư lớn thứ hai nắm tổng cộng 40% vốn tại Dragon Capital (trong đó Samsung Securities nắm 10% vốn). Trong khi đó, Dragon Capital đang là cổ đông lớn của HSC, nên nhiều đồn đoán về việc Samsung Securities sẽ sớm hiện diện và trở thành cổ đông lớn của Công ty.

Tại CTCK Bản Việt (VCI), năm 2017, VCI có doanh thu hoạt động tăng 77% lên 1.537 tỷ đồng, lợi nhuận ròng đạt hơn 655 tỷ đồng, cao gần gấp đôi năm 2016, trong đó mảng tư vấn tài chính (IB) mang lại hơn 254 tỷ đồng, gấp 3,8 lần năm trước. Đáng chú ý, doanh thu tự doanh của Công ty cũng tăng vọt 80% so với năm 2016, đạt gần 490 tỷ đồng, chiếm 32% tổng doanh thu và doanh thu môi giới 498 tỷ đồng, chiếm 32,4% tổng doanh thu.

Trong năm 2017, khối CTCK chứng kiến một doanh nghiệp có kết quả đột biến. Đó là CTCK Chứng khoán Sài Gòn - Hà Nội (SHS), với doanh thu gần 1.090 tỷ đồng, tăng trưởng 93% và lợi nhuận sau thuế đạt gần 381 tỷ đồng, gấp 4,4 lần so với năm 2016.

Chỉ tính riêng quý IV/2017, doanh thu của SHS đạt gần 355 tỷ đồng, tăng trưởng gần 78% so với cùng kỳ năm trước, trong đó doanh thu từ hoạt động cho vay và phải thu đạt gần 107 tỷ đồng, tăng gấp đôi so với cùng kỳ năm trước và chiếm 30% tổng doanh thu.

Doanh thu từ hoạt động đầu tư đạt hơn 148 tỷ đồng, tăng 91% so với cùng kỳ năm trước. Cổ phiếu SHS cũng tăng phi mã hơn 393% so với đầu năm, từ mức giá hơn 4.000 đồng/cổ phiếu đã lên mức trên 21.000 đồng/cổ phiếu vào cuối năm 2017. Hiện thị giá SHS là 23.800 đồng/cổ phiếu, tương ứng P/E hơn 8 lần.

Bên cạnh đó, các CTCK khác trong Top 10 cũng ghi nhận kết quả tốt. Chẳng hạn, VND đạt 438,5 tỷ đồng lợi nhuận sau thuế, tăng 135%, trong khi doanh thu hoạt động tăng 67%, đạt 1.235 tỷ đồng nhờ các hoạt động cho vay margin, môi giới đều tăng vọt. EPS năm 2017 đạt 3.113 đồng. CTCP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSI) ghi nhận doanh thu hoạt động đạt gần 565 tỷ đồng, tăng 37% và lãi ròng ghi nhận 175 tỷ đồng, tăng 45% so với năm 2016.

Theo BSI, động lực tăng chủ yếu do lợi nhuận từ hoạt động tự doanh chứng khoán tăng 63%, còn hoạt động ký quỹ tăng thêm 30%, mảng môi giới cũng tăng 36%. Riêng hoạt động tư vấn và bảo lãnh phát hành sụt giảm đến 76% nhưng tác động của mảng này không đáng kể khi chỉ chiếm tỷ trọng nhỏ trong cơ cấu tổng lợi nhuận.

Hạch toán theo giá thị trường

Cần chú ý trong kết quả kinh doanh của khối CTCK năm nay, theo quy định hạch toán mới áp dụng trong năm 2017, tài sản tài chính ghi nhận thông qua lãi lỗ (FVPTL) được hạch toán theo giá thị trường thay vì theo giá vốn điều chỉnh, dù công ty chưa bán chứng khoán.

Tại SSI, doanh thu tự doanh 667 tỷ đồng, trong đó lãi từ bán tài sản tài chính và chênh lệch tăng đánh giá lại khá cân bằng nhau, lần lượt 258 tỷ đồng và 362 tỷ đồng. Còn ở HSC, doanh thu tự doanh 428 tỷ đồng, tăng 332% so với năm 2016 nhờ năm nay ghi nhận thêm lãi từ giao dịch chứng khoán phái sinh hơn 109 tỷ đồng, lãi bán các tài sản tài chính tăng vọt lên 224 tỷ đồng trong khi năm 2016 chỉ 62 tỷ đồng và chênh lệch tăng đánh giá lại tài sản cũng tăng mạnh gần 35 tỷ đồng, gấp 7 lần. Khoản doanh thu từ AFS và HTM ở các CTCK khác (ngoài SSI) không có hoặc không đáng kể.

Tương tự ở VCI, doanh thu tự doanh 490 tỷ đồng, trong đó lãi từ bán các tài sản tài chính nhỉnh hơn so với năm 2016, đạt 288,8 tỷ đồng và có khoản chênh lệch đánh giá lại 132 tỷ đồng trong khi năm 2016 không có.

Cổ tức năm 2017 mà cổ đông VCI nhận được cũng tăng mạnh lên 69 tỷ đồng, gấp 2,7 lần. Ở VND, doanh thu tự doanh tăng 76% chủ yếu nhờ bán các tài sản tài chính đạt 223 tỷ đồng, tăng 69%, trong khi chênh lệch đánh giá lại không đáng kể 34 tỷ đồng. Tương tự cho SHS, doanh thu tự doanh tăng mạnh được đóng góp không nhỏ từ chênh lệch đánh giá lại, hơn 56 tỷ đồng.

Và BSI cũng vậy, doanh thu tự doanh tăng 63% nhờ lãi bán tài sản tài chính tăng 51% và chênh lệch đánh giá lại tăng gấp 10 lần. Với cách hạch toán như trên, CTCK ghi nhận doanh thu lớn khi giá thị trường cổ phiếu trong danh mục tăng nhưng cũng sẽ đối mặt với trường hợp ngược lại, khi cổ phiếu trong danh mục giảm, CTCK phải hạch toán lỗ. Hay nói cách khác, con số hạch toán của mảng hoạt động này phụ thuộc khá nhiều so với biến động cổ phiếu trên thị trường.

Theo nhiều ý kiến, thị trường đã thiết lập mặt bằng giá mới. Và với việc có thêm nhiều sản phẩm mới ra đời, các CTCK có nội lực mạnh, có khả năng cung cấp đa dạng dịch vụ, đa dạng nguồn thu sẽ có kết quả bền vững hơn. Chưa kể, với việc đa dạng nguồn thu, dù thị trường tăng hay giảm thì CTCK vẫn có thể “kiếm lời”.