Áp lực điều chỉnh trên toàn cầu

Thị trường chứng khoán Mỹ chứng kiến sự tụt dốc của cả ba chỉ số trong tuần qua. Với diễn biến này, cả ba chỉ số chính của giá cổ phiếu ở Phố Wall đều tiến tới tuần giảm thứ ba liên tiếp, chuỗi tuần giảm dài nhất kể từ tháng 12/2022.

Đợt bán tháo cổ phiếu gần đây đã dẫn đến sự gia tăng một số tín hiệu bán quá mức. Khoảng 30% đang giao dịch trên mức trung bình động 50 ngày, gần với phạm vi 20% “mức cần lưu ý mục tiêu trong xu hướng tăng”. Bên cạnh đó, việc theo dõi tín hiệu từ nhóm ngành đang dẫn dắt thị trường cũng rất quan trọng. Cụ thể, ngành tiện ích bắt đầu tăng trưởng ngay cả khi lãi suất có thể vẫn sẽ ở mức cao trong thời gian tới là điều cần lưu tâm, vì ngành này chịu ảnh hưởng trực tiếp của mặt bằng lãi suất cao.

Nhìn chung, thị trường đang có một sự khởi động kém thuận lợi cho quý II/2024, khi nhà đầu tư lo lắng về tình hình căng thẳng ở Trung Đông và đối mặt với thực tế rằng, sự vững vàng của nền kinh tế Mỹ có thể dẫn tới lạm phát dai dẳng, buộc Cục Dự trữ Liên bang Mỹ (Fed) phải giữ lãi suất cao lâu hơn so với dự kiến ban đầu. VIX - chỉ số đo lường biến động của thị trường chứng khoán đã quay trở lại mốc 18 lần đầu tiên kể từ tháng 10/2023.

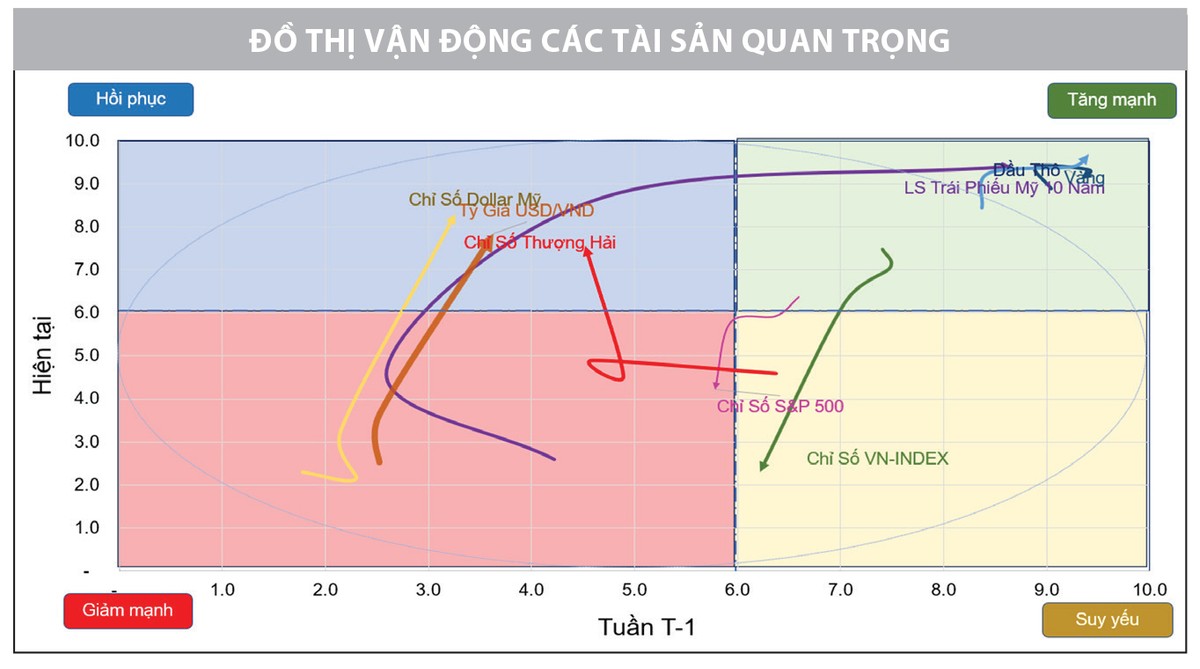

Trước tình hình căng thẳng ở Trung Đông và sự dịch chuyển trong kỳ vọng lãi suất khiến lợi suất trái phiếu kho bạc Mỹ tăng mạnh trong tuần qua, đẩy giá các loại tài sản an toàn như vàng, USD lên mức cao, từ đó gây áp lực cho các thị trường tài sản rủi ro hơn như trái phiếu và cổ phiếu, đặc biệt là cổ phiếu của các thị trường châu Á, nơi rủi ro tỷ giá đang là mối lo.

|

Chỉ số Dollar Index đạt mức cao nhất kể từ đầu tháng 11/2023. Giá vàng thế giới đang dao động ở vùng đỉnh cao nhất mọi thời đại, quanh mức 2.239 USD/ounce, khi căng thẳng kéo dài ở Trung Đông làm tăng thêm sức hấp dẫn tài sản vốn được coi là “hầm trú ẩn”. Giá vàng trong nước cũng neo ở vùng cao, quanh 83 - 84 triệu/lượng. Dòng tiền đầu cơ ngắn hạn tiếp tục chú ý tới các loại tài sản khác cũng là lý do khiến VN-Index suy yếu nhanh trong tuần qua.

VN-Index: Chưa tìm thấy điểm cân bằng

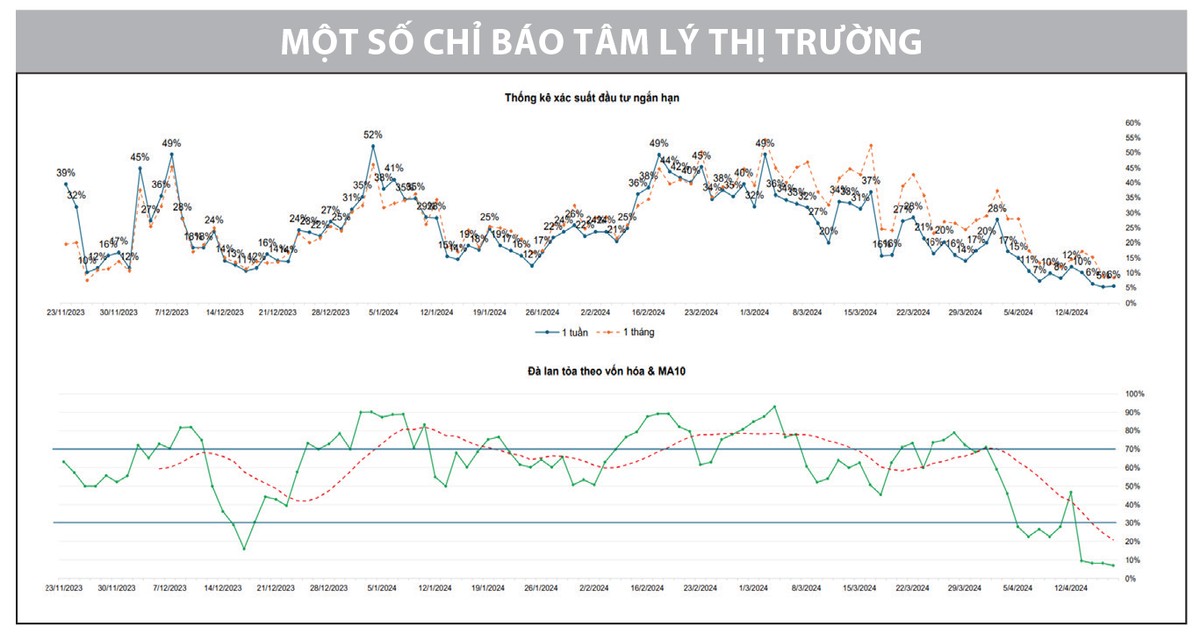

Chỉ số VN-Index khép lại phiên giao dịch cuối tuần trong sắc đỏ và là phiên giảm điểm thứ 4 liên tiếp trong tuần qua. Trên các góc nhìn từ kỹ thuật đến định lượng đều cho thấy sự dịch chuyển ngắn hạn của thị trường xấu đi nhanh hơn dự kiến. Bên cạnh đó, bối cảnh đáo hạn hợp đồng tương lai chỉ số VN30 tháng 4/2024 trên sàn phái sinh trong tuần qua phần nào che phủ các biến động bất thường của thị trường. Tuy nhiên, dù phiên đáo hạn đã đi qua, nhưng trạng thái của thị trường vẫn chưa có tín hiệu khả quan trở lại và lần lượt xuyên thủng 2 ngưỡng hỗ trợ, với tất cả các nhóm cổ phiếu đều rơi vào nhịp điều chỉnh ngắn hạn. Ngay cả nhóm cổ phiếu vốn hóa lớn hay những cổ phiếu khỏe nhất thị trường cũng bị cuốn vào vòng xoáy điều chỉnh.

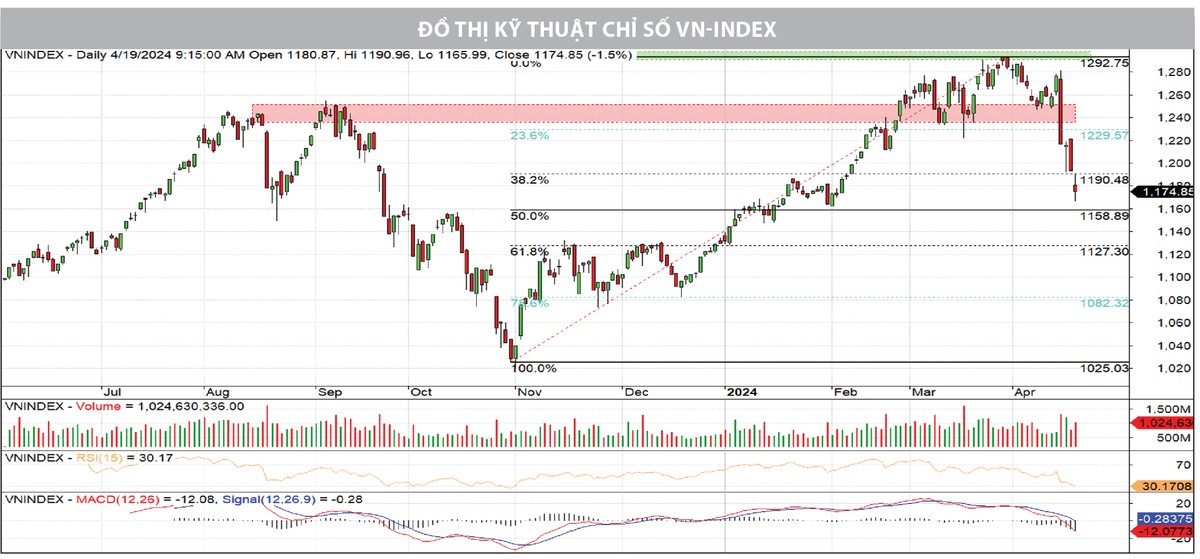

Dưới góc nhìn kỹ thuật, cấu trúc tăng giá ngắn hạn của VN-Index đã thay đổi trong các phiên giao dịch tuần qua và hiện nằm trong xu hướng điều chỉnh ngắn hạn. Phiên giao dịch cuối tuần tiếp tục xác nhận không thể giữ được vùng hỗ trợ 1.190 - 1.200 điểm và đang cho thấy những nỗ lực giành giật quanh ngưỡng hỗ trợ MA 200. Thanh khoản ghi nhận cải thiện so với phiên trước và vượt mức bình quân 20 phiên, cho thấy lực cầu bắt đáy tham gia tại vùng thấp nhưng vẫn ở mức thận trọng trước áp lực chốt lời được duy trì. Với động thái này, thị trường chưa tìm thấy điểm cân bằng cũng như động lực hồi phục mới, do đó đà giảm có nguy cơ tiếp diễn.

|

Trước mắt, điều VN-Index cần đó là có sự cân bằng và ổn định trở lại trong các phiên giao dịch tuần này. Trong kịch bản tích cực, nếu thị trường cho tín hiệu giữ vững được vùng hỗ trợ quanh MA 200 và “vá” lại vùng hỗ trợ đã mất trong tuần qua sẽ mở ra kỳ vọng hồi phục đối với vận động của chỉ số chung. Nhưng điều quan trọng hơn cả đó là nhịp hồi phục cần đi kèm với sự cải thiện của lực cầu chủ động và yếu tố đồng thuận tạo đáy của nhóm cổ phiếu dẫn dắt. Ngược lại, xu thế điều chỉnh có thể tiếp diễn với mức độ lớn hơn nếu MA 200 bị xuyên thủng, nhất là khi lượng cung tiềm năng được tích lũy liên tiếp trong các phiên bắt đáy trong tuần qua. Theo đó, không khó để tạo ra nhịp bán mạnh nếu thị trường tiếp tục xấu đi và các vị thế nắm giữ cổ phiếu hay bắt đáy gần đây chìm sâu hơn vào trạng thái lỗ. Khi đó, nhịp điều chỉnh của chỉ số có thể phải nhờ đến ngưỡng hỗ trợ 1.150 điểm, thậm chí sâu hơn để chặn lại đà giảm.

|

Các chỉ báo định lượng cũng duy trì tín hiệu tiêu cực khi ghi nhận sự thoái lui của dòng tiền lớn. Sự suy yếu của dòng tiền trên tất cả các nhóm cổ phiếu khiến thị trường dường như chưa có cơ hội để hồi phục, đặc biệt khi vận động tại nhóm cổ phiếu vốn hóa lớn đang trong quá trình dò đáy. Tuy nhiên, chỉ báo định lượng đi sâu vào vùng suy yếu, báo hiệu khả năng sắp có các nhịp hồi phục kỹ thuật nhờ vào hiện tượng tiết cung. Lưu ý, động lực để tạo nên các nhịp hồi phục đáng tin cậy cần phải xuất phát từ nhóm trụ (vốn hóa lớn), cùng với sự bùng nổ điểm mua trên diện rộng sau đó và lực cầu chủ động quay trở lại một cách mạnh mẽ.

Nhìn chung, xu hướng điều chỉnh vẫn đang hiện hữu, thị trường cũng chưa cho tín hiệu rõ nét về sự chững lại đà giảm hiện tại và nhóm cổ phiếu vốn hóa lớn tiếp tục dò đáy. Theo đó, chiến lược quan sát và chờ xác nhận sự đảo chiều nên được áp dụng và tuân thủ chặt chẽ.

Khi xu thế hồi phục chưa được xác nhận, rủi ro của hoạt động bắt đáy ở mức cao, nguy cơ tài khoản bị bào mòn là khó tránh khỏi. Hoạt động quản trị rủi ro tiếp tục được khuyến nghị theo hướng giảm tỷ trọng nhóm cổ phiếu yếu kém, ưu tiên canh các nhịp hồi kỹ thuật để tái cấu trúc danh mục. Giảm thiểu tối đa rủi ro là ưu tiên cao nhất ở thời điểm này, khi các tín hiệu cân bằng từ thị trường chưa được thiết lập.

Với nhóm nhà đầu tư dựa trên nền tảng cơ bản của doanh nghiệp kết hợp với tầm nhìn trung và dài hạn, thì những nhịp điều chỉnh giảm sâu trong ngắn hạn như hiện tại sẽ là cơ hội tốt để sẵn sàng nhập cuộc sớm với các vị thế thăm dò từng phần ban đầu.

![[interActive] Chứng khoán tuần qua (15-19/4): Chìm trong sắc đỏ](https://image.tinnhanhchungkhoan.vn/110x83/Uploaded/2026/bpikpjik/2021_06_25/thi-truong-chung-khoan-18-2240.jpg)