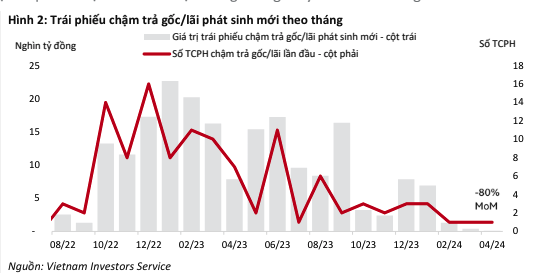

Trái phiếu chậm trả tiếp tục giảm

Theo báo cáo thị trường trái phiếu doanh nghiệp của VIS Rating, vào tháng 4/2024, chỉ có một trái phiếu chậm trả lần đầu với giá trị 47,3 tỷ đồng thuộc CTCP ADEC. Trái phiếu này được phát hành từ năm 2021 với giá trị phát hành là 430 tỷ đồng, được đảm bảo bằng cổ phiếu và tài sản là bất động sản của công ty con của CTCP ADEC là Công ty cổ phần Đóng tàu và Dịch vụ cảng Mỹ Xuân.

Tổ chức phát hành này đã giảm lượng trái phiếu lưu hành thông qua nhiều đợt mua lại trước hạn và được các trái chủ chấp thuận gia hạn thời gian trả nợ gốc thêm một năm đến tháng 4/2024. CTCP ADEC đã công bố thông tin trên HNX vào ngày 10/4/2024 về việc chưa thể thanh toán nợ gốc trái phiếu còn lại trị giá 47,3 tỷ đồng.

Tính tới cuối tháng 4/2024, tỷ lệ trái phiếu chậm trả toàn thị trường ở mức 15%, không thay đổi so với tháng 3/2024. Hơn một nửa lượng trái phiếu chậm trả gốc/lãi đến từ nhóm ngành bất động sản dân cư, với tỷ lệ chậm trả gốc lãi của ngành này là 30%.

|

| Trái phiếu chậm trả phát sinh lần đầu tiếp tục giảm trong tháng 4/2024 |

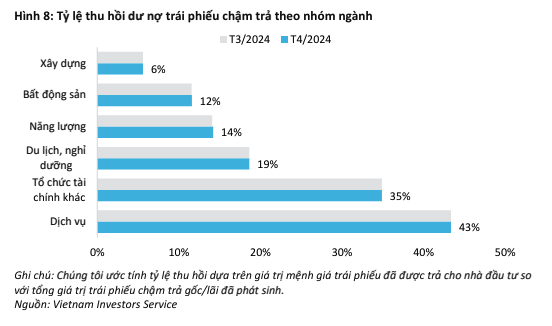

Cụ thể hơn, trong tháng 4/2024, có 1 tổ chức phát hành là Tập đoàn Novaland đã thực hiện hoán đổi tài sản để hoàn trả một phần nợ trái phiếu chậm trả. Novaland hoán đổi một phần quyền tài sản thuộc dự án bất động sản của mình cho các trái chủ để thanh toán 1,82 tỷ đồng khoản nợ gốc của 1 mã trái phiếu đã chậm trả nợ gốc/lãi từ tháng 2/2023.

“Tính gộp hết các khoản đã thanh toán của Novaland sau khi chậm trả gốc/lãi, chúng tôi ước tính tỷ lệ thu hồi dư nợ gốc của mã trái phiếu này hiện ở mức 25%”, VIS Rating cho biết.

Tổng cộng có 6 tổ chức phát hành chậm trả thuộc nhóm ngành Bất động sản dân cư và Xây dựng đã thực hiện hoàn trả một phần gốc trái phiếu cho trái chủ. Tổng số tiền hoàn trả là 21 tỷ đồng, tương đương 0,2% tổng giá trị trái phiếu đang lưu hành của nhóm này. Phần lớn trái phiếu trong số này đã gia hạn ngày đáo hạn đến cuối năm 2024 hoặc 2025 sau khi không trả được nợ gốc vào năm 2023.

4.700 tỷ đồng trái phiếu đáo hạn trong tháng 5 có rủi ro

Trong tháng 5/2024, 28 mã trái phiếu thuộc 24 tổ chức phát hành trị giá 15.000 tỷ đồng sẽ đáo hạn. Trong đó, VIS Rating ước tính khoảng 4.700 tỷ đồng, tương đương 30% có nguy cơ chậm trả nợ đến hạn trong tháng 5/2024.

Trong số trái phiếu có rủi ro cao trị giá 4.700 tỷ đồng, có khoảng 4.000 tỷ đồng do 3 công ty phát hành đã chậm trả lãi coupon trong năm 2023.

“Chúng tôi đánh giá rằng các tổ chức phát hành này có khả năng cao sẽ chậm trả nợ gốc đến hạn do dòng tiền yếu và nguồn tiền mặt cạn kiệt”, VIS Rating cho biết.

700 tỷ đồng trái phiếu còn lại có rủi ro cao chậm trả lần đầu hầu hết của các tổ chức phát hành nhóm ngành bất động sản dân cư.

“Chúng tôi lưu ý rằng các tổ chức phát hành này có biên lợi nhuận EBITDA trung bình trong 3 năm qua thấp hơn 10% hoặc thậm chí bị âm và nguồn tiền để trả nợ đến hạn ở mức cạn kiệt”, VIS Rating nhấn mạnh.

|

Xây dựng và bất động sản đang là nhóm có tỷ lệ thu hồi dư nợ trái phiếu chậm trả thấp nhất |

Trong 12 tháng tới, khoảng 19% lượng trái phiếu đang lưu hành với tổng giá trị là 221.000 tỷ đồng sẽ đáo hạn. Ước tính 10% trong số này có rủi ro chậm trả lần đầu cao, tập trung chính ở các ngành Bất động sản dân cư.